正面|全维度深入解析: Uniswap的正面与背面( 二 )

Uniswap继承了以太坊在2017年1co的衣钵,让所有的项目都可以上交易所,相当于在2017年所有项目方都可以进行募资,让新韭菜了解到币圈的疯狂,更是让老韭菜对于币圈做了一次再次审视。

光鲜的一面是新的技术的诞生为比特币减半后死气沉沉的币圈吹来了一阵春风,另一方面,缺乏监管的去中心化交易所,出现了许多割韭菜项目和骗子项目。例如这段时间很火的分片项目near protocol(著名1co平台coinlist被巨大流量拥挤宕机了两次,公募时间推迟一次)就被Uniswap的某些居心不良的人“强上了交易所”,很多不明真相的群众中招买到了假币。

文章图片

Near Protocol官方推特声明

- 技术风险

文章图片

https://github.com/runtimeverification/verified-smart-contracts/tree/Uniswap/Uniswap

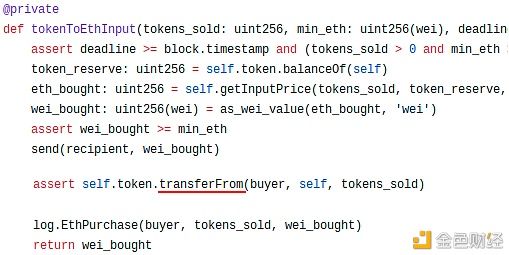

要注意,现在Uniswap是存在一个已知的可攻击路径的,风险源主要是ERC-777token的重入攻击,该攻击的大概原理: 通过二次调用tokenToEthSwapInput 函数来进入Uniswap代币兑换。 在第二次token的购买中,ETH储备较低,但token的储备相同。这意味着第二批代币将只交换 比应有的数量多一点的ETH 。这是控制交易所购买正在出售的代币的价格公式:

文章图片

正常操作下,在随后的常规token售出之后,代币的储备将增加(分母增加),而以太坊的储备将减少(分子减少)。因此,在每轮售出后,token支付的金额将减少。 相反,通过利用可重入性,此动作将有效地防止储备的代币数量增加,从而将等式的分母变成常数。请注意,储备中的ETH数量仍将减少(即,每个可重入调用中的分子将较小)。从长远来看(经过几次重入之后),我们将能够获得一个可观的利润,重入迭代次数越多越好。我们将这种攻击称为“可重入式微交易”攻击。 该漏洞在代码中的表示为下图,攻击者能够将利润提高27%以上。

文章图片

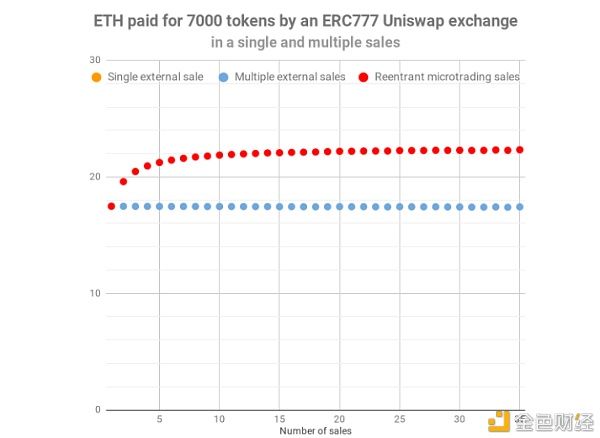

https://github.com/Uniswap/Uniswap-v1/blob/c10c08d81d6114f694baa8bd32f555a40f6264da/contracts/Uniswap_exchange.vy#L202 我们将攻击者利用漏洞的利润随token卖出数量的增长绘制为图表如下图:

文章图片

上图为作者绘制 每个点代表固定销售数量Uniswap支付的ETH。例如,在20个“重入攻击”中每个售出350个token,使用重入微交易攻击(红色)产生大约22.192 ETH,而正常条件下通过外部调用tokenToEthSwapInput 函数 20次(每个调用中卖出350个token),一共出售7000个token,则利润仅为17.44 ETH(蓝色)。 随着调用次数的增加,重入攻击中显示出的利润有着明显的差异。合法的正常交易(蓝色)产生大约17.418 ETH的收益,而重入微交易攻击(红色)产生约22.324 ETH的收入。随着时间的推移,蓝色虚线并不是恒定的,有一个较小的斜率。代码贡献: OpenZeppelin,该漏洞由OpenZeppelin测试得出。 参考资料:https://github.com/openzeppelin/exploit-Uniswaphttps://smartcontractsecurity.github.io/SWC-registry/docs/SWC-107

- 经济模型风险

推荐阅读

- 硬件|正面刚Apple Watch和Fitbit 亚马逊推出智能手环Halo

- 集体|跑男集体录像,其他人都正面镜头,唯独baby与众不同,显腿长!

- 少女|《超新星运动会》硬糖少女团魂满满,希林现场应援赵粤,陈卓璇正面回应质疑

- 先例|阿朵首开先例!叫停粉丝打投8万元应援金 用行动诠释什么叫正面引导

- 【行走自贸区】广东自贸区深入推进粤港澳大湾区建设|【行走自贸区】广东自贸区深入推进粤港澳大湾区建设 硕果累累

- 鹿晗 |公开恋情被赞“够爷们”,新剧演反派和影帝正面刚,鲜肉鹿晗雄起

- 【行走自贸区】广东自贸区深入推进粤港澳大湾区建设 硕果累累

- 服务|高管深入一线,美年健康第二届客户服务日成功举办

- 创作|深入分析美本文书Common Essay写作思路

- 福建长泰:深入乡镇开展社区矫正监督工作