处置|债券违约处置有了“统一标准”

_本文原题为 债券违约处置有了“统一标准”

文章图片

日前 , 最高人民法院制定并印发了《全国法院审理债券纠纷案件座谈会纪要》 。 这是我国债券市场审理债券纠纷案件的首个系统性司法文件 。

“那些在业界争论比较大 , 在实践中很难处理的问题 , 多少年‘啃’不下来的一些‘硬骨头’ , 我觉得这次《纪要》都解决了 。 ”中国政法大学破产法与企业重组研究中心主任李曙光表示 , 《纪要》印发的意义重大且及时 , 对于整个债券市场将有深远影响 。

债券违约步入常态化阶段

2020年7月14日 , 康得新复合材料集团股份有限公司发布公告称 , 2017年第二期10亿规模的中期票据——“17康得新MTN002”不能按期足额偿付利息 , 已构成实质性违约 。 6月29日 , 在停牌近1年后 , 该公司也收到了证监会第二次告知书 , 公司股票或面临强制退市 。

随着我国债券市场规模的稳步扩大 , 近年来 , 类似这样的违约事件屡见不鲜 。

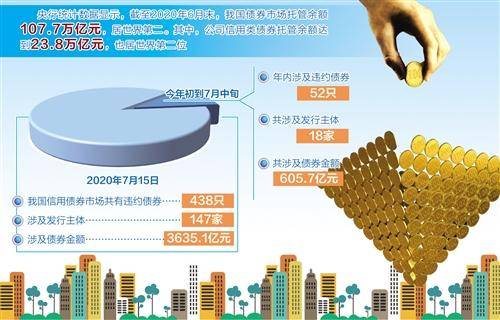

如今 , 我国债券市场规模已位居世界第二位 。 央行统计数据显示 , 截至2020年6月末 , 我国债券市场托管余额107.7万亿元 , 居世界第二 。 其中 , 公司信用类债券托管余额达到23.8万亿元 , 也居世界第二位 。 债券市场在支持宏观调控、服务实体经济、优化资源配置、维护金融稳定中发挥了重大作用 。

伴随着市场规模的扩大 , 债券违约事件也逐步增多 。 2014年“11超日债”违约 , 打破了我国债券市场的“刚性兑付” , 开启了我国债券市场违约历程 。 天风证券统计显示 , 截至2020年7月15日 , 我国信用债券市场共有438只债券违约 , 涉及发行主体147家 , 涉及债券金额3635.1亿元(不含债券展期、债券置换、资产支持证券等) 。 其中 , 2018年和2019年违约债券数量和新增违约主体均较多 。 统计数据还显示 , 今年初到7月中旬 , 年内已有52只债券涉及违约 , 涉及债券金额达605.7亿元 , 已经超过2019年同期的457.5亿元水平 , 共涉及18家发行主体 , 其中2020年新增违约主体共9家 。

去年底 , 中国人民银行金融市场司司长邹澜在全国法院“审理债券纠纷相关案件座谈会”上表示 , 总体上 , 我国债券市场整体违约率并不算高 , 但同时也要认识到 , 我国债券市场违约已逐步进入常态化阶段 , 边际违约率增速较快 , 接近国际平均水平下限 。

债券违约常态化之后 , 债券纠纷如何处置成为各方关注的焦点 。 中国人民银行金融市场司副司长马贱阳介绍 , 近年来我国债券市场迅速发展 , 但由于一些复杂债券纠纷案件的出现 , 市场机构对于明确债券案件审判机制 , 进一步明晰持有人会议法律效力、受托管理人诉讼资格等问题提出了迫切需求 。 此次《纪要》的发布较为全面地明确了当前债券市场纠纷涉及的关键问题 , 畅通了债券纠纷司法救济渠道 , 统一了债券市场的相关法律适用问题 , 是债券市场平稳、有序、健康发展的重要法治保障 。

债券违约处置“短板”凸显

我国债券市场违约历史比较短 , 处置路径虽包含了自筹资金、诉讼或仲裁、破产重整、破产清算、担保人代偿等多种方式 , 但受限于处置机制不完善等因素 , 整体处置效果还不够理想 , 处置过程中也存在部分不尽规范、不够透明的情况 。

“违约债券处置效率偏低 。 ”邹澜介绍 , 截至2019年11月 , 完成兑付金额占所有违约金额的比重约为16% 。 同时 , 违约处置周期较长 , 一些债券在违约后历经数年始终无法完成处置 。 过低的兑付比率和冗长的处置周期 , 反过来挫伤了投资人的积极性 , 加大一级市场发行困难 , 加大了投资人对中低资质企业尤其是民营企业债券的规避情绪 , 引发连锁反应 。

具体到审理债券纠纷案件 , 李曙光认为 , 由于债券市场没有统一的技术性法律 , 现行法律体系严重滞后于债券市场发展 , 而且和债券不同品种之间的制度差距又很大 , 投资者只能依靠传统的合同法、破产法、公司法、侵权法来主张救济 。 同时 , 法院对处理复杂的债权人纠纷案件往往也没有法律依据 。 从这个角度看 , 最高法院出台《纪要》意义非常重大 。

推荐阅读

- 张建|大悦城将发行20亿元公司债券 票面利率3.78%

- 光荣|这个发债券的黑手党不简单,欧洲最大日赚24亿,控制意大利经济

- 北青网综合|地铁6号线金台路区间故障已处置完毕

- 拜仁慕尼黑|真的尘埃落定?英超曼联1。5亿欧求购 17岁违约金却高达3亿欧

- 停车|地铁6号线金台路区间故障已处置完毕

- 监管|银行存量资产处置难

- 河北新闻网|调查|河北绿萝医疗废物处置中心:医疗废物这样处理

- 银行|资管新规过渡期延长1年 银行存量资产处置迎挑战

- 过渡期|资管新规过渡期延长1年 银行存量资产处置迎挑战

- 银行|银行业不良资产处置法律实务