P2Pв– еҺҹйҮҚеәҶеёӮй•ҝиҝ‘ж—ҘиЎЁзӨәпјҡp2pжҳҜжҠ«зқҖдә’иҒ”зҪ‘еӨ–иЎЈзҡ„вҖңй«ҳеҲ©иҙ·вҖқпјҢе°ұеә”иҜҘзҰҒжӯўпјҒ

ж–Үз« еӣҫзүҮ

ж–Үз« еӣҫзүҮ

ж–Үз« еӣҫзүҮ

еӨ§е®¶еҘҪ пјҢ жҲ‘жҳҜе…°жқ° пјҢ ж—ЁеңЁдёәжӣҙеӨҡзҡ„иҖҒе“ҘиҖҒеҰ№е„ҝжҸҗдҫӣдёҖдәӣж–№жі•е’Ңе»әи®® пјҢ и§ЈеҶідёҖдәӣдҝЎз”ЁеҚЎеҸҠзҪ‘иҙ·еҖәеҠЎй—®йўҳ пјҢ дј йҖ’жӯЈиғҪйҮҸ пјҢ иҝңзҰ»еҘ—и·Ҝиҙ· пјҢ ж—©ж—ҘиҝҮдёҠе№ёзҰҸзҫҺеҘҪзҡ„з”ҹжҙ»пјҒ

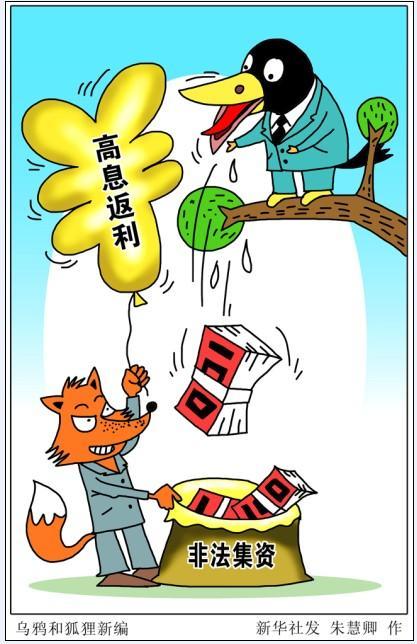

иҝ‘ж—Ҙ пјҢ еңЁвҖң2020дёӯеӣҪйҮ‘иһҚ科жҠҖдә‘еі°дјҡжҡЁзү№и®ёе…ЁзҗғйҮ‘иһҚ科жҠҖеёҲCGFTйЎ№зӣ®еҸ‘еёғдјҡвҖқдёҠ пјҢ дёӯеӣҪеӣҪйҷ…з»ҸжөҺдәӨжөҒдёӯеҝғеүҜдё»д»» пјҢ йҮҚеәҶеёӮеҺҹеёӮй•ҝй»„еҘҮеёҶе…Ҳз”ҹиҮҙиҫһи®ІиҜқиЎЁзӨәпјҡвҖң P2Pе…¶е®һеғҸжҳҜжҠ«зқҖдә’иҒ”зҪ‘йҮ‘иһҚеӨ–иЎЈзҡ„й«ҳеҲ©иҙ·вҖқ

дёәд»Җд№ҲиӢұеӣҪдәәеҸ‘жҳҺзҡ„P2PжІЎйҒҮеҲ°йә»зғҰпјҹеңЁиҝҮеҺ»зҡ„15е№ҙдёӯ пјҢ вҖңиҖҒзҫҺвҖқзҡ„P2Pе…¬еҸёдёҚи¶…иҝҮ10家 гҖӮ й»„еҘҮеёҶиҜҙ пјҢ P2PдјӘиЈ…жҲҗдёӯеӣҪзӨҫдјҡдёҠжңҖдё‘йҷӢ пјҢ д»ӨдәәжҒ¶еҝғе’ҢдёҚиҙҹиҙЈд»»зҡ„й«ҳеҲ©иҙ·ж”ҫиҙ·иҖ… пјҢ 然еҗҺжҠ«дёҠзҘһеңЈзҡ„дә’иҒ”зҪ‘科еӯҰеӨ–еҘ— гҖӮ й«ҳеҲ©иҙ·иҖ…жІЎжңүиҮӘе·ұзҡ„иө„жң¬ пјҢ еҪ“еҸ‘з”ҹеқҸиҙҰж—¶ пјҢ е®ғ们жңҖз»Ҳе°ұжҳҜеҙ©жәғжҲ–и·‘и·Ҝж¶ҲеӨұ гҖӮ

пјҲ1пјүP2PеҸ‘еұ•зҡ„з»ҸйӘҢж•ҷи®ӯ

P2PдәҺ2006е№ҙеңЁжҲ‘еӣҪејҖе§Ӣ пјҢ 并дәҺ2012е№ҙе’Ң2013е№ҙеңЁжҲ‘еӣҪеӨ§и§„жЁЎжҺЁеҮә гҖӮ P2PзӘҒ然жҲҗдёәж—¶е°ҡе’Ң科жҠҖйҮ‘иһҚзҡ„д»ЈеҗҚиҜҚ пјҢ 并иҜһз”ҹдәҶжҲҗеҚғдёҠдёҮзҡ„P2Pе…¬еҸё гҖӮ 然иҖҢжүҚеҮ е№ҙзҡ„ж—¶й—ҙ пјҢ жҜҸ家公еҸёзҡ„иө„йҮ‘йғҪеҙ©жәғдәҶ пјҢ з ҙдә§дәҶ пјҢ жңҖз»ҲжҲҗдёәзі»з»ҹжҖ§йЈҺйҷ© гҖӮ жҜҸдёӘдәәйғҪиҝҳи®°еҫ—иҝҷ件дәӢ гҖӮ

ж №жҚ®еӣҪеӨ–еҜ№P2Pзҡ„е®ҡд№ү пјҢ вҖң PвҖқжҳҜдёҖдёӘдәә пјҢ еҸҰдёҖдёӘвҖң PвҖқд№ҹжҳҜдёҖдёӘдәә гҖӮ дёӨдёӘдәәеҪјжӯӨи®ӨиҜҶ пјҢ д»ҺиҖҢеҪўжҲҗеҖҹиҙ·е…ізі» гҖӮвҖң 2вҖқжҳҜжҢҮдёӯй—ҙзҡ„е№іеҸ° пјҢ д»…жҳҜдёҖдёӘд»Ӣз»Қж’®еҗҲдҪңз”Ё пјҢ иҖҢ并йқһе№іеҸ°жң¬иә«иһҚиө„еҖҹиҙ· гҖӮ еңЁеҸ‘иҫҫзҡ„вҖңиҖҒзҫҺвҖқйҮ‘иһҚзі»з»ҹ пјҢ иӢұеӣҪйҮ‘иһҚзі»з»ҹе’Ң欧жҙІйҮ‘иһҚзі»з»ҹйғҪжІЎжңүиў«еӨ§иӮҶзҡ„жҺЁејҖ гҖӮ дёәд»Җд№ҲиӢұеӣҪеңЁиҝҮеҺ»зҡ„дәҢеҚҒе№ҙйҮҢеҸӘжңүеҚҒеҮ 家P2Pе…¬еҸёпјҹвҖңиҖҒзҫҺвҖқеңЁ2002е№ҙе·ҰеҸіжү№еҮҶдәҶP2P пјҢ еңЁиҝҮеҺ»15е№ҙдёӯ пјҢ P2Pе…¬еҸёдёҚи¶…иҝҮ20家 гҖӮ 他们没жңүеҸ‘еұ•жҺЁејҖ пјҢ дёәд»Җд№ҲжҲ‘们дёҖејҖе§Ӣе°ұжіӣж»ҘжҲҗзҒҫпјҹ

жҖ»з»“дёҖдёӢ пјҢ P2PйҮ‘иһҚе®һйҷ…дёҠжҳҜдёҖдёӘжңҖж—©еңЁжқ‘ж°‘д№Ӣй—ҙдј з»ҹзҡ„й«ҳеҲ©иҙ· гҖӮ еҸӘдёҚиҝҮеҸҲеңЁдә’иҒ”зҪ‘дёҠжӯ»зҒ°еӨҚзҮғдәҶ гҖӮ й«ҳеҲ©иҙ·иҝҷз§ҚдёңиҘҝ пјҢ жң¬жқҘжҳҜеңЁзҶҹдәәз»ҸжөҺе’ҢеҶңжқ‘з»ҸжөҺдёӯзҡ„дёҖдёӘйҷӢд№ пјҢ еҚідҪҝжғ№дёҠйә»зғҰ пјҢ д№ҹе°ұеҮ еҚҒдёҮе…ғжҲ–еҮ зҷҫдёҮе…ғ пјҢ еҶҚеҺүе®ізҡ„еҲ°еҮ дёӘдәҝеҹәжң¬е°ұеҲ°йЎ¶дәҶ пјҢ иҫҗе°„зҡ„йқўз§Ҝд№ҹдёҚдјҡеӨӘеӨ§ гҖӮдҪҶP2PдёҚд»…еҸҜд»ҘйҖҡиҝҮдә’иҒ”зҪ‘иҰҶзӣ–дёҖдёӘеҹҺеёӮ пјҢ еҮ еҚҒдёӘеҹҺеёӮ пјҢ з”ҡиҮіеҸҜд»ҘиҰҶзӣ–ж•ҙдёӘеӣҪ家 гҖӮ жңҖеҗҺ пјҢ зҪ‘ж°‘еҪјжӯӨд№Ӣй—ҙйғҪжІЎжңүи§Ғйқў пјҢ е°ұеҪўжҲҗдәҶеҮ еҚҒдәҝз”ҡиҮідёҠзҷҫдәҝзҡ„еқҸиҙҰ гҖӮ

пјҲ2пјүP2Pдёӯзҡ„дә”дёӘдё»иҰҒй—®йўҳ

еңЁдә’иҒ”зҪ‘йҮ‘иһҚе№іеҸ°зҡ„жҺ©зӣ–дёӢ пјҢ дёҺзҺ°д»ЈйҮ‘иһҚйЈҺйҷ©з®ЎзҗҶеҺҹеҲҷиғҢйҒ“иҖҢй©°зҡ„P2Pе№іеҸ°еӯҳеңЁдә”дёӘдё»иҰҒй—®йўҳ пјҢ дҫӢеҰӮй«ҳеҲ©зҺҮжҸҪеӮЁ пјҢ иҝқ规йӣҶиө„е’Ңй«ҳжҒҜж”ҫж¬ҫзӯү5еӨ§й—®йўҳпјҡ

1.иҝҷз§ҚP2Pе…¬еҸёзҡ„иө„жң¬йҖҡеёёжҳҜжүҖи°“зҡ„дј—зӯ№ гҖӮ иҝҷз§Қдј—зӯ№жҳҜеңЁзәҝдј—зӯ№ пјҢ еҚідёҘж јжүҝиҜәйҖҡиҝҮдә’иҒ”зҪ‘еҗ‘зҪ‘ж°‘жҸҗдҫӣй«ҳеӣһжҠҘжҠ•иө„зҡ„иө„йҮ‘ гҖӮ

2. P2PиһҚиө„жқ жқҶжқҘиҮӘзҪ‘ж°‘ гҖӮ еҒҮи®ҫиө„жң¬йҮ‘дёә3дәҝе…ғ гҖӮ еҰӮжһңиҰҒж”ҫж¬ҫ30дәҝе…ғз”ҡиҮі100дәҝе…ғ пјҢ иө„йҮ‘е’Ңж”ҫж¬ҫд№Ӣй—ҙе°ұеӯҳеңЁжқ жқҶ гҖӮ иҝҷ笔жқ жқҶиө„йҮ‘жқҘиҮӘе“ӘйҮҢпјҹ银иЎҢиө„жң¬еҸҜд»ҘйҖҡиҝҮеҗёж”¶жҷ®йҖҡж°‘дј—зҡ„еӮЁи“„жқҘеҗёж”¶100дәҝе…ғзҡ„еӮЁи“„ гҖӮ10дәҝе…ғзҡ„иө„жң¬йҖҡеёёеҸҜд»Ҙеҗёж”¶100дәҝе…ғзҡ„еӮЁи“„ гҖӮ иҝҷ笔иө„йҮ‘жқҘиҮӘжҷ®йҖҡж°‘дј—зҡ„еӮЁи“„ пјҢ 并具жңүж ҮеҮҶеҢ–зҡ„жңәеҲ¶ гҖӮ иҝҷз§ҚеӮЁи“„иҪ¬еҢ–дёәиҙ·ж¬ҫжқҘжәҗе’Ңжқ жқҶ пјҢ жң¬иҙЁжқҘжәҗе°ұжҳҜдёҖз§ҚдҝЎз”Ёзҡ„дҪ“зі» пјҢ е®ғжҳҜиҜёеҰӮиө„жң¬е……и¶ізҺҮ пјҢ еӯҳж¬ҫеҮҶеӨҮйҮ‘ пјҢ еӯҳж¬ҫиҙ·ж¬ҫжҜ”зҺҮе’ҢеқҸиҙҰеҮҶеӨҮзӯүзі»з»ҹзӣ‘з®Ўзҡ„з»“еҗҲ гҖӮ дҪҶжҳҜ пјҢ P2PжІЎжңүиҝҷдәӣзі»з»ҹ пјҢP2PеҸӘжҳҜжҸҗй«ҳдәҶзҪ‘ж°‘зҡ„еҮҖеҲ©жҒҜ пјҢ 并з»ҷеӮЁжҲ·дёҖдёӘй«ҳеҲ©жҒҜеӣһжҠҘзҡ„жүҝиҜә пјҢ 然еҗҺе°ұзӯ№йӣҶдәҶзҪ‘ж°‘зҡ„й’ұ гҖӮ

3.еҖҹеҮәеҜ№иұЎжҳҜйҖҡиҝҮдә’иҒ”зҪ‘йқўеҗ‘жІЎжңүе®ўжҲ·е…ізі»е’ҢеңәжҷҜдҝЎжҒҜзҡ„жүҖжңүзҪ‘ж°‘зҡ„ гҖӮP2Pе…¬еҸёе°Ҷй«ҳеҲ©иҙ·д»»ж„ҸеҖҹз»ҷзҪ‘ж°‘ пјҢ д»Ҙй«ҳеҲ©зҺҮеӣһжҠҘжқҘжҸҪеӮЁ пјҢ зӯ№йӣҶзҪ‘ж°‘зҡ„иө„йҮ‘ гҖӮ дә’иҒ”зҪ‘зҡ„жңҖеӨ§зү№зӮ№еә”иҜҘжҳҜе®ўжҲ·гҖҒдә§дёҡй“ҫйғҪжҳҜжңүеңәжҷҜжңүиҝ№еҸҜеҫӘзҡ„ пјҢ дҪҶжҳҜP2PжңҚеҠЎеҜ№иұЎдёәдә’иҒ”зҪ‘зҡ„з”ЁжҲ· пјҢ жІЎжңүзү№е®ҡзҡ„дә§дёҡй“ҫ пјҢ д№ҹжІЎжңүеңәжҷҜ пјҢ иҝҷеҜјиҮҙдә’иҒ”зҪ‘дҝЎжҒҜзҡ„дә§з”ҹжІЎжңүиө·еҲ°иЎҘе……е®ўжҲ·дҝЎз”Ёзҡ„дҪңз”ЁпјӣдҪҶжҳҜдә’иҒ”зҪ‘жё—йҖҸиҙ·ж¬ҫзҡ„йҖҹеәҰйқһеёёеҝ« пјҢ еҸӘиҰҒжңүдәәжғіеҖҹй«ҳеҲ©иҙ· пјҢ иҝҷ笔й’ұе°ұдјҡз«ӢеҚіеҖҹеҮә пјҢ еҜјиҮҙP2Pе№іеҸ°йҡҸж„Ҹеҗ‘зҪ‘ж°‘ж”ҫж¬ҫй«ҳеҲ©иҙ·зҡ„еҗҢж—¶ пјҢ еҸҲд»Ҙй«ҳеҲ©зҺҮеӣһжҠҘжқҘжҸҪеӮЁжқҘиҮӘзҪ‘ж°‘зҡ„иө„йҮ‘д№ұиұЎ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- жҷЁиҙўз»Ҹ|еЈ°з§°жҠ•иө„дәәеӣҙе өеӣһж¬ҫжңҚеҠЎдёӯеҝғпјҢзӘҒеҸ‘пјҒдёҖдёҠеёӮP2Pе№іеҸ°е»¶иҝҹеӣһж¬ҫ

- дә§дёҡж°”иұЎз«ҷ|дә¬дёңж–№жӢҹеҲҶеҲ«дәҺжҲҗйғҪгҖҒйҮҚеәҶжҠ•иө„еҗ„24дәҝе…ғжһ„е»әжҷәж…§зі»з»ҹеҲӣж–°дёӯеҝғиҗҪең°

- иҠҜжҷәи®Ҝ|2022е№ҙйҮҸдә§пјҢдј зҙ«е…үйҮҚеәҶDRAMе·ҘеҺӮе°ҶдәҺе№ҙеә•еҠЁе·Ҙ

- жқҫйј зғӯзӮ№|иҝҷдәӣдјҒдёҡиҺ·еҘ–пјҢ第е…ӯеұҠвҖңеёӮй•ҝжқҜвҖқдёӯе°ҸдјҒдёҡеҲӣж–°еӨ§иөӣеёӮеҚ—еҲқиөӣиҗҪ幕

- дә’иҒ”еҝ«жҠҘзҪ‘|дә‘д»Һ科жҠҖе…ҘйҖүйҮҚеәҶеӣҪ家新дёҖд»Јдәәе·ҘжҷәиғҪеҚҒеӨ§еә”з”ЁеңәжҷҜ

- зӮ№иҜ„йҮҚеәҶ|еұҸ幕еҲ°еә•жңқдёҠиҝҳжҳҜжңқдёӢпјҹйҡҫжҖӘдҪ жүӢжңәиҖҒеқҸпјҢжүӢжңәдёҚз”Ёж—¶

- ITд№Ӣ家|TaiShan жңҚеҠЎеҷЁдёҺйҮҚеәҶеҚ—еҚҺдёӯеӨ©еҠһе…¬зі»з»ҹе®ҢжҲҗдә’и®ӨиҜҒпјҢеҚҺдёә

- дёғдёҖзҪ‘|е…іжіЁ|йҮҚеәҶдёӨжұҹж–°еҢәвҖңдә‘еҸ‘еёғвҖқд№қеӨ§еҚҸеҗҢеҲӣж–°жҲҗжһң

- дәәж°‘зҪ‘йҮҚеәҶйў‘йҒ“|йҮҚеәҶз”өдҝЎиҒ”еҗҲдә¬дёңи¶…дҪ“еә—зҪ‘дёҠдҝғй”ҖеҸ—иҝҪжҚ§

- жҷЁиҙўз»Ҹ|专家пјҡеҖҹж¬ҫдәәиҰҒйў„йҳІдёүз§Қжғ…еҶөпјҢ2020е№ҙж•ҙжІ»P2Pзӣ®зҡ„зЎ®и®Ө