梧桐树下V从“中概股危机”看ESG投资标准的价值( 二 )

三、“ESG投资标准”下的公司治理评价

那么 , 对于危机中的“中概股”公司来说 , 该如何提升其公司治理水平 , 进而提高财务信息及其他信息披露质量呢?这就不得不引入“ESG投资标准”这一概念了 。

ESG分别是环境(Environmental)、社会(Social)和公司治理(Governance)的缩写 , ESG投资标准是一种关注环境保护、社会责任和公司治理绩效的投资理念和企业评价标准 。

近年来 , ESG投资标准逐渐被主流市场和机构所接受和重视 。 汤森路透和明晟(MSCI)等机构早已开发具有自身特点的ESG因子评估框架;港交所也发布《环境、社会及管治指引》文件来加强对发行人披露责任 。 由于加入MSCI之后 , MSCI将对中国成分股编制ESG评级 , 上交所于2018年制定了《上海证券交易所上市公司ESG信息披露指引》并进行征求意见和试点 , 随后深交所亦采取类似行动 , 中国基金业协会则发布了《中国上市公司ESG评价体系研究报告》 。

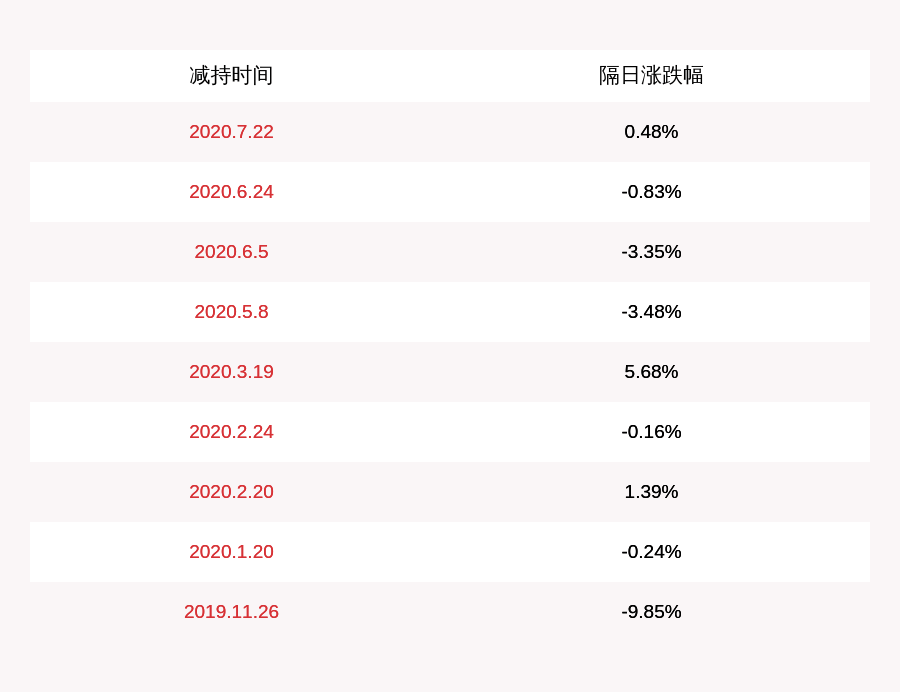

ESG投资标准的核心指标构成如下所示:

本文插图

从ESG投资标准中的“公司治理”指标来看 , 其一方面继续关注传统公众公司信息披露所要求指向的一系列公司治理硬性指标 , 如信息披露、管理体系完整性、独立性及多样性、财务制度;另一方面也十分注重公司的“声誉”、“透明度”等软性治理指标 , 如公司道德、纳税透明度、公司责任履行、公司负面事件、反腐败等;并且 , ESG投资标准更加注重各项指标的实际质量 , 而非传统上公众公司一般采取的“底线信息披露”方法 。

ESG投资标准之所以如此设计 , 是基于如下理念:虽然从传统上看 , 上述公司治理硬性指标与公司财务指标关联度更高 , 是影响公司股票价格和投资者判断的主要因素 。 但是 , 随着现代传播手段的增强和公司责任体系的日趋完善 , 公众公司的“公众性”要求也日益提高 , 许多传统上不易体现或不易外化的软性因素的作用日益凸显 , 其一方面可以通过作用于硬性指标而产生后果 , 另一方面也可以直接产生相应后果 。 以“公司声誉”为例 , 尽管传统上部分影响公司声誉的事件是属于强制披露范围的(例如涉及司法案件等) , 但随着公众公司舆论环境的变化 , 许多传统上无需强制披露的信息经过传播渠道放大之后 , 却成为影响公司声誉的原因 , 甚至直接影响公司股价和长期价值评估 。 因此 , ESG投资标准引入更为丰富的评估因素 , 从而维度更为丰富、视野更为深广地评价特定公司治理的实质性表现和可能性风险 , 为市场和投资者提供一套更为务实的判断标准 。

【梧桐树下V从“中概股危机”看ESG投资标准的价值】从本次中概股的危机来说 , 长期忽视公司治理质量、信息披露质量和声誉管理质量等问题的中概股公司就是ESG投资标准适用的负面典型 。 就算这些中概股公司选择从美股私有化回归A股 , 如果上述问题得不到本质解决 , 其依然会面临国内资本市场和投资者的长期怀疑 。 因此 , 建议中概股公司按照ESG投资标准 , 实质性改善其公司治理水平 , 抛弃“底线信息披露”惯性思维从而大幅度提高信息披露水平 , 并且妥善开展有效的声誉(包括舆情)管理 , 唯有如此 , 中概股公司才能摆脱此次信任危机 , 重获市场和投资者的尊重 。

推荐阅读

- |复星医药获RKS中证800成分股ESG评级BBB级

- 梧桐树下V上市公司董监高不保证年报真实性,不承担任何责任

- 梧桐树下V上市次年变脸亏损,IPO申报期最后一期前3大客户都出现异常,业绩造假?

- 中指中指研究院龙胜平:发表中指研究院ESG测评中心成立致辞

- 梧桐树下V首批4家精选层申报企业收到股转系统审查问询函,重点关注什么?

- #中国概念股#中概股危机加剧!美证监会重申风险,赴美上市更难了

- 「新疆晨报」阿勒泰种下“梧桐树”,这家企业“筑巢”资金从2000万增至20亿