[资产]保险资管协会几位专委会成员又开会了 行业正面利差损、资产荒挑战

![[资产]保险资管协会几位专委会成员又开会了 行业正面利差损、资产荒挑战](https://k-static.6789.com/uploads/allimg/200401/12022G3Q-0.png)

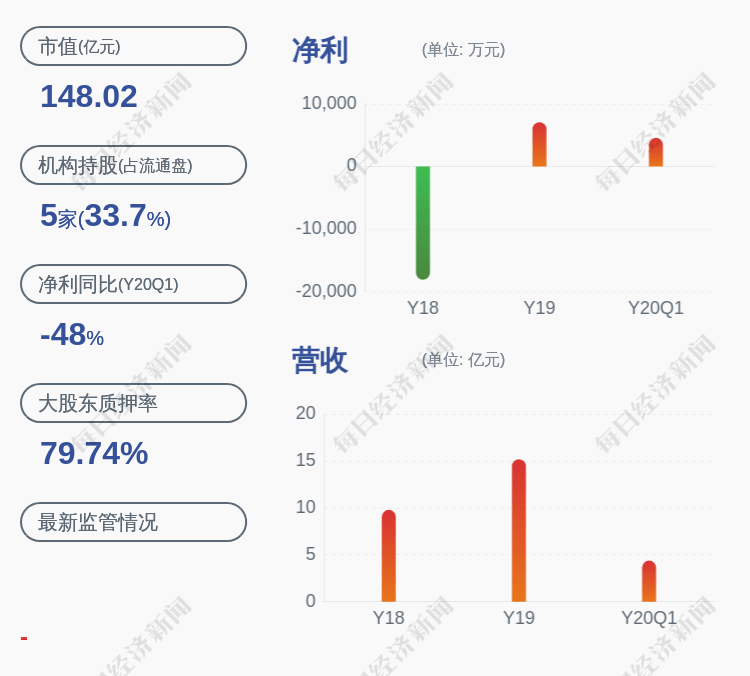

文章图片

财联社(上海 , 采访人员 丁艳)讯 , 在当前疫情爆发"黑天鹅"遇上低利率"灰犀牛"之际 , 为探讨疫情冲击下保险业的短期挑战及中长期机遇与变革 , 分析保险资金运用如何妥善应对低利率环境与"资产荒" , 近日保险资管协会研究专委会召开2020年第四次疫情研究线上会议 。

平安资管董事长万放指出 , 在低利率环境下 , 目前保险资管机构正面临"内有利差损威胁 , 外有资产荒挑战"的局面 。 2020年伴随资产大量到期 , 叠加新增资金、利率下行、信用风险扩散 , 资产配置压力巨大 , 保险资金面临的资产荒可能更加严重 。 保险资管应立足当前 , 更应积极拓展长久期资产 。

长江养老党委书记、董事长苏罡亦认为 , 中长期来看 , 尽管全球产业链冲击严重 , 但冲击本质上还是突发事件 , 保险资金要坚持长期价值投资理念 , 通过有效承担波动风险来获取长期收益 。

此外其表示 , 短期疫情影响下 , 保险资管机构实现投资收益率目标难度上升 , 配置高等级信用债收益率挑战加大 。 从产品发展上 , 要持续发展标准化资产管理产品和差异化竞争 。

泰康资产总经理兼首席执行官段国圣:短期市场调整是保险资管机构布局机会

短期来看 , 金融市场企稳需要结合国际流动性的观测指标来综合判断 。 近期国际股票市场恐慌对国内市场流动性造成了一定程度冲击 , 国际资本短期流出超1000亿元人民币 。 后续金融市场企稳需要结合观察国际流动性情况的一些技术性指标等进行综合判断 。

长期来看 , 在全球经济技术性衰退而非大萧条的假设下 , 疫情对宏观经济的影响主要集中于2020年 , 不改变长期趋势 , 因此对资本市场的影响也是中短期的 。 疫情冲击对上市公司的盈利会产生短期抵消 , 但出现长期拖累的概率不大 , 资本市场的长期发展前景和中长期利率走势仍然较为确定 , 对保险资管机构来说 , 基于长期视角 , 短期的市场调整是保险资管机构的布局机会 。

阳光资产总经理彭吉海:重点防范信用风险 关注新领域资产配置机会

【[资产]保险资管协会几位专委会成员又开会了 行业正面利差损、资产荒挑战】当前环境下仍有三大风险需要关注:一是利差损风险 , 目前利差贡献仍是保险行业的利润重要来源 , 如果固定收益资产利率持续下行 , 利差损风险不可忽视 。 二是疫情加速了实体经济风险暴露 , 警惕实体经济向金融市场的风险传导 , 保险资管机构在进行资产配置时要重点防范信用风险;三是从长期来看 , 疫情带来部分产业的成长与重塑 , 如医疗产业、新基建等 , 要积极关注新领域的资产配置机会 。

平安资管董事长万放:内有利差损威胁 , 外有资产荒挑战

保险投资最不利的就是利率下行 , 尽管中短期内利率大概率不会出现日本模式的低利率问题 , 但作为保险资金这样的长期机构投资者 , 一定要做好长期准备 。 目前10年期国债利率已经到2.6%附近 , 未来如果经济增速和国债利率下台阶 , 新增保费和到期再投资将面临严峻挑战 。 当疫情发展超过市场预期的时候 , 就可能演变为对中国经济、产业链和民营经济长期逻辑的改变 。 因此 , 保险资金尤其寿险 , 需高度关注疫情演变对中国经济三到五年经济走势和利率走势的影响 。

在低利率环境下 , 保险资管机构目前面临的是"内有利差损威胁 , 外有资产荒挑战"的局面 。 面对低利率 , 全球保险公司普遍的三类解决方案:首先是拉久期 , 获得相对高的收益 , 对抗利率下行 , 或通过增加非标资产 , 通过牺牲流动性获取相对高收益;其次增收益 , 通过提升风险偏好增加权益资产 , 配置稳定现金分红的上市公司 , 发达地区的商业物业 , 优质的基础设施股权等获取超额收益;同时拓海外 , 投资境外资产 。

推荐阅读

- #消费者权益#侵害消费者权益!浦发银行、中华财险被通报:涉及代销私募、贷款保证保险

- [科技边角料Pro]对赌失利?酒仙网名下1.09亿元资产遭法院冻结查封

- #光电#收购不慎致计提巨额资产减值 瑞丰光电遭遇上市后首度亏损

- 「中金网」投资咨询业重启准入:净资产 1 亿入门,存量机构限 1 年整改

- 港股挖掘机■创纪录!美联储资产负债表本周增至6.42万亿美元

- 『』前进保险 Q1 每股收益超出预期,营收低于预期

- 跳槽那些事儿@京沪高铁增收节支经营现金净流入167亿 规范员工数量至37名人均管理超50亿资产

- 「妖股」游资产生分歧,妖股上演天地板

- #科技小数据#保险业首款自卸车风控产品问世,中交兴路助力保险公司风控精细化

- 『保险』卖保险快三个月,没有签一张保单,要不要先给自己买保险冲业绩?