非上市险企:赚超百亿与亏68亿,投资收益下滑是罪魁?( 二 )

2018年是原保监会发布的《关于规范人身保险公司产品开发设计行为的通知》(以下简称“134号文”)正式实施的第一年,这也是摆在人身险公司面前的一大挑战。

134号文规定,保险公司不得以附加险形式设计万能型保险产品或投资连结型保险产品;两全保险产品、年金保险产品,首次生存保险金给付应在保单生效满5年之后,且每年给付或部分领取比例不得超过已交保险费的20%。

这些规定均改变了人身险公司此前主流的保险产品形态,改变后的新产品,销售难度也有所增加。以两全保险、年金保险为例,134号文规定首次生存保险金给付应在保单生效满5年之后,这就弱化了两全保险、年金保险的快返功能,与市场上其他带有理财性质的产品相比,对比优势下降,自然,产品销售难度也有所提升。此外,由于险企主推的保险产品更新换代,保险代理人也需要时间进行适应及调整。以上种种因素,均导致了去年人身险公司保费收入增速的放缓。

新京报采访人员统计发现,共有和谐健康、安邦人寿等24家非上市人身险的原保险保费收入出现了同比下降。和谐健康、华汇人寿、安邦人寿、东吴人寿等8家险企的降幅更是在50%以上。

此外,还有51家险企的原保险保费收入出现上涨,其中一些涨幅较大的险企主要为成立时间不长的险企,如复星联合健康,去年原保险保费收入达5.2亿元,同比增长了781.62%。而一些体量较大,但转型较早的险企,转型效果也体现在了去年的保费增速上,如华夏人寿,去年全年原保险保费收入高达1582.75亿元,同比涨幅高达82.01%。

非上市险企:赚超百亿与亏68亿,投资收益下滑是罪魁?//www.jiangsulong.com//本文由热心网友[9615feasss] 投稿。来源是:新京报

竞争手续费、佣金增长,有的佣金达6成

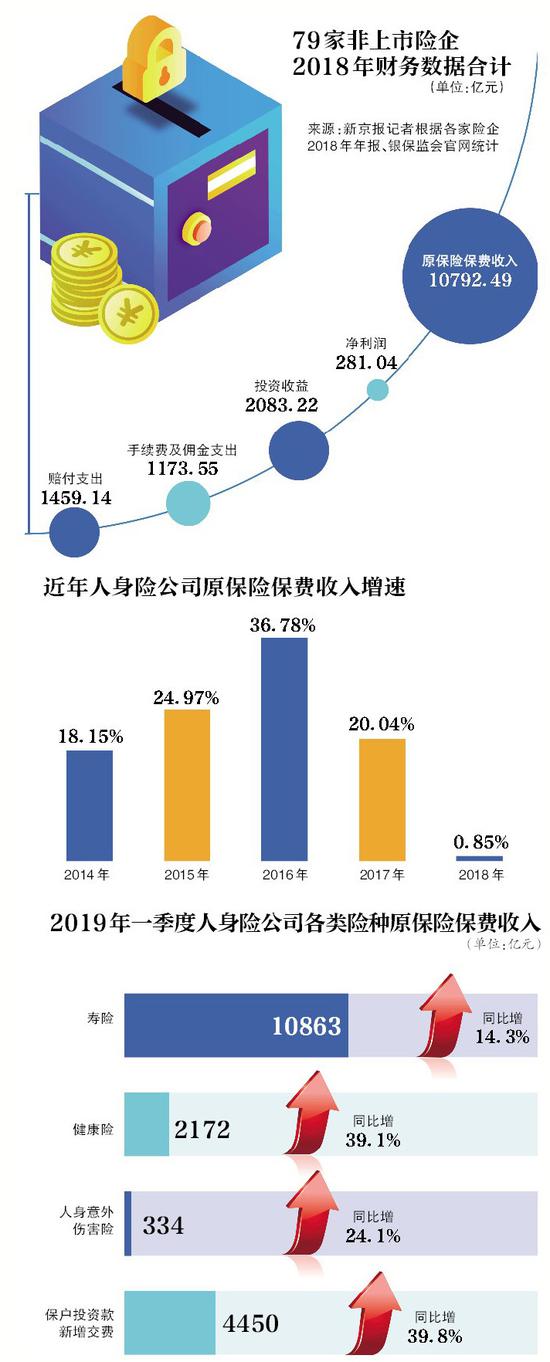

不过采访人员注意到,虽然行业原保费收入增速较低,但手续费及佣金支出却快速增长。采访人员统计发现,数据可查的79家非上市险企2018年手续费及佣金支出总额同比增长了13.63%,达1173.55亿元,其中,46家险企的手续费及佣金支出同比有所增长,23家险企则出现降幅。

所谓的手续费及佣金支出,可以简单理解为保险公司展业时,付给渠道或者营销员的手续费或佣金。

推荐阅读

- 张庭|张庭夫妇微商8年赚超300亿,纳税21亿!

- “驾校教练”称出资8万5年净赚超20万 骗297万

- 浙商保险再换董事长总裁,十年五换帅,地方系险企之星陨落|地方

- 揭秘险企630家非保险子公司图谱 除医疗房产还投了啥

- 扫描非上市险企年报:有的赚超百亿有的亏68亿

- 美联储警告高风险企业债增长或影响金融体系稳定

- 五大上市险企首季净利大增 主因是投资收益大幅增长

- 超10家险企因营销员朋友圈误导被罚

- 上市险企首季保费开门红 天安财险国华人寿拖后腿

- 投资收益新动向: 380股赚超亿元 254股投资收益超净利润