项目|营收首超百亿IPO却黄了 招金励福上市梦“再碎”

IPO历时逾三年时间 , 烟台招金励福贵金属股份有限公司(以下简称“招金励福”)最终还是没能弥补九年前的遗憾 , 倒在了A股途中 。 证监会官网最新披露的IPO申请企业情况显示 , 招金励福IPO已处于终止状态 。 北京商报采访人员了解到 , 此次并非招金励福首次谋求A股上市 , 早在2011年10月公司就有过一次上会经历 , 但却遭到发审委否决 。 时隔多年 , 招金励福实控人黄健华、黄晓君夫妇对这一结果显然并不甘心 , 2017年6月再度向A股发起冲击 , 遗憾的是 , 二次IPO仍无果而终 。 对于2019年营收已超百亿的招金励福而言 , 未来是否会继续冲A引发市场期待 。

文章图片

IPO再度折戟

证监会最新发布的一期IPO终止审查企业名单中 , 招金励福的名字赫然在列 , 公司IPO正式止步 。

据了解 , 招金励福IPO招股书在2017年6月获得证监会受理 , 欲登陆深圳中小板 , 公司主要从事贵金属电镀化工材料、键合丝、溅射靶材的研发、生产和销售 , 客户群主要为电子信息产品制造商、半导体封装测试企业、危险化学品经销商、表面处理服务供应商 , 以及珠宝首饰制造商等 。 但历时逾三年时间 , 招金励福IPO最终按下终止键 。

北京商报采访人员注意到 , 此次并非招金励福首次IPO , 在2011年10月公司曾有过一次上会经历 , 但却遭到了发审委否决 。 根据彼时申报材料显示 , 招金励福募集资金将用于异地搬迁扩建项目 , 新厂区的主要设备全部为新购 , 投产成功后 , 公司现有生产厂房将全部拆除、主要设备将全部报废 。

在当年的首发会议上 , 发审委认为招金励福新建项目投产并产生经济效益存在一定的不确定性 , 无法判断上述事项对公司持续盈利能力是否构成不利影响 , 决定对招金励福首次公开发行股票申请作出不予核准的决定 。

登陆A股无望之后 , 招金励福2016年在新三板挂牌 。 对于此次二度IPO终止的原因 , 招金励福在新三板市场披露称 , 因经营战略调整 , 公司决定终止本次上市工作并向证监会申请撤回IPO申请文件 。

针对公司此次撤单的具体原因以及未来是否仍有相关上市计划等问题 , 北京商报采访人员向招金励福董秘办公室发去采访函 , 不过截至采访人员发稿 , 对方并未回复 。

根据招金励福2020年半年报显示 , 公司实际控制人系黄健华、黄晓君夫妇 , 二人通过励福实业和金福投资间接持有公司63%的股份 , 黄健华任公司董事长 , 黄晓君任公司董事 。

2019年营收首度破百亿

纵观招金励福近年来的业绩表现 , 基本处于稳步增长态势 , 2019年营收还首度突破百亿元大关 。

自2015年之后 , 招金励福业绩增势明显 。 Wind数据显示 , 2015-2019年招金励福实现营业收入分别约为53.22亿元、69.95亿元、84.15亿元、84.36亿元以及102.37亿元;对应实现归属净利润分别约为0.39亿元、0.44亿元、0.52亿元、0.82亿元、0.95亿元 。

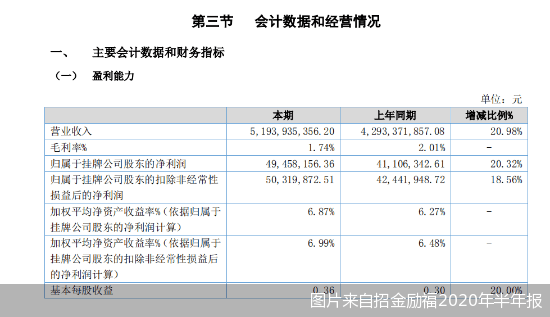

2020年上半年 , 招金励福营收、净利也均处于同比上涨状态 , 其中在报告期内实现营业收入约为51.94亿元 , 同比上涨20.98%;对应实现归属净利润约为0.49亿元 , 同比上涨20.32% 。

在招金励福业绩稳步增长的背后 , 氰化亚金钾(俗称金盐 , 是镀金时使用的最主要的原料 , 广泛应用于工业和装饰领域)系公司盈利“功臣” , 其销售收入占公司营业收入的比重能达到80%左右 , 是招金励福的拳头产品 。 以最新报告期2020年半年报来看 , 氰化亚金钾收入为42.03亿元 , 占当期全部营收的80.92% 。 另外 , 氰化亚金钾今年上半年实现收入较上年同期增加7.02亿元 , 增长为20.05% 。

除了氰化亚金钾之外 , 招金励福的主要产品还包括键合金丝、氰化银钾/氰化银、溅射靶材、亚硫酸金钠等 。 2020年上半年 , 键合金丝收入为1.37亿元 , 较上年同期减少0.42亿元 , 减少23.57%;氰化银钾/氰化银收入为2.24亿元 , 较上年同期增加0.41亿元 , 增长20.1%;溅射靶材收入为0.79亿元 , 较上年同期增加0.34亿元 , 增长75.99%;亚硫酸金钠实现销售及加工收入551.7万元 , 较上年同期减少0.37亿元 , 同比减少86.89% 。

推荐阅读

- 飞行员|飞行员擅自增加表演项目,30吨战机砸向人群,600多人血肉横飞

- 幂谈天下|外形酷似无侦8 可以实施纵深打击,印度最机密飞机项目曝光

- 热闻|京东副总裁怼其他电商百亿假补贴,网友:水能载舟亦能覆舟

- [影视]腾讯影业、新丽传媒、阅文影视联合发布56个项目

- 新华网|中企承建的沙特基建项目交付使用

- 沙漠雄鹰|随后发现被坑百亿,终于一举超越中国?莫迪砸重金买“空军一号”

- 施工|项目建设进入尾声!海陵岛特大桥计划今年底全线建成通车

- 游戏智库|华纳神秘3A项目开始广纳英才,为“名作”诞生积攒力量

- 游戏智库|为“名作”诞生积攒力量,华纳神秘3A项目开始广纳英才

- 百亿补贴+百亿券!本季双11将在21日开启,京东又是这么积极……