еёӮеҖјй…Қе”®|еҸ–ж¶ҲеёӮеҖјй…Қе”® еҸ–ж¶ҲзҪ‘дёӢй…Қе”® ж–°иӮЎеҸ‘иЎҢеҪ»еә•еёӮеңәеҢ–

гҖҗеёӮеҖјй…Қе”®|еҸ–ж¶ҲеёӮеҖјй…Қе”® еҸ–ж¶ҲзҪ‘дёӢй…Қе”® ж–°иӮЎеҸ‘иЎҢеҪ»еә•еёӮеңәеҢ–гҖ‘

иҝ‘жңҹзҡ„еёӮеңә пјҢ иҮіе°‘жңүдёӨ件дәӢжғ…жҳҜдёҺж–°иӮЎеҸ‘иЎҢеҲ¶еәҰжңүе…ізҡ„ гҖӮ дёҖжҳҜ科еҲӣжқҝж–°иӮЎдёҠзә¬ж–°жқҗзҡ„иҜўд»· гҖӮ ж №жҚ®дёҠзә¬ж–°жқҗеҸ‘иЎҢе…¬е‘Ҡ пјҢ жңү415家зҪ‘дёӢжҠ•иө„иҖ…з®ЎзҗҶзҡ„6954дёӘй…Қе”®еҜ№иұЎз¬ҰеҗҲиҜўд»·жқЎд»¶ пјҢ е…¶дёӯжңү399家жңәжһ„з®ЎзҗҶзҡ„6903дёӘй…Қе”®еҜ№иұЎеҢ…жӢ¬жҠҘд»·з»ҹдёҖдёә2.49е…ғ пјҢ еҚ жҜ”и¶…иҝҮ90% гҖӮ иҝҷж ·зҡ„иҜўд»·и®©дәәж„ҹи§үеҲ°еҫҲиҜЎејӮ пјҢ д»ҘиҮіеј•иө·дёҠдәӨжүҖзҡ„е…іжіЁ пјҢ 并еҗ‘жңүе…ійғЁй—ЁиҝӣдёҖжӯҘдәҶи§Јзӣёе…іжғ…еҶө пјҢ дёҖж—ҰеҸ‘зҺ°зЎ®жңүиҝқжі•иҝқ规иЎҢдёә пјҢ е°ҶеқҡеҶідҫқжі•иҝӣиЎҢеӨ„зҪҡ гҖӮ

дәҢжҳҜжңүеёӮеңәдәәеЈ«е‘јеҗҒеҸ–ж¶ҲвҖңеёӮеҖјй…Қе”®вҖқ гҖӮ зҗҶз”ұжҳҜжіЁеҶҢеҲ¶дёӢзҡ„ж–°иӮЎеҸ‘иЎҢжӣҙеҠ еёӮеңәеҢ– пјҢ еҸ‘иЎҢд»·ж је·ІдёҚеҸ—23еҖҚеёӮзӣҲзҺҮзҡ„йҷҗеҲ¶ гҖӮ еҫҲеӨҡж–°иӮЎзҡ„еҸ‘иЎҢеёӮзӣҲзҺҮиҫҫеҲ°дәҶ50еҖҚгҖҒ60еҖҚ пјҢ з”ҡиҮіжӣҙй«ҳ гҖӮ еңЁиҝҷз§ҚиғҢжҷҜдёӢ пјҢ вҖңеёӮеҖјй…Қе”®вҖқе·ІеӨұеҺ»дәҶеҜ№жҠ•иө„иҖ…дҝқжҠӨзҡ„ж„Ҹд№ү гҖӮ еҗҢж—¶еңЁеҸ‘иЎҢеёӮзӣҲзҺҮеӨӘй«ҳзҡ„жғ…еҶөдёӢ пјҢ жҠ•иө„иҖ…ж„ҹи§үеҲ°еҚұйҷ©ж—¶ пјҢ жҠ•иө„иҖ…еёӮеҖјй…Қе”®дёӯзӯҫдәҶеҚҙдёҚзјҙж¬ҫ пјҢ д№ҹе®№жҳ“еҜјиҮҙж–°иӮЎеҸ‘иЎҢзҡ„еӨұиҙҘ гҖӮ

иҝҷжҳҜдёӨ件зӢ¬з«Ӣзҡ„дәӢжғ… пјҢ дҪҶеҚҙжӯЈеҘҪж¶үеҸҠеҲ°ж–°иӮЎеҸ‘иЎҢзҡ„дёӨдёӘзҺҜиҠӮпјҡеҚізҪ‘дёҠй…Қе”®дёҺзҪ‘дёӢй…Қе”® гҖӮ иҖҢдё”дәҢиҖ…д№ҹйғҪдёҺеёӮеңәеҢ–еҜҶеҲҮзӣёе…і гҖӮ еӣ дёәе°ұ第дёҖ件дәӢжғ…жқҘиҜҙ пјҢ дёҠзә¬ж–°жқҗзҡ„жҠҘд»·зЎ®е®һйҡҫиЁҖжҳҜдёҖз§ҚеёӮеңәиЎҢдёә пјҢ жӣҙеғҸжҳҜдёҖз§ҚвҖңеҗҲи°ӢвҖқ пјҢ иҜўд»·з»“жһңеҫҲйҡҫиҜҙжҳҜеёӮеңәеҢ–зҡ„йҖүжӢ© гҖӮ иҖҢе°ұвҖңеёӮеҖјй…Қе”®вҖқжқҘиҜҙ пјҢ еңЁеёӮеңәеҢ–еҸ‘иӮЎзҡ„жғ…еҶөдёӢ пјҢ еёӮеҖјй…Қе”®еӯҳеңЁзҡ„ж„Ҹд№үе·Із»ҸдёҚеӨ§ пјҢ з”ҡиҮіжңүеҸҜиғҪд»ҺдҝқжҠӨжҠ•иө„иҖ…еҸҳжҲҗдјӨе®іжҠ•иө„иҖ… гҖӮ еӣ дёәеңЁеёӮеңәеҢ–еҸ‘иӮЎзҡ„иғҢжҷҜдёӢ пјҢ ж–°иӮЎдёҠеёӮйҰ–ж—Ҙз ҙеҸ‘д№ҹжҳҜеҫҲеҸҜиғҪеҮәзҺ°зҡ„ гҖӮ жүҖд»ҘеҸ–ж¶ҲвҖңеёӮеҖјй…Қе”®вҖқжҳҜеҸҜиЎҢзҡ„ гҖӮ

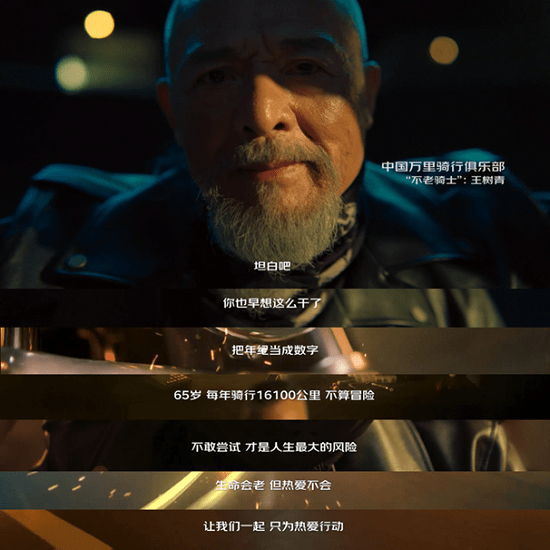

жң¬ж–ҮжҸ’еӣҫ

дҪҶд»ҺдёҠзә¬ж–°жқҗзҡ„иҜўд»·жқҘзңӢ пјҢ д»…д»…еҸӘжҳҜеҸ–ж¶ҲвҖңеёӮеҖјй…Қе”®вҖқжҳҫ然жҳҜдёҚеӨҹзҡ„ пјҢ е®һйҷ…дёҠ пјҢ вҖңзҪ‘дёӢй…Қе”®вҖқдёҺж–°иӮЎиҜўд»·зҺҜиҠӮйғҪйңҖиҰҒеҸ–ж¶Ҳ гҖӮ еӣ дёәзҪ‘дёӢй…Қе”®зҡ„еҲқиЎ·жҳҜдёәдёҖдәӣеӨ§зӣҳиӮЎзҡ„еҸ‘иЎҢжңҚеҠЎзҡ„ пјҢ жӢ…еҝғеӨ§зӣҳиӮЎзҪ‘дёҠеҸ‘иЎҢдёҚжҲҗеҠҹ пјҢ жүҖд»Ҙе®үжҺ’йғЁеҲҶд»ҪйўқеҲ°зҪ‘дёӢдҫӣжңәжһ„жҠ•иө„иҖ…й…Қе”® гҖӮ дҪҶзҪ‘дёӢй…Қе”®еҲ°еҗҺжқҘеҸ‘еұ•жҲҗдёәеҗ‘жңәжһ„жҠ•иө„иҖ…иҝӣиЎҢеҲ©зӣҠиҫ“йҖҒзҡ„дёҖз§ҚеҸ‘иЎҢж–№ејҸ пјҢ еҚідҫҝжҳҜдёӯе°ҸзӣҳиӮЎеҸ‘иЎҢ пјҢ д№ҹиҰҒжӢҝеҮәдёҖйғЁеҲҶзҡ„д»ҪйўқеҲ°зҪ‘дёӢдҫӣжңәжһ„жҠ•иө„иҖ…й…Қе”® пјҢ иҖҢдё”еңЁжіЁеҶҢеҲ¶дёӢ пјҢ зҪ‘дёӢй…Қе”®зҡ„д»Ҫйўқз”ҡиҮіиҝҳи¶…иҝҮдәҶзҪ‘дёҠеҸ‘иЎҢзҡ„йўқеәҰ пјҢ иҝҷеҜ№дәҺдёӯе°ҸжҠ•иө„иҖ…жқҘиҜҙ пјҢ жҳҫ然жҳҜдёҚе…¬е№ізҡ„ гҖӮ

иҖҢж–°иӮЎиҜўд»·ж №жң¬е°ұдёҚжҳҜеёӮеңәеҢ–зҡ„е®ҡд»·ж–№ејҸ гҖӮ жңүдәәж„ҝж„Ҹй«ҳд»·иҙӯд№° пјҢ дёәд»Җд№ҲиҰҒе°ҶиҝҷдәӣжҠҘй«ҳд»·зҡ„еү”йҷӨе‘ўпјҹеҗҢж—¶ пјҢ еёӮеңәдёҠзҡ„жңәжһ„жҠ•иө„иҖ…д№ҹж №жң¬е°ұжІЎжңүе®ҡд»·иғҪеҠӣ гҖӮ 他们еҸӮдёҺиҜўд»·ж— йқһжҳҜдёәдәҶжӢҝеҲ°зҪ‘дёӢй…Қе”®зҡ„д»ҪйўқзҪўдәҶ гҖӮ зңӢзңӢдёҖдәӣж–°иӮЎзҡ„и¶…й«ҳд»·еҸ‘иЎҢгҖҒй«ҳеёӮзӣҲзҺҮеҸ‘иЎҢ пјҢ е°ұзҹҘйҒ“иҝҷдәӣеҸӮдёҺиҜўд»·зҡ„жңәжһ„зҡ„жҠҘд»·жңүеӨҡд№ҲиҚ’е”җдәҶ гҖӮ иҖҢдёҠзә¬ж–°жқҗзҡ„иҜўд»·еҲҷиө°еҗ‘дәҶеҸҰдёҖдёӘжһҒз«Ҝ гҖӮ

д№ҹжӯЈеӣ еҰӮжӯӨ пјҢ еңЁжіЁеҶҢеҲ¶иғҢжҷҜдёӢзҡ„ж–°иӮЎеҸ‘иЎҢ пјҢ еҸҜд»Ҙе°ҶеёӮеңәеҢ–зҡ„и„ҡжӯҘиҝҲеҫ—еӨ§дёҖдәӣ пјҢ еҚіеҸ–ж¶ҲвҖңеёӮеҖјй…Қе”®вҖқ пјҢ д№ҹеҸ–ж¶ҲвҖңзҪ‘дёӢиҜўд»·вҖқдёҺвҖңзҪ‘дёӢй…Қе”®вҖқзҺҜиҠӮ пјҢ е°Ҷж–°иӮЎеҸ‘иЎҢд»Ҫйўқе…ЁйғЁзҪ‘дёҠеҸ‘иЎҢ гҖӮ иҖҢзҪ‘дёҠеҸ‘иЎҢеҸҜд»Ҙе®һиЎҢдёӨз§Қе®ҡд»·ж–№ејҸпјҡдёҖз§ҚжҳҜе®ҡд»·еҸ‘иЎҢ пјҢ дёҖз§ҚжҳҜз«һд»·еҸ‘иЎҢ гҖӮ дёӨз§Қе®ҡд»·ж–№ејҸ пјҢ з”ұеҸ‘иЎҢдәәиҮӘдё»йҖүжӢ© гҖӮ

е°ұе®ҡд»·еҸ‘иЎҢжқҘиҜҙ пјҢ еҸ‘иЎҢеёӮзӣҲзҺҮдёҚи¶…иҝҮ20еҖҚ пјҢ е…ЁйғЁзҪ‘дёҠиө„йҮ‘з”іиҙӯ пјҢ з”іиҙӯжңҖе°ҸеҚ•дҪҚдёә100иӮЎ пјҢ жҠ•иө„иҖ…жҜҸдёӘиҙҰжҲ·еҸӘиғҪз”іиҙӯ100иӮЎзҡ„ж•ҙж•°еҖҚ пјҢ 然еҗҺйҖҡиҝҮж‘ҮеҸ·зЎ®е®ҡдёӯзӯҫиҖ… гҖӮ

иҖҢе°ұз«һд»·еҸ‘иЎҢжқҘиҜҙ пјҢ е°ұжҳҜз”ұжҠ•иө„иҖ…иҮӘз”ұжҠҘд»· пјҢ и°ҒжҠҘд»·й«ҳ пјҢ и°Ғд№°е…ҘиӮЎзҘЁ гҖӮ иҖҢиҝҷз§ҚжҠҘд»·жҳҜйңҖиҰҒе…Ёйўқзјҙж¬ҫзҡ„ гҖӮ дёәж»Ўи¶іиӮЎзҘЁдёҠеёӮжқЎд»¶ пјҢ еҸ‘иЎҢдәәеҸҜеҜ№жҠ•иө„иҖ…з”іжҠҘиӮЎзҘЁзҡ„дёҠйҷҗдҪңеҮә规е®ҡ гҖӮ д№°е…ҘиӮЎзҘЁжҢүжҠҘд»·зҡ„й«ҳдҪҺйЎәеәҸ пјҢ д»Һй«ҳеҲ°дҪҺд№°е…Ҙ пјҢ зӣҙеҲ°еҸ‘иЎҢд»Ҫйўқе…ЁйғЁеҚ–е®Ңдёәжӯў гҖӮ еңЁеҗҢдёҖд»·дҪҚ пјҢ жңүеӨҡдёӘжҠ•иө„иҖ…з”іжҠҘж—¶ пјҢ дјҳе…Ҳж»Ўи¶ідёӯе°ҸжҠ•иө„иҖ…зҡ„йңҖиҰҒ пјҢиҖҢдёӯе°ҸжҠ•иө„иҖ…д№Ӣй—ҙеҲҷд»Ҙж—¶й—ҙе…ҲеҗҺжҺ’еәҸ гҖӮ еҸ‘иЎҢиӮЎд»Ҫе”®е®Ңж—¶зҡ„жңҖдҪҺд»·ж ј пјҢ зЎ®е®һдёәиӮЎзҘЁзҡ„еҸ‘иЎҢд»·ж ј гҖӮ еҸ‘иЎҢдәәзҡ„еӢҹиө„йҮ‘йўқжҢүеҸ‘иЎҢд»·и®Ўз®— пјҢ з«һд»·и¶…еҮәзҡ„ж¬ҫйЎ№ пјҢ е…ЁйғЁеҲ’еҪ’жҠ•иө„иҖ…дҝқжҠӨеҹәйҮ‘ пјҢ з”ЁдәҺжңӘжқҘиө”еҒҝжҠ•иө„иҖ…дҪҝз”Ё гҖӮ дёҺжӯӨеҜ№еә”зҡ„жҳҜ пјҢ еҜ№жҠ•иө„иҖ…дҝқжҠӨеҹәйҮ‘зҡ„з®ЎзҗҶеҠһжі•д№ҹйңҖиҰҒиҝӣиЎҢзӣёеә”зҡ„ж”№йқ© гҖӮ еҰӮжӯӨдёҖжқҘ пјҢ зӣІзӣ®жҠҘд»·зҡ„жҠ•иө„иҖ…е°ұдјҡжүҝжӢ…дёҖе®ҡзҡ„еёӮеңәйЈҺйҷ©дәҶ гҖӮ иҖҢиҝҷз§Қз«һд»·еҸ‘иЎҢдҪ“зҺ°дәҶжҜҸдёҖдёӘжҠ•иө„иҖ…иҮӘиә«зҡ„ж„Ҹеҝ— пјҢ иҝҷжүҚжҳҜзңҹжӯЈзҡ„еёӮеңәеҢ–еҸ‘иЎҢ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- и§ЈзҰҒ|10жңҲи§ЈзҰҒ规模超2000дәҝпјҢжёқеҶңе•ҶиЎҢи§ЈзҰҒеёӮеҖјжңҖй«ҳ

- иӮЎзҘЁиЎҢжғ…|2020е№ҙ9жңҲж№–еҚ—ж–°дёүжқҝдјҒдёҡеёӮеҖјTOP100 дёҠжҰңй—Ёж§ӣ0.54дәҝе…ғ

- иӮЎзҘЁиЎҢжғ…|жҷЁжӣҰиҲӘз©әпјҡеңЁдёүдёӘдәӨжҳ“ж—ҘеёӮеҖјеўһй•ҝ60%еҗҺвҖңйҒҮи§ҒвҖқеҮҸжҢҒ

- дёӯж–°з»Ҹзә¬|银дҝқзӣ‘дјҡпјҡеҸ–ж¶Ҳдҝқйҷ©жңәжһ„жҠ•иө„з®ЎзҗҶиғҪеҠӣеӨҮжЎҲз®ЎзҗҶ

- дёӯж–°з»Ҹзә¬|зү§еҺҹиӮЎд»ҪдёҖеӨ©иөҡ1дёӘдәҝ дёәдҪ•иҝ‘дёүжңҲеёӮеҖји’ёеҸ‘еҚғдәҝпјҹ

- е…¬ж‘Ҡйқўз§Ҝ|2020е№ҙе…¬ж‘Ҡйқўз§Ҝе…ЁйқўеҸ–ж¶Ҳпјҹд№°иҝҮжҲҝзҡ„жҖҺд№ҲеҠһпјҹ

- еёӮеҖји§ӮеҜҹ|AиӮЎиҙўжҠҘйҖҹйҖ’пјҡдёӯжҠҘеҗӣжӯЈйӣҶеӣўиҗҘ收дёҚеўһеҲ©гҖҒеӨ©еқӣз”ҹзү©жҜӣеҲ©зҺҮиҝ‘50%

- иҜ»иҒҢеңә|иҙөе·һиҢ…еҸ°еёӮеҖјжіЎжІ«жһҒеәҰдёҘеі»

- йӣ·еёқи§ҰзҪ‘|жұ е®Үеі°ж——дёӢжҙӘжҒ©ж•ҷиӮІзҫҺеӣҪдёҠеёӮпјҡйҰ–ж—Ҙж¶Ё33% еёӮеҖј8дәҝзҫҺе…ғ

- еҹәйҮ‘е…¬еҸё|з–ҜзӢӮзҡ„иҡӮиҡҒжҲҳз•Ҙй…Қе”®еҹәйҮ‘пјҡжҜҸз§’8дәәиҙӯд№° 14еӨ©еҲ°иҙҰ600дәҝ