иӮЎзҘЁ|вҖңе·ЁйІёвҖқиұӘиөҢ科жҠҖиӮЎпјҢжҡҙи·ҢеҗҺзҫҺиӮЎдҪ•еҺ»дҪ•д»Һпјҹ( дәҢ )

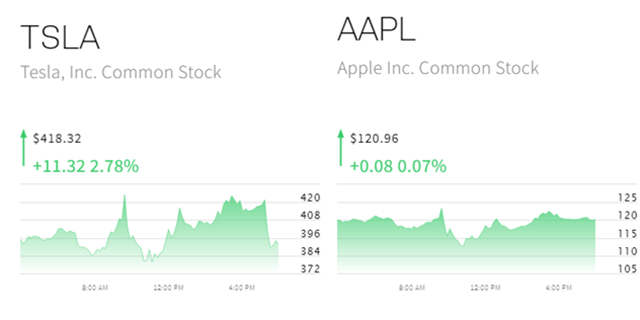

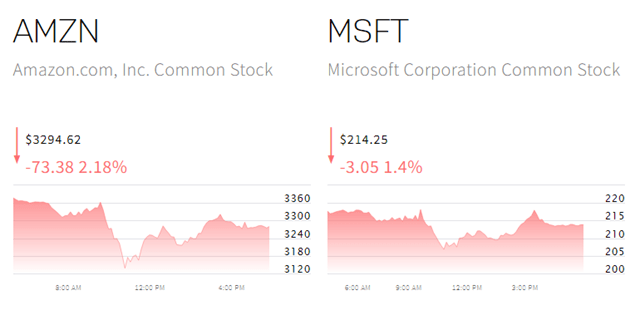

еҸҰдёҖиө„ж·ұжңҹжқғдәӨжҳ“дәәеЈ«д№ҹеңЁвҖңдёүжҖқжңҹжқғвҖқеҸ‘иЎЁз ”з©¶ж–Үз« жҸҗеҸҠ пјҢ иҝҮеҺ»дёӨе‘Ё пјҢ жңҹжқғеёӮеңәеҮәзҺ°дәҶдёҖдёӘеӨ§йі„ пјҢ еӨ§жүӢ笔买е…ҘеҚ•еҸӘ科жҠҖиӮЎзҡ„зңӢж¶Ёжңҹжқғ гҖӮ иҝҷдёӘ买家еҮ д№ҺиӮҜе®ҡжҳҜеӨ§еһӢйҮ‘иһҚжңәжһ„ пјҢ е·ЁеӨ§зҡ„дәӨжҳ“йҮҸжҠҠдәҡ马йҖҠгҖҒи„ёд№Ұзӯүе…¬еҸёзҡ„иҷҡеҖјзңӢж¶ЁжңҹжқғдәӨжҳ“йҮҸжӢүеҚҮдәҶеҮ дёӘжЎЈж¬Ў гҖӮ йҡҸзқҖиӮЎд»·дёҠж¶Ё пјҢ иҜҘе®ўжҲ·жңҹжқғзҡ„еҜ№жүӢзӣҳеҒҡеёӮе•ҶдёҚеҫ—дёҚд№°е…ҘжӣҙеӨҡ пјҢ еј•еҸ‘дәҶдёҖеңә科жҠҖиӮЎжҠўзӯ№иЎҢжғ… гҖӮ

зҹҘеҗҚеҜ№еҶІеҹәйҮ‘Citadelи®Өдёә пјҢ иҝҷдҪҚеӨ§йі„иҠұиҙ№и¶…иҝҮ10дәҝзҫҺе…ғзҡ„жқғеҲ©йҮ‘(иҖҢиҝҷдәӣжңҹжқғзҡ„еҗҚд№үйҮ‘и¶…иҝҮ200дәҝзҫҺе…ғ) пјҢ иҝҷжҳҜеӨҡе№ҙжқҘжүҖи§Ғзҡ„жңҖеӨ§дёӘиӮЎжңҹжқғд№°е…ҘзҺ°йҮ‘жөҒд№ӢдёҖ гҖӮ

дёҺжӯӨеҗҢж—¶ пјҢ зәіж–Ҝиҫҫе…ӢжҢҮж•°жҲҗд»ҪиӮЎзҡ„ж—ҘеқҮиӮЎзҘЁжңҹжқғеҗҲзәҰдәӨжҳ“йҮҸ пјҢ д»Һ4жңҲзҡ„ж—ҘеқҮ400дёҮеј еҚҮиҮі8жңҲзҡ„ж—ҘеқҮ550дёҮеј пјҢ жҲҗдәӨйҮҸи·ғеҚҮ38% гҖӮ йүҙдәҺиҝҷеҮ еҸӘ科жҠҖиӮЎзҘЁеңЁиҜҘжҢҮж•°дёӯжқғйҮҚзәҰ40% пјҢ еҚ•еҸӘиӮЎзҘЁзҡ„жіўеҠЁзҺҮдёҠж¶Ёд№ҹеҜјиҮҙжҢҮж•°зҡ„йҡҗеҗ«жіўеҠЁзҺҮдёҠж¶Ё гҖӮ иҝҷд№ҹжҳҜдёәдҪ•еңЁиҝҮеҺ»дёҖе‘Ё пјҢ жіўеҠЁзҺҮжҢҮж•°пјҲVIXпјүзҪ•и§Ғең°дёҺиӮЎеёӮдёҖиө·дёҠж¶Ё гҖӮ

еҶҚиҝӣдёҖжӯҘ пјҢ иҝҷеҮ 笔дәӨжҳ“жңүд»Җд№ҲеҪұе“ҚпјҹйҰ–е…Ҳ пјҢ з”ұдәҺеҒҡеёӮе•ҶдҪңдёәзңӢж¶Ёжңҹжқғзҡ„еҚ–ж–№ пјҢ дәӨжҳ“е®ҢжҲҗд№ӢеҗҺдёәдәҶжҺ§еҲ¶йЈҺйҷ© пјҢ йҰ–е…ҲйңҖиҰҒд№°е…ҘиӮЎзҘЁеҒҡDeltaеҜ№еҶІ пјҢ д»ҺиҖҢжҺЁеҚҮд»·ж јиө°й«ҳпјӣе…¶ж¬Ў пјҢ дҪңдёәзңӢж¶ЁжңҹжқғеҚ–ж–№зҡ„еҒҡеёӮе•ҶжңүвҖңиҙҹдјҪ马вҖқж•һеҸЈ пјҢ з®ҖеҚ•жқҘиҜҙ пјҢ иҝҷж„Ҹе‘ізқҖе…¬еҸёиӮЎд»·дёҠ涨时他们йңҖиҰҒд»ҺеёӮеңәдёҠиҙӯд№°жӣҙеӨҡиӮЎзҘЁжқҘеҜ№еҶІ пјҢ е…¶иЎҢдёәдёҺиӮЎд»·еҪўжҲҗжӯЈеҸҚйҰҲ гҖӮ иҝҷе°ұи§ЈйҮҠдәҶдёәдҪ•зәіж–Ҝиҫҫе…ӢжҢҮж•°еңЁ8жңҲдёӯж—¬д№ӢеҗҺдёҠж¶ЁжҺҘиҝ‘14% пјҢ иҖҢе°ҸзӣҳиӮЎжҢҮж•°пјҲзҪ—зҙ 2000жҢҮж•°пјүеҮ д№ҺжІЎжңүд»»дҪ•иЎЁзҺ° пјҢ иЎЁжҳҺиҝҷ笔еӨ§дәӨжҳ“д»ҘеҸҠиғҢеҗҺзҡ„еҸҚйҰҲж•Ҳеә”жҳҜжҺЁеҠЁиҝҷжіўдёҠж¶Ёзҡ„йҮҚиҰҒеҺҹеӣ д№ӢдёҖ гҖӮ

ж–Үз« еӣҫзүҮ

ж–Үз« еӣҫзүҮ

еҜ№еёӮеңәиҖҢиЁҖзҡ„йЈҺйҷ©еңЁдәҺ пјҢ еҪ“иӮЎд»·дёӢи·Ңж—¶ пјҢ жӯЈеҸҚйҰҲиҪ¬еҗ‘иҙҹеҸҚйҰҲ пјҢ еҒҡеёӮе•Ҷе°ҶеңЁдёӢи·ҢиҝҮзЁӢдёӯеҠ йҖҹжҠӣе”®жүӢдёӯиӮЎзҘЁ гҖӮ

еӣһи°ғиҝҮеҗҺеёӮеңәдҪ•еҺ»дҪ•д»Һ

дҪҶжҳҜ пјҢ вҖңе·ЁйІёвҖқз»қйқһд»Ҡе№ҙ3жңҲжқҘзҫҺиӮЎеӨ§ж¶Ёзҡ„е”ҜдёҖжҺЁжүӢ пјҢ дёҺе…¶иҜҙвҖңе·ЁйІёвҖқжҳҜ科жҠҖиӮЎжҡҙж¶Ёзҡ„вҖңеӣ вҖқ пјҢ жӣҙеӨҡдәәи®ӨдёәжҳҜвҖңжһңвҖқ гҖӮ

вҖңи°ғж•ҙиҝҳжҳҜеҫҲжӯЈеёёзҡ„ пјҢ еӣ дёәйғЁеҲҶ科жҠҖиӮЎзЎ®е®һж¶Ёеҫ—еӨӘеҝ«еӨӘзҢӣ пјҢ иҖҢиҺ·еҲ©дәҶз»“еј•еҸ‘зҡ„еӣһи°ғе®һеҲҷжҳҜеҒҘеә·зҡ„ гҖӮ вҖқзҫҺеӣҪStoneForestCapitalеҗҲдјҷдәәе…ји‘ЈдәӢжҖ»з»ҸзҗҶRobLiеҜ№з¬¬дёҖиҙўз»ҸйҮҮи®ҝдәәе‘ҳз§° пјҢ вҖңеҢ…жӢ¬зҫҺеӣҪеңЁеҶ…зҡ„е…Ёзҗғз»ҸжөҺиҝҳжҳҜеңЁеҗ‘дёҠеӨҚиӢҸзҡ„йҳ¶ж®ө пјҢ зҫҺиҒ”еӮЁж–°зҡ„е№іеқҮйҖҡиғҖзӣ®ж Үи®ҫе®ҡд№ҹйқһеёёйёҪжҙҫ пјҢ жүҖд»ҘеёӮеңәиҝҳжҳҜеӨ§жҰӮзҺҮеҗ‘дёҠ гҖӮ вҖқеңЁд»–зңӢжқҘ пјҢ йүҙдәҺ11жңҲзҫҺеӣҪеӨ§йҖүдёҙиҝ‘ пјҢ еёӮеңәйҡҫе…ҚжіўеҠЁ гҖӮ

ж— зӢ¬жңүеҒ¶ пјҢ еҶҜзЈҠе‘ҠиҜү第дёҖиҙўз»ҸйҮҮи®ҝдәәе‘ҳ пјҢ иҝҷд»ҚжҳҜдёҖдёӘжҠҖжңҜжҖ§и°ғж•ҙ гҖӮ вҖңзәіж–Ҝиҫҫе…Ӣд№ҹжңү继з»ӯдёӢи·Ң5%~10%зҡ„еҸҜиғҪжҖ§ гҖӮ дҪҶе°ұй•ҝжңҹжқҘзңӢ пјҢ иҝҷд»ҚжҳҜе…Ҙеңәзҡ„жңәдјҡ гҖӮ еёӮеңәдёҚзЎ®е®ҡжҖ§д»Қ然еҫҲеӨҡ пјҢ жҲ‘们еҸҜиғҪдјҡзңӢеҲ°й“¶иЎҢгҖҒиғҪжәҗе’Ңе·ҘдёҡзӯүжӯӨеүҚи·‘иҫ“еӨ§зӣҳзҡ„жқҝеқ—ејҖе§ӢиҝҪиө¶ пјҢ дҪҶжҳҜ科жҠҖйўҶеҶӣдјҒдёҡд»Қ然дјҡжҢҒз»ӯйўҶи·‘ гҖӮ вҖқд»–иЎЁзӨә гҖӮ

д»Һжңәжһ„зҡ„жҢҒд»“жқҘзңӢ пјҢ йғЁеҲҶеҮәзҺ°дәҶд»Һ科жҠҖиӮЎиҪ®еҠЁеҲ°йЎәе‘Ёжңҹж Үзҡ„зҡ„жғ…еҶө гҖӮ RobLiиЎЁзӨәпјҡвҖңзҺ°еңЁиҰҒиҺ·еҫ—и¶…йўқ收зӣҠйңҖиҰҒйҒҝе…Қиў«жүҺе Ҷзҡ„дјҒдёҡ гҖӮ д»ҺеӨҸеӨ©ејҖе§Ӣ пјҢ жҲ‘们дёҖзӣҙеңЁж…ўж…ўд»Һ科жҠҖжҲҗй•ҝиӮЎиҪ¬еҲ°дёҖдәӣйЎәе‘Ёжңҹзҡ„ж Үзҡ„ пјҢ дҫӢеҰӮзҫҺеӣҪзҡ„дёӨеӨ§йӨҗйҘ®дёҠжёёдҫӣеә”е•ҶиҘҝж–Ҝ科пјҲSyscoпјүе’ҢзҫҺеӣҪйЈҹе“ҒпјҲUSFoodsпјү гҖӮ е°Ҫз®ЎйӨҗйҘ®дёҡдёҚжҷҜж°” пјҢ дҪҶиҝҷдёӨеӨ§йҫҷеӨҙеҚ жҚ®30%зҡ„еёӮеңәд»ҪйўқгҖҒзҺ°йҮ‘жөҒе……иЈ• пјҢ иғҪе®үеәҰеҚұжңә пјҢ дҪҶе…¶д»–дёҖдәӣдёӯе°ҸеһӢзҡ„еӨ«еҰ»иҖҒе©Ҷеә—еҲҷеҸҜиғҪж— д»Ҙдёә继 гҖӮ иҝҷдёәйҫҷеӨҙдјҒдёҡеёҰжқҘдәҶжҸҗеҚҮеёӮеңәд»Ҫйўқзҡ„жңәдјҡ пјҢ з–«жғ…иҝҮеҺ»еҗҺжңүжңӣе®һзҺ°дә®дёҪзҡ„еўһй•ҝ гҖӮ вҖқ

дёҚиҝҮ пјҢ жңәжһ„ж•ҙдҪ“д»ҚзңӢеҘҪ科жҠҖжҲҗй•ҝиӮЎзҡ„еүҚжҷҜ гҖӮ еҶҜзЈҠи®Өдёә科жҠҖиӮЎзҡ„еӨ§ж¶ЁжқҘжәҗдәҺе…¶дёҡз»© пјҢ еҗҢж—¶з–«жғ…д№ҹе°Ҷ科жҠҖеҜ№ж¶Ҳиҙ№иҖ…иЎҢдёәзҡ„йҮҚеЎ‘еҗ‘еүҚжҺЁиҝӣдәҶиҮіе°‘5е№ҙ гҖӮ д»Ҡе№ҙ8жңҲ пјҢ зәіж–Ҝиҫҫе…ӢжҢҮж•°дёӯ пјҢ зү№ж–ҜжӢү74.1%зҡ„жңҲж¶Ёе№…еҲҷеҪ“д№Ӣж— ж„§жҺ’еңЁдәҶ第дёҖ пјҢ иҖҢд»Ҡе№ҙд»ҘжқҘзҙҜи®Ўж¶Ёе№…иҝ‘500% гҖӮ йҷӨдәҶзү№ж–ҜжӢүеӨ– пјҢ е•ҶеҠЎиҪҜ件дҫӣеә”е•ҶWorkdayгҖҒз–«жғ…жңҹй—ҙйңҖжұӮеӨ§ж¶Ёзҡ„и§Ҷйў‘йҖҡиҜқиҪҜ件ZoomеҲҶеҲ«д»Ҙ32.5%е’Ң28%зҡ„жңҲеәҰж¶Ёе№…жҺ’еңЁз¬¬дәҢгҖҒдёүдҪҚ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- е…¬еҸё|еӨҚзүҢдәҶпјҒдҝЎйӮҰеҲ¶иҚҜпјҡжҺ§иӮЎиӮЎдёңе°Ҷз”ҹеҸҳ иӮЎзҘЁ9жңҲ8ж—ҘеӨҚзүҢ

- иӮЎзҘЁ|дәӨжҳ“ејӮеҠЁпјҒжҳ“дәӢзү№пјҡж— жңӘжҠ«йңІйҮҚеӨ§дәӢйЎ№

- дёӯж–°з»Ҹзә¬|жі°зҰҫйӣҶеӣўпјҡиҜҒзӣ‘дјҡз»ҲжӯўеҜ№йқһе…¬ејҖеҸ‘иЎҢиӮЎзҘЁдәӢйЎ№е®ЎжҹҘ

- дёӯж–°з»Ҹзә¬|д№җеҮҜж–°жқҗпјҡиӮЎзҘЁе°Ҷе®һST

- иӮЎзҘЁ|иё©йӣ·жҚҹеӨұ29дәҝе…ғпјҹиҝҷйЎ№дёҡеҠЎеӣ°жү°зқҖдёҚе°‘еҲёе•Ҷ

- иӮЎзҘЁ|еҝ«зңӢ | д№җи§ҶйҒӯиҜҒзӣ‘дјҡзҪҡж¬ҫ2.4дәҝе…ғпјҢеӣ ж¶үе«ҢдҝЎжҒҜжҠ«йңІиҝқжі•

- иӮЎзҘЁ|зҫҺе…ғиҙ¬еҖјдёҖе®ҡжҸҗжҢҜзҫҺиӮЎпјҹ еҚҺе°”иЎ—еҲҶжһҗеёҲиЎЁзӨә并дёҚпјҢдҪҶеҜ№дёӘеҲ«жқҝеқ—жңүжҳҺжҳҫеҲәжҝҖдҪңз”Ё

- ж–°жқҗ|д№җеҮҜж–°жқҗпјҡе…¬еҸёиӮЎзҘЁе°Ҷиў«е®һж–Ҫе…¶д»–йЈҺйҷ©иӯҰзӨә

- иӮЎзҘЁ|жі°зҰҫйӣҶеӣўпјҡдёӯеӣҪиҜҒзӣ‘дјҡеҜ№йқһе…¬ејҖеҸ‘иЎҢиӮЎзҘЁдәӢйЎ№з»Ҳжӯўе®ЎжҹҘ

- жңүйҷҗе…¬еҸё|еӨ©зҰҫиӮЎд»ҪпјҡиӮЎзҘЁдәӨжҳ“ејӮеёёжіўеҠЁ ж— жңӘжҠ«йңІзҡ„йҮҚеӨ§дҝЎжҒҜ