иӮЎзҘЁиЎҢжғ…|еҶңеӨ«еұұжіүIPOи¶…йўқи®Өиҙӯиҝ‘300еҖҚпјҢеҲӣе§Ӣдәәй’ҹжҷұжҷұиҙўеҜҢжҲ–зҢӣж¶Ёи¶…2000дәҝ

дҪңиҖ…пјҡж—¶д»Јиҙўз»Ҹ е”җж–°жҮҝ

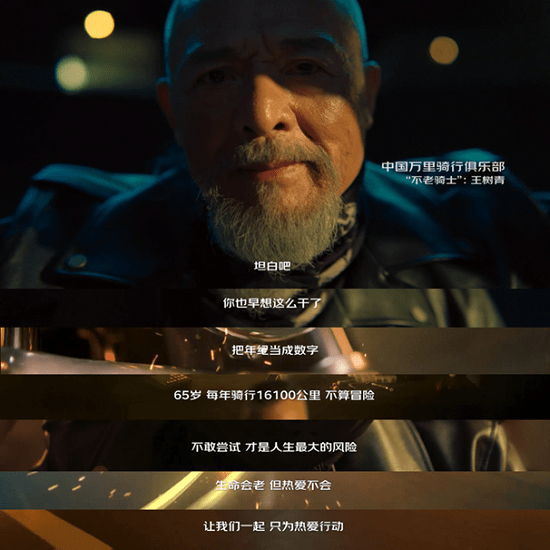

жң¬ж–ҮжҸ’еӣҫ

еӣҫзүҮжқҘжәҗпјҡй”җжҷҜеҲӣж„Ҹ

26ж—ҘдёӢеҚҲ пјҢ еҶңеӨ«еұұжіүжү“ж–°вҖңжҢӨзҲҶвҖқжңҚеҠЎеҷЁзҡ„дәӢ件引еҸ‘дәҶжҠ•иө„иҖ…е…іжіЁ пјҢ з”ұдәҺжү“ж–°иҖ…дј— пјҢ еӨҡ家еҲёе•ҶжңҚеҠЎеҷЁеҮәзҺ°ж— жі•и®Өиҙӯжғ…еҶө гҖӮ

жӯӨеүҚеҶңеӨ«еұұжіүжңүйҷҗе…¬еҸёеңЁжёҜдәӨжүҖе®ҳзҪ‘е…¬еёғжӢӣиӮЎиҜҙжҳҺд№Ұ пјҢ е®Јеёғ25-28ж—ҘеңЁйҰҷжёҜжӢӣиӮЎ пјҢ 并е°ҶдәҺ9жңҲ8ж—ҘжӯЈејҸзҷ»йҷҶжёҜдәӨжүҖ пјҢ дёӯйҮ‘е’Ңж‘©ж №еЈ«дё№еҲ©дёәе…¶иҒ”еёӯдҝқиҚҗдәә гҖӮ

жӢӣиӮЎйҰ–ж—Ҙ пјҢ еҶңеӨ«еұұжіүи¶…йўқи®ӨиҙӯйҖҫ244еҖҚ пјҢ 11家еҲёе•ҶеҗҲи®Ўдёәе…¶еҖҹеҮәеӯ–еұ•йўқи¶…1300дәҝжёҜе…ғ гҖӮ иҝҷдёӘжҲҗз»©жңүеӨҡдјҳз§ҖпјҹеҜ№жҜ”2019е№ҙ пјҢ йҳҝйҮҢе·ҙе·ҙеӣһеҪ’йҰҷжёҜиҝӣиЎҢдәҢж¬ЎдёҠеёӮ пјҢ е…¶иҝһз»ӯдә”ж—ҘжӢӣиӮЎжңҖз»Ҳд»…иҺ·еҫ—42еҖҚи¶…йўқи®Өиҙӯ гҖӮ

иҖҒиҷҺиҜҒеҲёж•°жҚ®жҳҫзӨә пјҢ жҲӘиҮі27ж—Ҙ15:00 пјҢ еҶңеӨ«еұұжіүзҡ„и¶…йўқи®ӨиҙӯжҺҘиҝ‘300еҖҚ пјҢ е·ІеӢҹиө„йўқй«ҳиҫҫ1750дәҝжёҜе…ғ гҖӮ е№ҙиҗҘ收240дәҝ пјҢ йҘ®з”Ёж°ҙеёӮеңәд»Ҫйўқ第дёҖ

ж №жҚ®еј—иӢҘж–Ҝзү№жІҷеҲ©ж–Үз ”з©¶жҠҘе‘Ҡ пјҢ 2012иҮі2019е№ҙй—ҙ пјҢ еҢ…иЈ…йҘ®з”Ёж°ҙиҝһз»ӯе…«е№ҙдҝқжҢҒдёӯеӣҪеҢ…иЈ…йҘ®з”Ёж°ҙеёӮеңәеҚ жңүзҺҮ第дёҖзҡ„йўҶеҜјең°дҪҚ гҖӮ иҖҢдҪңдёәеҶңеӨ«еұұжіүзҡ„еӣӣеӨ§зұ»дә§е“Ғд№ӢдёҖ пјҢ еҢ…иЈ…йҘ®з”Ёж°ҙзҡ„收е…ҘиҙЎзҢ®еқҮзЁіе®ҡеңЁ55%д»ҘдёҠ гҖӮ

зҝ»ејҖеҶңеӨ«еұұжіүзҡ„жӢӣиӮЎд№Ұ пјҢ жҲ‘们д№ҹи®ёеҸҜд»ҘжүҫеҲ°еҶңеӨ«еұұжіүжү“ж–°зҒ«зҲҶзҡ„еҺҹеӣ гҖӮ

2017-2019е№ҙ пјҢ еҶңеӨ«еұұжіүзҡ„иҗҘдёҡ收е…Ҙдёә174.91дәҝгҖҒ204.75дәҝгҖҒ240.21дәҝе…ғ пјҢ е№ҙеӨҚеҗҲеўһй•ҝзҺҮиҫҫеҲ°17.2% гҖӮ

е…¶дёӯ пјҢ иҗҘ收еҚ жҜ”жңҖеӨ§зҡ„дёәеҢ…иЈ…йҘ®з”Ёж°ҙ пјҢ еёӮеңәд»Ҫйўқдёә20.9% пјҢ еёӮеңәжҺ’еҗҚ第дёҖпјӣе…¶ж¬ЎдёәиҢ¶йҘ®ж–ҷгҖҒеҠҹиғҪйҘ®ж–ҷгҖҒжһңжұҒйҘ®ж–ҷ пјҢ еёӮеңәд»ҪйўқеҲҶеҲ«дёә7.9%гҖҒ7.3%гҖҒ3.8% пјҢ еёӮеңәжҺ’еҗҚеқҮдёә第дёү гҖӮ

еҶңеӨ«еұұжіүеүҚдёүеӨ§дә§е“Ғзҡ„жҜӣеҲ©зҺҮеңЁ2017-2019е№ҙйғҪдҝқжҢҒдәҶ50%д»ҘдёҠзҡ„жҜӣеҲ©зҺҮ гҖӮ 收е…ҘиҙЎзҢ®жңҖеӨ§зҡ„еҢ…иЈ…йҘ®з”Ёж°ҙеңЁ2017-2019дёүе№ҙй—ҙзҡ„жҜӣеҲ©зҺҮеқҮжҺҘиҝ‘60% гҖӮ

д»ҺжҲҗжң¬и§’еәҰжқҘзңӢ пјҢ й”Җе”®жҲҗжң¬еҚ жҜ”жңҖеӨ§зҡ„жҳҜеҺҹжқҗж–ҷд»ҘеҸҠеҢ…иЈ…жқҗж–ҷ пјҢ 2017-2019е№ҙеқҮеҚ й”Җе”®жҲҗжң¬зҡ„74%д»ҘдёҠ гҖӮ

еҸҰдёҖйғЁеҲҶжҲҗжң¬дё»иҰҒжқҘиҮӘзү©жөҒд»ҘеҸҠд»“еӮЁејҖж”Ҝ гҖӮ дёҚиҝҮ пјҢ 2017-2019е№ҙ пјҢ еҶңеӨ«еұұжіүзҡ„зү©жөҒеҸҠд»“еӮЁејҖж”ҜеҚ 收е…Ҙзҡ„жҜ”дҫӢйҖҗе№ҙдёӢйҷҚ гҖӮ

ж №жҚ®жӢӣиӮЎд№Ұ пјҢ з”ұдәҺеҶңеӨ«еұұжіүеўһеҠ дәҶе·ҘеҺӮзӣҙжҺҘеҸ‘иҙ§зҡ„жҜ”дҫӢ пјҢ еҮҸе°‘дәҶдёӯиҪ¬иҝҗиҫ“пјӣеҸҰдёҖж–№йқўеҫ—зӣҠдәҺеҜ№дәҺж°ҙжәҗең°зҡ„жҸҗеүҚеёғеұҖ гҖӮ е…¶еҚҒеӨ§ж°ҙжәҗең°еҲҶеёғеңЁдёӯеӣҪеҗ„дёӘеҢәеҹҹ пјҢ еҢ…жӢ¬еҚҺдёңгҖҒеҚҺдёӯгҖҒеҚҺеҚ—гҖҒдёңеҢ—гҖҒиҘҝеҢ—гҖҒиҘҝеҚ— пјҢ жңүж•ҲеҮҸе°‘иҝҗиҫ“еҚҠеҫ„ гҖӮ

еҶңеӨ«еұұжіүдё»иҰҒзҡ„收е…ҘжқҘиҮӘеҲҶй”Җ гҖӮ зӣ®еүҚ пјҢ еҶңеӨ«еұұжіүе·Із»Ҹе’Ңе…ЁеӣҪ4454еҗҚз»Ҹй”Җе•ҶеҗҲдҪң пјҢ 243дёҮдёӘз»Ҳз«Ҝйӣ¶е”®зҪ‘зӮ№дёӯжңү188дёҮ家дҪҚдәҺдёүзәҝеҸҠдёүзәҝд»ҘдёӢеҹҺеёӮ гҖӮ йҡҸзқҖз»Ҹй”Җе•Ҷй”Җ售规模зҡ„жү©еӨ§ пјҢ еҚ•ж¬Ўиҝҗиҫ“зҡ„дә§е“ҒйҮҸеўһеҠ пјҢ еҪўжҲҗдәҶиҫғеҘҪзҡ„规模ж•Ҳеә” гҖӮйҘ®ж–ҷз•Ңзҡ„йҫҷеӨҙ пјҢ 科жҠҖиӮЎзҡ„PE

гҖҗиӮЎзҘЁиЎҢжғ…|еҶңеӨ«еұұжіүIPOи¶…йўқи®Өиҙӯиҝ‘300еҖҚпјҢеҲӣе§Ӣдәәй’ҹжҷұжҷұиҙўеҜҢжҲ–зҢӣж¶Ёи¶…2000дәҝгҖ‘ж №жҚ®еҸ‘иЎҢд»·21.5жёҜе…ғ/иӮЎд»ҘеҸҠ2019е№ҙе…¬еҸёеҮҖеҲ©ж¶Ұ49.54дәҝжёҜе…ғи®Ўз®— пјҢ еҶңеӨ«еұұжіүжңҖз»ҲдёҠеёӮзҡ„PEеҖҚж•°е°ҶиҫҫеҲ°43 пјҢ жҺҘиҝ‘科жҠҖиӮЎзҡ„PE гҖӮ

жӯӨеүҚ пјҢ 科еҲӣжқҝйҰ–жү№дёҠеёӮзҡ„25家дјҒдёҡPEеҖҚж•°еқҮеҖјдёә49 пјҢ дёӯдҪҚж•°дёә42 гҖӮ иҖҢеҗҢеұһдәҺиҪҜйҘ®ж–ҷиөӣйҒ“зҡ„еә·еёҲеӮ… пјҢ PEеҖҚж•°д»…дёә18.7 гҖӮ

еҜ№жӯӨ пјҢ еҚҺиҘҝиҜҒеҲёеҲҶжһҗеёҲеҜҮжҳҹе‘ҠиҜүж—¶д»Јиҙўз»Ҹ пјҢ еҶңеӨ«еұұжіүеёӮеҚ зҺҮй«ҳ пјҢ е…¶еҜ№жё йҒ“зҡ„иҰҶзӣ–е’ҢжҠҠжҺ§иҫғеҘҪ пјҢ дёҚиғҪз®ҖеҚ•е°Ҷе…¶дёҺе…¶д»–иҪҜйҘ®ж–ҷе…¬еҸёеҒҡзұ»жҜ” гҖӮ

жҚ®и·ҜйҖҸжҠҘйҒ“ пјҢ еҶңеӨ«еұұжіүеҸҜиғҪе°ҶйҰҷжёҜIPOе®ҡд»·е®ҡеңЁжңҖй«ҳеҢәй—ҙ гҖӮ д»ҘеҸ‘иЎҢд»·21.5жёҜе…ғ/иӮЎи®Ўз®— пјҢ еҶңеӨ«еұұжіүжң¬ж¬Ўе…ЁзҗғеҸ‘е”®еӢҹиө„йҮ‘йўқе°ҶиҫҫеҲ°83дәҝжёҜе…ғ гҖӮ

жӢӣиӮЎд№ҰжҳҫзӨә пјҢ жң¬ж¬ЎеҸ‘иЎҢзҡ„иӮЎд»Ҫд»…еҚ жҖ»иӮЎжң¬зҡ„3.47% пјҢ еҶңеӨ«еұұжіүеёӮеҖјжҲ–е°ҶзӘҒз ҙ2000дәҝжёҜе…ғ пјҢ й«ҳиҫҫ2405дәҝ гҖӮ

иҖҢжӯӨеүҚдёҖзӣҙдҪҺи°ғзҡ„еҶңеӨ«еұұжіүеҲӣе§Ӣдәәй’ҹжҷұжҷұд№ҹеӣ дёәд»Ҡе№ҙйў‘з№Ғзҡ„дёҠеёӮеҠЁдҪңиҝӣе…Ҙдәә们и§Ҷзәҝ гҖӮ

1993е№ҙе…»з”ҹе ӮжҲҗз«Ӣ пјҢ й’ҹжҷұжҷұжҳҜе…»з”ҹе Ӯ第дёҖеӨ§иӮЎдёң пјҢ жҢҒиӮЎд»Ҫйўқ98.83% гҖӮ еҸҰеӨ– пјҢ е…»з”ҹе ӮжҳҜеҶңеӨ«еұұжіүзҡ„жҺ§иӮЎиӮЎдёң пјҢ жҢҒиӮЎеҶңеӨ«еұұжіү65.52% гҖӮ

йҷӨдәҶеҶңеӨ«еұұжіүд»ҘеӨ– пјҢ й’ҹжҷұжҷұжҢҒиӮЎд»Ҫйўқй«ҳиҫҫ93%зҡ„дёҮжі°з”ҹзү©д№ҹдәҺд»Ҡе№ҙ4жңҲзҷ»йҷҶдёҠдәӨжүҖ гҖӮ еҰӮд»Ҡ пјҢ дёҮжі°з”ҹзү©еёӮеҖјйҖјиҝ‘900дәҝ пјҢ еҠ дёҠеҶңеӨ«еұұжіүи¶…2000дәҝжёҜе…ғзҡ„еёӮеҖј пјҢ дёӨ家公еҸёеҗҲи®Ўдёәй’ҹжҷұжҷұеёҰжқҘзҡ„иҙўеҜҢжҲ–е°Ҷи¶…иҝҮ2000дәҝе…ғдәәж°‘еёҒ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- иӮЎзҘЁиЎҢжғ…|е№ҙеӯЈжҠҘиЎЁв”ӮжҜ”дәҡиҝӘдёҠеҚҠе№ҙеҮҖеҲ©16.62дәҝе…ғ еҗҢжҜ”еўһй•ҝ14.29%

- иӮЎзҘЁиЎҢжғ…|еҘҪж¶ҲжҒҜпјҒеҸҲдёҖ家д№җжё…дјҒдёҡеҚіе°ҶдёҠеёӮ

- иӮЎзҘЁиЎҢжғ…|зү№ж–ҜжӢүиӮЎд»·дёҚж–ӯдёҠж¶Ё 马ж–Ҝе…ӢеҮҖиҙўеҜҢи¶… 1000 дәҝзҫҺе…ғ

- иӮЎзҘЁиЎҢжғ…|е·Ёдё°е‘ЁжҠҘпјҡжІӘжҢҮжү“з ҙзӣҳж•ҙеұҖйқў иҝҷзұ»иӮЎжңӣиҝҺж–°дёҖиҪ®еҸҚеј№

- иӮЎзҘЁиЎҢжғ…|д»Һиө„йҮ‘жөҒзҡ„и§’еәҰжқҘеҲҶи§ЈеӣҪиҒ”иҜҒеҲё

- дёӯе№ҙ|дёҠеёӮеүҚпјҢеҶңеӨ«еұұжіүеҗғж’‘дәҶ

- иӮЎзҘЁиЎҢжғ…|зәіж–Ҝиҫҫе…ӢжӢҹе…Ғи®ёе…¬еҸёзӣҙжҺҘдёҠеёӮ

- иӮЎзҘЁиЎҢжғ…|зІҫйҖүеұӮж»ЎжңҲиҝ‘е…ӯжҲҗдёӘиӮЎз ҙеҸ‘вҖңд»Ҙж—¶й—ҙжҚўз©әй—ҙвҖқиғҪеҗҰеҘҸж•Ҳпјҹ

- иӮЎзҘЁиЎҢжғ…|дёӯеӣҪдёӯиҪҰ:дёҠеҚҠе№ҙеҮҖеҲ©ж¶Ұ36.93дәҝе…ғ еҗҢжҜ”дёӢйҷҚ22.76%

- иӮЎзҘЁиЎҢжғ…|йҷҲеҚ“жһ—пјҡжҲ‘们зҡ„зӯ–з•ҘжҳҜеёҢжңӣе°ҶиҙҹеҖәжҜ”зҺҮжҺ§еҲ¶еңЁ70%е·ҰеҸі