жңҹиҙ§дәӨжҳ“еҜҶз Ғе®үе…ЁиӯҰй’ҹ дёӨдёӘвҖңй»‘е®ўвҖқиҙҰжҲ·жө®еҮәж°ҙйқў

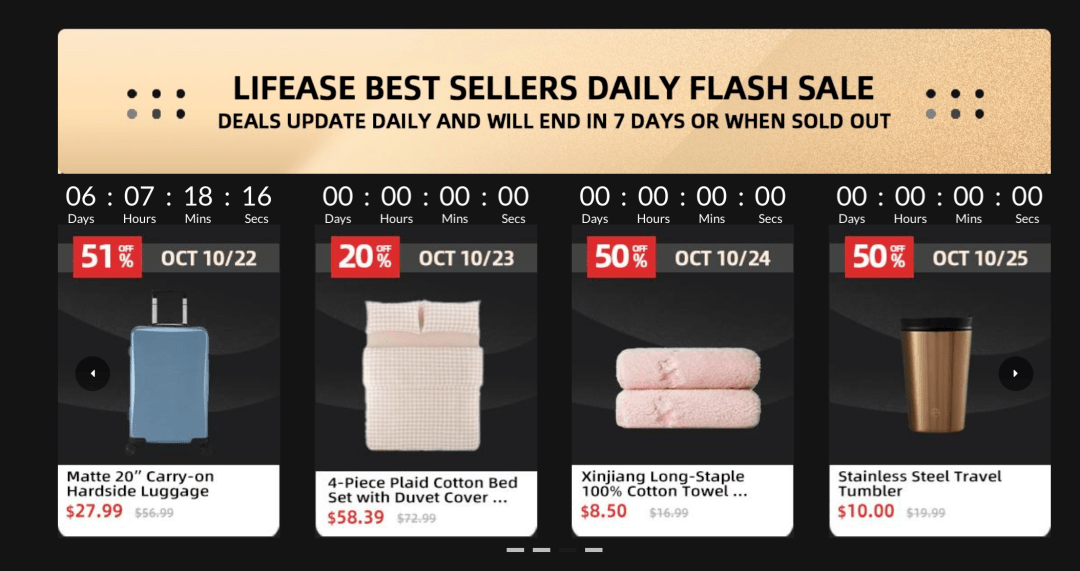

зңӢдјјеӨҚжқӮ пјҢ е…¶е®һиҜҙжқҘдёҺиҜҒеҲёеёӮеңәдёҠзҡ„ж“ҚдҪңжүӢж®өзұ»дјј пјҢ е…ҲйҖүжӢ©дёҖдёӘеңЁжңҹиҙ§еёӮеңәе°Ҹдј—гҖҒдёҚжҙ»и·ғзҡ„е“Ғз§ҚпјҲеҢ…жӢ¬й“…гҖҒй”ЎгҖҒзҺ»з’ғгҖҒй”°зЎ…пјү пјҢ з”ЁиҮӘе·ұзҡ„иҙҰжҲ·еңЁдҪҺеӨ„д№°иҝӣ пјҢ з”ЁеҲ«дәәиҙҰжҲ·й«ҳд№°жӢүй«ҳдәӨжҳ“д»·ж ј пјҢ жңҖеҗҺе°ҶиҮӘе·ұиҙҰжҲ·е№ід»“ пјҢ жҠҪиә«иҖҢйҖғ гҖӮ ж•ҙдёӘиҝҮзЁӢж—¶й—ҙйқһеёёзҹӯ пјҢ еӨҡдёә1е°Ҹж—¶е·ҰеҸі гҖӮ

дҪңдёәжҠ•иө„иҖ… пјҢ еҜ№иҮӘе·ұжңҹиҙ§иҙҰжҲ·еҶ…иө„йҮ‘зҡ„е®үе…Ёй—®йўҳеҫҖеҫҖдёҚз”ЁеӨӘжӢ…еҝғ пјҢ жҜ•з«ҹдҪңдёәдҪҝ用银иҜҒиҝӣиЎҢиҪ¬иҙҰ пјҢ 并з”ұеӣҪ家жңҹиҙ§зӣ‘еҜҹжңәжһ„иҝӣиЎҢзӣ‘еҜҹзҡ„жҠ•иө„ж–№ејҸ пјҢ е…¶иө„йҮ‘е®үе…Ёз…§зҗҶжқҘиҜҙжҳҜзҗҶжүҖеә”еҪ“зҡ„ гҖӮ дҪҶе°ұжҳҜеңЁиҝҷзңӢдјјз»қеҜ№е®үе…Ёзҡ„дәӨжҳ“зҺҜеўғдёӢ пјҢ жңүиҝ‘30е№ҙдәӨжҳ“з»ҸйӘҢзҡ„иө„ж·ұжңҹиҙ§жҠ•иө„иҖ…жқҺж–ҢпјҲеҢ–еҗҚпјү пјҢ е’ҢжҹҗдёҠеёӮе…¬еҸёгҖҒдёӨ家еҹәйҮ‘гҖҒеҲҳе…Ҳз”ҹгҖҒйӣ·е…Ҳз”ҹе…ұе…ӯдёӘиҙҰжҲ·дёӯзҡ„еҚғдёҮиө„йҮ‘еҚҙиў«вҖңи°ңвҖқдёҖиҲ¬еҚ·иө°дәҶ гҖӮ

дёӨдёӘвҖңй»‘е®ўвҖқиҙҰжҲ·жө®еҮәж°ҙйқў

дәӢжғ…жңҖж—©еҸҜд»ҘиҝҪжәҜеҲ°2016е№ҙ12жңҲ28ж—Ҙ пјҢ еғҸеҫҖеёёдёҖж · пјҢ жқҺж–Ңжү“ејҖиҮӘе·ұзҡ„иҙҰжҲ· пјҢ еҚҙеҸ‘зҺ°иҮӘе·ұзҡ„иҙҰжҲ·иў«дәәж“ҚдҪңй”°зЎ…иҝҷдёҖе°Ҹдј—е“Ғз§Қ пјҢ иҙҰжҲ·йҮҢеӣӣдә”зҷҫдёҮзҡ„иө„дә§з«ҹ然дәҸжҚҹеӨ§еҚҠ гҖӮ

жқҺж–Ңиҝ…йҖҹиҒ”зі»дәҶејҖжҲ·зҡ„жңҹиҙ§е…¬еҸё пјҢ еҗҺиҖ…е»әи®®е…¶еҶҷдёҖе°ҒдёҫжҠҘдҝЎз»ҷйғ‘е·һе•Ҷе“ҒдәӨжҳ“жүҖе’ҢдёҠжө·жңҹиҙ§дәӨжҳ“жүҖ гҖӮ йҷӨжӯӨд№ӢеӨ– пјҢ жқҺж–Ңиҝҳеҗ‘дёҠжө·еёӮйқҷе®үеҲҶеұҖеҲ‘дҫҰж”ҜйҳҹжҠҘжЎҲ пјҢ иӯҰж–№е·Із»Ҹз«ӢжЎҲ гҖӮ

жҠҘжЎҲд№ӢеҗҺ пјҢ зӣёе…ізӣ‘з®Ўжңәжһ„иҝ…йҖҹй”Ғе®ҡдёӨдёӘжңүзӣ—еҸ–иҙҰжҲ·е«Ңз–‘зҡ„дәә пјҢ дә‘еҚ—жҳҶжҳҺзҡ„жқЁдҪіиҲӘпјҲеҢ–еҗҚпјүе’Ңе®үеҫҪзңҒж·®еҢ—еёӮзҡ„еҫҗжһ—пјҲеҢ–еҗҚпјү пјҢ 并еҜ№дёӨдёӘиҙҰжҲ·еҒҡзӣ‘з®Ўе’ҢйҷҗеҲ¶еҮәйҮ‘ пјҢ йҖҡиҝҮдәҶи§ЈеёӮеңәејӮеёёдәӨжҳ“гҖҒиҙҰжҲ·иҝқжі•еҫ—еҲ©гҖҒIPең°еқҖзӯүдҝЎжҒҜ пјҢ и®ӨдёәжқЁдҪіиҲӘе’Ңеҫҗжһ—иҙҰжҲ·еӯҳеңЁејӮеёёдәӨжҳ“ гҖӮ иҖҢзӣёе…ізӣ‘з®Ўжңәжһ„й”Ғе®ҡдәҶеҗҚдёәиўҒжҹҗзҡ„дёҖдёӘиҙҰжҲ·еҗҚ пјҢ 并йҖҡиҝҮIPе’ҢMACең°еқҖзҡ„е…іиҒ”жҖ§ пјҢ жңҖз»ҲжҠҠжқЁдҪіиҲӘзЎ®е®ҡдёәиўҒжҹҗиҙҰжҲ·зҡ„е®һйҷ…жҺ§еҲ¶дәә гҖӮ

ж №жҚ®21дё–зәӘз»ҸжөҺжҠҘйҒ“иҺ·еҫ—зҡ„дёҖд»Ҫзӣёе…іе®ҳж–№жңәжһ„зҡ„ж ёжҹҘеҮҪ件 пјҢ еҲӨж–ӯдҫқжҚ®жңүдёүпјҡдёҖжҳҜжқЁдҪіиҲӘе’Ңеҫҗжһ—жҳҜиў«зӣ—иҙҰжҲ·зҡ„дё»иҰҒдәӨжҳ“еҜ№жүӢж–№ пјҢ еңЁжЎҲеҸ‘ж—¶й—ҙеҶ… пјҢ 并дёҚеӯҳеңЁе…¶д»–дәӨжҳ“еҜ№жүӢпјӣдәҢжҳҜеҫҗжһ—зҡ„иҙҰжҲ·еңЁејҖжҲ·еҗҺ пјҢ жҲӘжӯўеҲ°2016е№ҙ12жңҲ28ж—Ҙ пјҢ иҝҷдёӘиҙҰжҲ·еҸӘеңЁж¶үжЎҲж—Ҙжңҹе’Ңж¶үжЎҲеҗҲзәҰеҒҡдәҶдәӨжҳ“пјӣдёүжҳҜиў«зӣ—иҙҰжҲ·еңЁ2016е№ҙ12жңҲ20ж—ҘеҲ°28ж—Ҙд№Ӣй—ҙдҪҝз”Ёзҡ„IP/MACең°еқҖ пјҢ дёҺеҫҗгҖҒжқЁдәҢдәәдәӨжҳ“дҪҝз”Ёзҡ„дёҖиҮҙ гҖӮ

21дё–зәӘз»ҸжөҺжҠҘйҒ“иҺ·еҫ—зҡ„дёҖд»Ҫзӣёе…іе®ҳж–№жңәжһ„зҡ„жҺ’жҹҘжҠҘе‘ҠжҳҫзӨә пјҢ жқЁдҪңдёәдёҠиҝ°еҗҚдёәиўҒжҹҗзҡ„иҙҰжҲ·зҡ„е®һжҺ§дәә пјҢ еңЁ2016е№ҙ9жңҲеҲ°11жңҲд№Ӣй—ҙдәҺеӨҡ家жңҹиҙ§е…¬еҸёйў‘з№ҒејҖжҲ· пјҢ дё”йҷӨдәҶзӣ—еҸ–жқҺж–ҢиҙҰжҲ·д№ӢеӨ– пјҢ иҮіе°‘иҝҳж¶үе«Ңзӣ—еҸ–еүҚиҝ°дёҠеёӮе…¬еҸёгҖҒж·ұеңіеёӮжҹҗжҠ•иө„еҹәйҮ‘з®ЎзҗҶжңүйҷҗе…¬еҸёе’ҢдёҖдҪҚеҲҳ姓жңҹиҙ§жҠ•иө„иҖ…дёүдёӘиҙҰжҲ·зҡ„еҜҶз Ғ гҖӮ

еӨҡз©әеҜ№ж•Іиө„йҮ‘вҖңеӨ§жҢӘ移вҖқ

дёҚйҖҡиҝҮ银иЎҢиҪ¬иҙҰ пјҢ еҰӮдҪ•ж“ҚзәөдёҖдёӘиҙҰжҲ·е°Ҷе…¶дёӯзҡ„ж¬ҫйЎ№и…ҫжҢӘеҲ°еҸҰеӨ–дёҖдёӘйҷҢз”ҹиҙҰжҲ·пјҹ

зңӢдјјеӨҚжқӮ пјҢ е…¶е®һиҜҙжқҘдёҺиҜҒеҲёеёӮеңәдёҠзҡ„ж“ҚдҪңжүӢж®өзұ»дјј пјҢ е…ҲйҖүжӢ©дёҖдёӘеңЁжңҹиҙ§еёӮеңәе°Ҹдј—гҖҒдёҚжҙ»и·ғзҡ„е“Ғз§ҚпјҲеҢ…жӢ¬й“…гҖҒй”ЎгҖҒзҺ»з’ғгҖҒй”°зЎ…пјү пјҢ з”ЁиҮӘе·ұзҡ„иҙҰжҲ·еңЁдҪҺеӨ„д№°иҝӣ пјҢ з”ЁеҲ«дәәиҙҰжҲ·й«ҳд№°жӢүй«ҳдәӨжҳ“д»·ж ј пјҢ жңҖеҗҺе°ҶиҮӘе·ұиҙҰжҲ·е№ід»“ пјҢ жҠҪиә«иҖҢйҖғ гҖӮ ж•ҙдёӘиҝҮзЁӢж—¶й—ҙйқһеёёзҹӯ пјҢ еӨҡдёә1е°Ҹж—¶е·ҰеҸі гҖӮ

д»ҘиўҒжҹҗиҙҰжҲ·2016е№ҙ11жңҲ10ж—ҘеңЁжҹҗеҹәйҮ‘иҙҰжҲ·й“…пјҲPBпјү1701еҗҲзәҰдёӯзҡ„ж“ҚдҪңдёәдҫӢпјҡ

еңЁеҪ“ж—ҘеҮҢжҷЁ0:32:12еҲ°0:40:03зҡ„8еҲҶй’ҹеҶ… пјҢ жҹҗеҹәйҮ‘д»Ҙй«ҳдәҺеёӮеңәжңҖдјҳд»·зҡ„17320е…ғ/еҗЁ пјҢ еҲҶ38笔 пјҢ жҜҸ笔10жүӢеҲ°40жүӢжҠҘд№°е…ҘејҖд»“ пјҢ д»ҺиҖҢдҪҝеҫ—еҪ“ж—¶зҡ„еёӮеңәд»·жҜҸеҗЁдёҠеҚҮдәҶ10е…ғ пјҢ 然еҗҺ0:46:23еҲ°0:56пјҡ36иҝҷ10еҲҶй’ҹд№Ӣй—ҙ пјҢ еҸҲд»ҘдҪҺдәҺеҪ“ж—¶еёӮеңәжңҖдјҳд»·зҡ„16795е…ғ/еҗЁ пјҢ еҲҶ40笔 пјҢ жҜҸ笔4жүӢеҲ°50жүӢжҠҘеҚ–еҮәе№ід»“ пјҢ д»ҺиҖҢдҪҝеҪ“ж—¶зҡ„еёӮеңәд»·д»Һ17210е…ғ/еҗЁдёӢйҷҚеҲ°17040е…ғ/еҗЁ гҖӮ

еңЁзҹӯзҹӯ24еҲҶй’ҹд№Ӣдёӯ пјҢ жҹҗеҹәйҮ‘зҡ„иҝҷдёӘиў«зӣ—иҙҰжҲ·д№°е…Ҙе’ҢеҚ–еҮәеҗ„610жүӢ пјҢ д№°е…ҘеҚ–еҮәе·®д»·й«ҳиҫҫ524е…ғ/еҗЁ пјҢ е°Ҹйўқйў‘з№ҒжҠҘеҚ•йӣҶдёӯй«ҳд»·д№°е…Ҙ пјҢ еҸҲе°ҸйўқйӣҶдёӯдҪҺд»·е№ід»“ гҖӮ

д№ӢжүҖд»Ҙиҝҷд№ҲеҒҡ пјҢ жҳҜеӣ дёәз”ЁдәҺвҖң收еүІжҲҗжһңвҖқзҡ„иҙҰеҸ·ж—©е·ІеҹӢдјҸиҝӣеҺ» гҖӮ

иўҒжҹҗзҡ„иҙҰжҲ·еңЁжҹҗеҹәйҮ‘иҙҰжҲ·д№°е…Ҙд№ӢеүҚдёҖж—Ҙзҡ„23:53:35е’ҢеҪ“ж—Ҙзҡ„0:05:18еҲҶеҲ«д№°ејҖе’ҢеҚ–е№і1жүӢ пјҢ иҝҷз§ҚиЎҢдёәжңүдәӣзұ»дјјдәҺжөӢиҜ•иҙҰжҲ·дәӨжҳ“еҠҹиғҪ пјҢ дёәжҺҘдёӢжқҘзҡ„иЎҢдёәвҖңзғӯиә«вҖқ гҖӮ

然еҗҺиҝҷдёӘиҙҰжҲ·еңЁ0:20:17иҮі0:30:09иҝҷ10еҲҶй’ҹеҶ… пјҢ еҲҶ20笔е…ұ38жүӢ пјҢ д»ҘеҪ“ж—¶еёӮеңәд»·пјҲ17190е…ғиҮі17225е…ғ/еҗЁдёҚзӯүпјүжҠҘеҚ•д№°е…Ҙ гҖӮ еңЁзңӢеҲ°еёӮеңәд»·иў«жҹҗеҹәйҮ‘иҙҰжҲ·жҠ¬еҚҮд№ӢеҗҺ пјҢ иўҒжҹҗиҙҰжҲ·еҸҲд»ҘеҪ“ж—¶еёӮеңәд»·еҚ–еҮәжҲҗдәӨ89жүӢ пјҢ е…¶дёӯ38жүӢжҳҜеҚ–еҮәе№ід»“ пјҢ 51жүӢжҳҜеҚ–еҮәејҖд»“пјҲзӣёеҪ“дәҺиӮЎзҘЁеҒҡз©әпјү гҖӮ 1еҲҶй’ҹеҗҺеҸҲд»Ҙ17070е…ғ/еҗЁиҮі17200е…ғ/еҗЁзҡ„д»·ж јйў„еҹӢеҚ•жҠҘд№°е…Ҙе№ід»Ҡд»“21жүӢ гҖӮ

еңЁжҹҗеҹәйҮ‘иҙҰжҲ·д»ҘдҪҺд»·еҚ–еҮәе№ід»“д№Ӣж—¶ пјҢ еёӮеңәд»·дёӢи·Ң пјҢ иўҒжҹҗиҙҰжҲ·зҡ„йў„еҹӢеҚ•е…ҲжҲҗдәӨ21жүӢ пјҢ 然еҗҺеҸҲд»Ҙ17105е…ғ/еҗЁеҲ°17110е…ғ/еҗЁзҡ„д»·ж јжҠҘд№°е№ід»Ҡд»“30жүӢ гҖӮ

жҖ»д№Ӣ пјҢ еңЁзӣ—з Ғжңҹй—ҙд№ӢеүҚ пјҢ е…Ҳд№°е…ҘжҠҘеҚ•е’ҢжҲҗдәӨ пјҢ д»·ж јжҺЁй«ҳд№ӢеҗҺеҶҚиҫғдёәйӣҶдёӯең°еҚ–еҮәпјӣд»·ж јиў«жҺЁдҪҺеҗҺ пјҢ еҸҲиҫғеӨҡд№°е…Ҙе№ід»“ гҖӮ иҝҷдёҖжқҘдёҖеӣһ пјҢ иўҒжҹҗиҙҰжҲ·еңЁиҝҷдёҖе°Ҹж—¶е·ҰеҸізӣҲеҲ©5.5дёҮе…ғ гҖӮ

вҖңжҲ‘з ”з©¶дәҶжҲ‘иҙҰжҲ·йҮҢзҡ„4дёҮеӨҡ笔дәӨжҳ“ пјҢ жүӢжі•д№ҹе·®дёҚеӨҡ гҖӮ зӣёеҪ“дәҺй«ҳдҪҚжҠӣеҮәиөҡ第дёҖ笔й’ұ пјҢ еҶҚйҖҡиҝҮеҒҡз©әиөҡ第дәҢ笔й’ұ пјҢ еүІдёӨж¬ЎйҹӯиҸң пјҢ иҝҷжҳҜдёҘйҮҚжү°д№ұеёӮеңә秩еәҸзҡ„иЎҢдёә гҖӮ вҖқжқҺж–ҢеҜ№йҮҮи®ҝдәәе‘ҳиЎЁзӨә гҖӮ

ж— зӢ¬жңүеҒ¶ пјҢ ж №жҚ®зӣёе…іжңәжһ„зҡ„жҺ’жҹҘжҠҘе‘Ҡ пјҢ иўҒжҹҗиҙҰжҲ·2016е№ҙ11жңҲ14ж—Ҙзӣ—еҸ–дёҠеёӮе…¬еҸёеҘ—жңҹдҝқеҖјиҙҰжҲ· пјҢ д»Ҙзұ»дјјж“ҚдҪңеңЁй”ЎиҝҷдёӘе“Ғз§ҚдёҠзӣҲеҲ©40дёҮе…ғ гҖӮ

дёҠиҝ°жҠҘе‘Ҡи®Өдёә пјҢ иўҒжҹҗзҡ„иҙҰжҲ·дёҺжқЁдҪіиҲӘзҡ„иҙҰжҲ·еҸҜиғҪеӯҳеңЁе®һйҷ…жҺ§еҲ¶е…ізі» пјҢ д»ҺиўҒжҹҗиҙҰжҲ·зҡ„жҠҘеҚ•гҖҒжҲҗдәӨжқҘзңӢ пјҢ иўҒжҹҗиҙҰжҲ·еңЁ2016е№ҙ11жңҲ-12жңҲд№Ӣй—ҙ пјҢ дёҺжҹҗдёҠеёӮе…¬еҸёгҖҒжҹҗеҹәйҮ‘д»ҘеҸҠеҲҳ姓жҠ•иө„дәәзӯүиҙҰжҲ·иў«зӣ—з ҒйғҪжңүйҮҚеӨ§е«Ңз–‘ гҖӮ

еӨҡзәҝзЁӢзҲҶз ҙз ҙиҜ‘еҜҶз Ғпјҹ

иҝҷдёӘиҝӣиЎҢеҚғдёҮиө„йҮ‘иҪ¬з§»зҡ„жқЁдҪіиҲӘзҡ„иҙҰжҲ· пјҢ иғҢеҗҺ究з«ҹжҳҜд»Җд№Ҳдәә пјҢ иҝҷдёӘдәәеҸҲжҳҜеҲ©з”Ёд»Җд№ҲжҠҖжңҜиҺ·еҸ–д»–дәәиҙҰеҸ·зҡ„е‘ўпјҹ

21дё–зәӘз»ҸжөҺжҠҘйҒ“йҮҮи®ҝдәәе‘ҳеӨҡж–№дәҶи§Јеҫ—зҹҘ пјҢ еүҚиҝ°жЎҲдҫӢеқҮе·ІеңЁзӣёе…із®Ўиҫ–еҢәеҹҹе…¬е®үзі»з»ҹз«ӢжЎҲ пјҢ е…·дҪ“жЎҲжғ…е°ҡеҫ…зӣёе…ійғЁй—ЁиҝӣдёҖжӯҘжҠ«йңІ гҖӮ дҪҶжҠҘйҒ“дёӯзҡ„еҮ дёӘжЎҲдҫӢ пјҢ и¶ід»ҘеҜ№жҠ•иө„иҖ…е’Ңзӣёе…ізӣ‘з®Ўжңәжһ„ж•Іе“ҚиҜҒеҲёеёӮеңәдәӨжҳ“е®үе…ЁиӯҰй’ҹ гҖӮ

жқҺж–ҢеӨҡж–№дәҶи§ЈеҲ° пјҢ жқЁдҪіиҲӘжҳҜдёҖдёӘеҗҚзүҢеӨ§еӯҰжҜ•дёҡз”ҹ пјҢ е№іж—¶е·ҘдҪңжҳҜзЁӢеәҸе‘ҳ гҖӮ иӯҰж–№д»Ӣе…Ҙи°ғжҹҘеҗҺеҸ‘зҺ° пјҢ жқЁдҪіиҲӘд»Һ2016е№ҙдёӢеҚҠе№ҙејҖе§Ӣ пјҢ д»ҺиҘҝеҚ—ең°еҢәдёҖ家жңҹиҙ§е…¬еҸёз§ҹз”ЁдәҶиўҒжҹҗзҡ„иҙҰеҸ·дҪңдёәвҖңеҜ№ж•ІвҖқзӣ—з ҒиҙҰеҸ·иҺ·еҲ©зҡ„е·Ҙе…· гҖӮ

жқҺж–ҢиҝҳжҢҮеҮә пјҢ ж¶үе«ҢдҪҝз”Ёзҡ„зӣ—еҸ–еҜҶз Ғзҡ„вҖң黑科жҠҖвҖқ пјҢ еҸ«еҒҡвҖңеӨҡзәҝзЁӢзҲҶз ҙвҖқжҠҖжңҜ гҖӮ

вҖңеӨҡзәҝзЁӢвҖқжҢҮзҡ„жҳҜд»ҺиҪҜ件жҲ–иҖ…硬件дёҠе®һзҺ°еӨҡдёӘзәҝзЁӢ并еҸ‘жү§иЎҢзҡ„жҠҖжңҜ гҖӮ

дёҖдҪҚжҠҖжңҜ专家еҗ‘йҮҮи®ҝдәәе‘ҳдёҫдҫӢз§° пјҢ жҜ”еҰӮй»‘е®ўжңүжң¬вҖңеӯ—е…ёвҖқ пјҢ йҮҢйқўжҳҜдёҖдәӣжҠ•иө„иҖ…з»Ҹеёёи®ҫзҪ®зҡ„еҜҶз Ғ пјҢ жҜ”еҰӮвҖң888888вҖқжҲ–иҖ…вҖң666666вҖқ пјҢ 然еҗҺеңЁж”»еҮ»дәҶжңҹиҙ§е…¬еҸёжңҚеҠЎеҷЁд№ӢеҗҺ пјҢ з”Ёеӯ—е…ёдёӯзҡ„еҜҶз ҒдёҖдёӘдёӘиҜ• гҖӮ еҰӮжһңеҚ•зәҝзЁӢдёҖдёӘдёӘеҜҶз ҒеҺ»иҜ• пјҢ йӮЈд№ҲиҜ•е®ҢжүҖжңүеҜҶз ҒиҰҒиҖ—иҙ№еӨ§йҮҸж—¶й—ҙ гҖӮ дҪҶз”өи„‘еңЁиҝҗиЎҢеҚ•дёӘзЁӢеәҸеҫҖеҫҖеҚ з”ЁеҶ…еӯҳеҫҲе°‘ пјҢ жүҖд»ҘдёәдәҶжҸҗй«ҳж•ҲзҺҮ пјҢ еҸҜд»Ҙи®©з”өи„‘еҗҢж—¶иҝҗиЎҢеӨҡдёӘзЁӢеәҸ пјҢ дәҺжҳҜеӨҡзәҝзЁӢзҲҶз ҙе°ұзұ»дјјдәҺеҗҢдёҖеҸ°з”өи„‘еҗҢж—¶иҝӣиЎҢеӨ§йҮҸиҝҗз®— пјҢ еҝ«йҖҹеҢ№й…ҚдёҠеҜҶз Ғе’ҢзӣёеҜ№еә”зҡ„иҙҰеҸ· гҖӮ еҰӮжһңеҲҡеҘҪжңҚеҠЎеҷЁдёӯжңүдёҖдёӘиҙҰжҲ·дҪҝз”Ёзҡ„еҜҶз ҒеңЁвҖңеӯ—е…ёвҖқд№Ӣдёӯ пјҢ йӮЈд№ҲиҝҷдёӘиҙҰжҲ·е°ұйқўдёҙиў«зӣ—з”Ёзҡ„йЈҺйҷ© гҖӮ

вҖңдёҚиҝҮиҜҒзӣ‘дјҡеҜ№жңҹиҙ§е…¬еҸёзӯүйҮ‘иһҚжңәжһ„зҡ„дҝқеҜҶиҰҒжұӮеҫҲй«ҳ пјҢ з»қеӨ§еӨҡж•°е…¬еҸёдјҡи®ҫзҪ®дёҖе®ҡзҡ„йЈҺжҺ§жҺӘж–Ҫ пјҢ жҜ”еҰӮеҗҢдёҖдёӘIPең°еқҖзҹӯж—¶й—ҙеҶ…и®ҝй—®ж¬Ўж•°дёҚиғҪи¶…иҝҮеӨҡе°‘ж¬Ў гҖӮ вҖқдёҠиҝ°дё“家表зӨә гҖӮ

дёҚиҝҮ пјҢ еҲ°еә•жҳҜдёҚжҳҜеӨҡзәҝзЁӢзҲҶз ҙ пјҢ е°ҡеҫ…иӯҰж–№жңҖз»Ҳе®ҡи®ә гҖӮ дёҠиҝ°жҠҖжңҜ专家и®ӨдёәиҝҳжңүдёҖз§ҚеҸҜиғҪжҖ§жҳҜжҠ•иө„иҖ…дёӘдәәж— ж„Ҹдёӯжі„йңІдәҶдҝЎжҒҜ пјҢ иў«е«Ңз–‘дәәжҚ•жҚүеҲ° пјҢ зӣҙжҺҘз”ЁеҜҶз Ғзҷ»еҪ•дәҶ пјҢ зӣ®еүҚиҝҳж— жі•еҒҡеҮәзЎ®еҲҮзҡ„еҲӨж–ӯ гҖӮ

дёҚиҝҮзӣ—з ҒжЎҲ件еңЁжңҹиҙ§дәӨжҳ“дёӯ并дёҚзҪ•и§Ғ гҖӮ

еҫ®дҝЎе…¬дј—еҸ·вҖңдёҠжңҹжүҖеҸ‘еёғвҖқеңЁеҺ»е№ҙвҖң3В·15вҖқжңҹй—ҙжӣҫз»ҸжҠ«йңІиҝҮзұ»дјјжЎҲ件пјҡдёҠжңҹжүҖзӣ‘жҺ§зі»з»ҹеҸ‘зҺ°дёҖзі»еҲ—вҖңеҜ№ж•ІвҖқзҡ„ејӮеёёдәӨжҳ“ пјҢ дёүиө·жЎҲ件дёӯзӣҲеҲ©ж–№иҺ·еҲ©7500е…ғеҲ°19060е…ғдёҚзӯү пјҢ дё”еҸ—е®іж–№еҲҷеқҮйқһжң¬дәәдәӨжҳ“ гҖӮ е«Ңз–‘дәәеңЁеҗҢдёҖжңҹиҙ§иҗҘдёҡйғЁејҖжҲ· пјҢ еҲ©з”ЁеҗҢдёҖиҝңжңҹдёҚжҙ»и·ғеҗҲзәҰ пјҢ иҫғзҹӯж—¶й—ҙеҶ…е®ҢжҲҗеҜ№ж•ІдәӨжҳ“ пјҢ 30еҲҶй’ҹеҶ…еҝ«йҖҹиҪ¬иҙҰжҸҗзҺ° гҖӮ дёҠжңҹжүҖеҗҺжқҘй”Ғе®ҡдәҶе«Ңз–‘дәәж–№жҹҗ пјҢ ж–№жҹҗеҲ©з”ЁжңЁй©¬зӣ—еҸ–жңҹиҙ§дәӨжҳ“еҜҶз Ғ пјҢ 然еҗҺеҖҹз”Ёд»–дәәиә«д»ҪиҜҒи®ҫз«Ӣжңҹиҙ§иҙҰжҲ· пјҢ йҖҡиҝҮжңҹиҙ§иҝңжңҹеҗҲзәҰеҜ№ж•ІдәӨжҳ“ пјҢ д»ҘиҫҫжҲҗиҝ…йҖҹеҘ—зҺ°дҫөеҚ д»–дәәиө„дә§зҡ„зӣ®зҡ„ гҖӮ иҖҢжӯӨеҗҺж–№жҹҗзӯү5еҗҚзҠҜзҪӘе«Ңз–‘дәәзӣёз»§иҗҪзҪ‘ пјҢ жҲҗдёәеӣҪеҶ…йҰ–дҫӢеӣ зӣ—з ҒдәӨжҳ“иҖҢиў«еҲ‘дәӢеҲ¶иЈҒзҡ„жЎҲ件 гҖӮ

вҖңиҝҷз§ҚжЎҲ件жҖ§иҙЁе®ҡдёәзӣ—зӘғйқһеёёеӣ°йҡҫ пјҢ вҖқдёҖдҪҚиө„ж·ұйҮ‘иһҚеҫӢеёҲеҜ№21дё–зәӘз»ҸжөҺжҠҘйҒ“йҮҮи®ҝдәәе‘ҳиЎЁзӨә пјҢ вҖңеҰӮжһңжҳҜзӣҙжҺҘиҪ¬з§»жңҹиҙ§иҙҰжҲ·иө„дә§ пјҢ еӯҳеңЁиҪ¬з§»гҖҒеҚ жңүзҡ„иЎҢдёә пјҢ еҸҜд»Ҙе®ҡжҖ§дёәзӣ—зӘғпјӣдҪҶеҰӮжһңйҖҡиҝҮдәӨжҳ“йҖ жҲҗз»ҸжөҺжҚҹеӨұ пјҢ еҫҲйҡҫи®Өе®ҡдёәзӣ—зӘғ пјҢ жІЎжңүеҜ№еә”зҡ„жі•еҫӢжқЎж¬ҫ гҖӮ вҖқ

еҗҢж ·д»ҘжқҺж–Ңзӯүе…ӯдәәзҡ„жЎҲжғ…жқҘзңӢ пјҢ зӣ®еүҚд№ҹеӯҳеңЁдёҖе®ҡзҡ„еӣ°еұҖеҫ…з ҙ гҖӮ

гҖҗжңҹиҙ§дәӨжҳ“еҜҶз Ғе®үе…ЁиӯҰй’ҹ дёӨдёӘвҖңй»‘е®ўвҖқиҙҰжҲ·жө®еҮәж°ҙйқўгҖ‘жҜ”еҰӮжқҺж–Ңзұ»жЎҲ件 пјҢ зӣ®еүҚеҜ№е…¶дёҚеҲ©зҡ„ең°ж–№иҝҳеңЁдәҺ пјҢ иҷҪ然公е®үеңЁеҜ№жқЁдҪіиҲӘ2017е№ҙеҪ•еҸЈдҫӣзҡ„ж—¶еҖҷ пјҢ еҜ№ж–№е·Із»Ҹжүҝи®Өж“ҚжҺ§е…¶иҙҰжҲ·йқһжі•иҺ·еҲ© пјҢ дҪҶйҡҸеҚіеҸҲзҝ»дҫӣзҹўеҸЈеҗҰи®Ө гҖӮ иҖҢеҪ“ж—¶ж“ҚзәөжқҺж–ҢиҙҰжҲ·зҡ„з”өи„‘IPең°еқҖиҝңеңЁе“Ҳе°”ж»ЁиҖҢйқһжҳҶжҳҺ пјҢ йҡҫд»ҘиҺ·еҫ—жқЁдҪіиҲӘиҝңзЁӢж“ҚжҺ§е“Ҳе°”ж»Ёз”өи„‘зҡ„иҜҒжҚ® гҖӮ

жҺЁиҚҗйҳ…иҜ»

- й•ҝе»ә(01038-HK)еҸҠз”өиғҪ(00006-HK)е”®йЈҺеҠӣеҸ‘з”өе…¬еҸё жқҺжіҪй’ңејәи°ғд»Ҡж¬ЎдәӨжҳ“йқһжғҜеёёеҒҡжі•

- дҝқйҡңдәӨжҳ“е®үе…ЁпјҢй—өиЎҢжҺЁеҮәвҖңеӯҳйҮҸжҲҝиҙӯжҲҝиө„ж јвҖқеүҚзҪ®жҹҘиҜўжңҚеҠЎ

- иҺ«ж–Ҝ科иҜҒеҲёдәӨжҳ“жүҖжү№еҮҶзҫҺеӣҪдјҒдёҡдёҠеёӮдәӨжҳ“

- зҺ©иҪ¬MT4д№ӢжЁЎжқҝеә”з”Ё

- жўҰе№»иҘҝжёё|жўҰе№»иҘҝжёёпјҡзҺ©е®¶зәҝдёӢдәӨжҳ“иў«йӘ—2дәҝпјҢжҠұжҖЁе®ҳж–№дёҚе…¬пјҢзҪ‘еҸӢпјҡй”…иҮӘе·ұиғҢпјҒ

- @зҗјжө·дәәпјҢйҒ“и·ҜжҲҗиҸңеёӮеңә дәӨжҳ“д№ұиұЎйңҖж•ҙжІ»

- в– дёҖдёӘж·ұеәҰиҙ«еӣ°жқ‘зҡ„вҖңиқ¶еҸҳеҜҶз ҒвҖқ

- жҖ»д№Ұи®°жҺЁеҠЁзҡ„ж”№йқ©иә«иҫ№дәӢ|жҖ»д№Ұи®°жҺЁеҠЁзҡ„ж”№йқ©иә«иҫ№дәӢдёЁеҹәеұӮжІ»зҗҶеҜҶз Ғ

- жҙӢз ҒеӨҙ|жҙӢз ҒеӨҙжҸҗеҮәвҖңзҷҫеҹҺеҚғеә—вҖқи®ЎеҲ’ зӣ®ж Ү3е№ҙзәҝдёӢдәӨжҳ“йўқ200дәҝе…ғ

- жҫҺж№ғж–°й—»|дҝқйҷ©иӮЎйӣҶдҪ“жӢүж¶ЁпјҢдёӯеӣҪдәәеҜҝиҝһз»ӯдёӨдёӘдәӨжҳ“ж—Ҙж¶ЁеҒң