财经杂志|万科“救”泰禾,但非常矜持

本文插图

文| 张光裕 王博

编辑| 马克

泰禾引进战略投资人一事终于谜底揭晓 , 主角是万科 , 但从双方协议来看 , 万科很难适用此类剧情中常用的“白衣骑士”一词 。

5月底以来 , 负债累累、危机重重的泰禾集团股份有限公司(000732.SZ , 下称泰禾集团)一直在向市场释放利好消息 , 称将引入重量级国资背景战略投资人 , 央企背景的华润地产、金茂地产 , 地方国企背景的厦门建发、厦门国贸等 , 均被报道过会是泰禾的救兵 。

2020年7月31日 , 泰禾集团发布公告称 , 公司实际控制人黄其森与海南万益管理服务有限公司(下称海南万益)签署了《股份转让框架协议》 。

在满足交易前提后 , 泰禾投资集团有限公司(下称泰禾投资)将以每股4.90元的价格 , 转让其持有的19.9%的泰禾集团股份给海南万益 , 总对价约为24.3亿元 。 如泰禾集团发生配股等除权事项 , 转让股份比例及总价款不变 。 拟转让的股份包含了表决权、资产收益权等完整的股份权利 。

股份受让方海南万益是万科全资子公司 , 成立不足一年 。 万科(000002.SZ)是国内综合实力最强的地产公司 , 2019年度营业收入3678.94亿元 , 归母净利润388.72亿元 。 2016年之前 , 万科的第一大股东是央企华润集团 , 此后变更为深圳市属国企深圳市地铁集团有限公司 。

转让方泰禾投资是泰禾集团控股股东 , 转让前持有泰禾集团48.97%股份 , 但累计质押股数占其持股数的99.07% , 累计冻结股数占持股数100% 。

黄其森持有泰禾投资95%股份 , 若与万科的交易顺利完成 , 黄在泰禾集团的持股将降至26.62% , 仍是最大股东 。

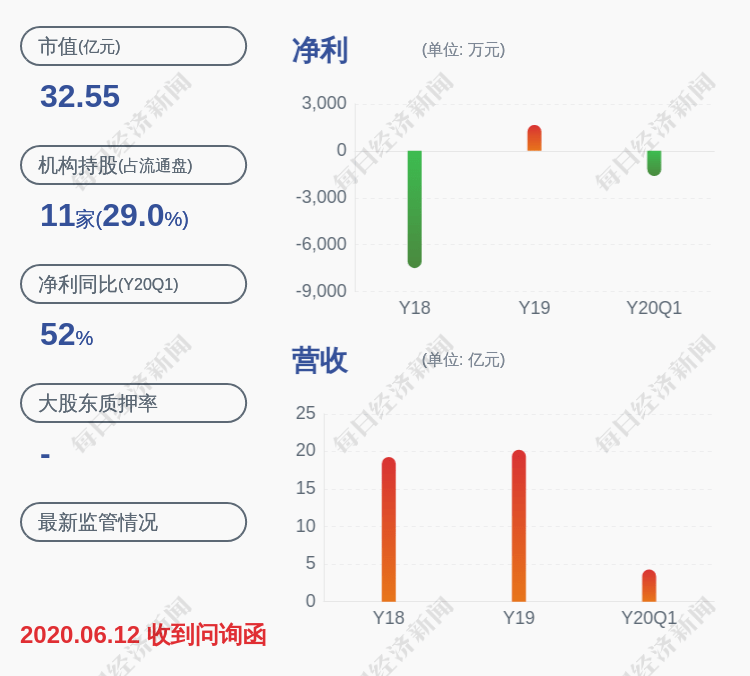

泰禾集团公司主营业务为房地产、服务、租赁及托管 , 2020年一季报显示 , 公司实现营业收入4.8亿元 , 同比降93.57%;净利润-5.64亿元 , 同比降157.99%;每股收益-0.23元 。 公司2020年中报业绩预告显示 , 预计净利润约-1.86亿元至-1.46亿元 , 变动幅度为-219.16%至-193.54% 。

市场传言 , 泰禾集团已经洽谈过包括厦门建发、厦门国贸、中国华融、保利地产、中国金茂等多家意向战略投资者 , 但一直未能达成协议 。

受利好消息影响 , 7月31日 , 泰禾集团股价开盘即涨停 , 截至发稿时 , 股价为6.43元/股 。 近10日内 , 泰禾股价已上涨25.67% 。

值得注意的是 , 万科为本次交易落地设定了严格的先决条件 。 如果相关条件未得到满足且万科未做出豁免 , 万科有权在2020年9月30日前单方面终止协议 。

先决条件中最重要的一点是 , 泰禾集团与债权人就债务重组方案达成一致 , 债务重组方案要能支持泰禾恢复正常生产 , 能支持泰禾可持续经营 , 并且该债务重组方案能得到泰禾与万科的一致认可 。

而万科不对泰禾的经营和债务承担任何责任 , 也无任何责任为各方提供任何增信措施或财务资助 。

公告称 , 万科将协助泰禾完善公司治理 , 盘活存量资产 , “但为避免任何疑议 , 转让方、目标公司系独立经营主体 , 其应以其全部资产对各自的债务承担责任 , 并完成其债务重组事项 。 ”

这个交易条件 , 给人的感觉有点儿像当年的香港警匪片 , 被摁到在地枪顶在脑门之后 , 阿龙说:别开枪 , 我有个大哥会帮忙 , 他的名字你们一听就会吓一跳 。 枪手把大哥大递给他:真的?给你大哥打电话 。 电话接通后 , 大哥说:我不会替阿龙还钱 , 我帮忙的前提是阿龙先和你们达成还钱协议 , 如果你们达不成妥协 , 那他的事儿就与我无关 。

截至7月7日 , 泰禾集团已到期尚未还款金额270.65亿元 , 年内到期债务将达555.11亿元 , 涉及近20家信托公司 , 他们会和泰禾达成债务重组协议吗?

电影里的情节通常是 , 大哥挂掉电话后 , 枪手往阿龙屁股上狠踹一脚 , 然后就放他一马 。

推荐阅读

- AI财经社|乐视网退市仅9日收11条被执行人信息,涉及标的超1.1亿元

- 财经界切分|集聚发力 滨海新区创新资源释放强劲动能

- 央视财经|2 万例!新加坡遭遇史上最严重登革热疫情,病毒变异,传播快!已超

- 环球老虎财经|45天生死大限,笑到最后的或是微软,TikTok

- 猫财经|连板后“疫苗冷链”龙头澄清在手订单仅 5 万元,暴涨前夜总经理“跳槽”关联公司康恩贝,6

- 央视财经微信|用户规模超4亿!这个行业,或迎来“黄金十年”!

- 财经|日本连续5天新增新冠确诊病例数过千

- 央视财经|当心!易燃、电芯藏沙子…近4成充电宝抽检不合格

- 第一财经|阿里又增持了 盯上了房地产线上数字化平台易居控股

- 第一财经|A股7月收长阳 谁是8月行情主线?丨晨会博弈