е…Ёзҗғз–«жғ…жҚҹеӨұдёҺж–°е…ҙеёӮеңәзҡ„зүӣеёӮжөӢйӘҢ( дәҢ )

ж•°жҚ®жқҘжәҗпјҡNew York TimesжҜ”еҰӮпјҡдёӯеӣҪзҡ„еҢ»еӯҰз ”з©¶дәәе‘ҳеңЁиӢұеӣҪгҖҠNatureгҖӢжңҹеҲҠдёҠеҸ‘иЎЁзҡ„дёҖйЎ№з ”з©¶жҳҫзӨә пјҢ дәәдҪ“ж„ҹжҹ“ж–°еҶ з—…жҜ’еә·еӨҚеҗҺ пјҢ дҪ“еҶ…зҡ„жҠ—дҪ“еҸҜиғҪеҸӘиғҪз»ҙжҢҒ2еҲ°3дёӘжңҲ гҖӮ е°Өе…¶ж— з—ҮзҠ¶ж„ҹжҹ“иҖ… пјҢ жҠ—дҪ“з»ҙжҢҒж—¶й—ҙдјҡжӣҙзҹӯ гҖӮ иҜҘйЎ№з ”з©¶иҝҳжҳҫзӨә пјҢ еңЁйҮҚеәҶеёӮиҝӣиЎҢзҡ„и°ғжҹҘеҸ‘зҺ° пјҢ ж–°еҶ з—…жҜ’ж„ҹжҹ“иҖ…з—Ҡж„ҲеҗҺдҪ“еҶ…жҠ—дҪ“ж°ҙе№ідјҡиҝ…йҖҹдёӢйҷҚ гҖӮ жӯӨеӨ– пјҢ ж— з—ҮзҠ¶ж„ҹжҹ“иҖ…зҡ„е…Қз–«еҸҚеә”ејұдәҺжңүз—ҮзҠ¶ж„ҹжҹ“иҖ… гҖӮжҚ®и®әж–Үд»Ӣз»Қ пјҢ иҜҘйЎ№з ”з©¶жҳҜз”ұйҮҚеәҶеҢ»з§‘еӨ§еӯҰеӯҰиҖ…еңЁйҮҚеәҶеёӮеҜ№ж–°еҶ з—…жҜ’ж„ҹжҹ“иҖ…зҡ„иҝҪиёӘз ”з©¶ пјҢ з ”з©¶еҜ№иұЎдёә285еҗҚж„ҹжҹ“иҖ… пјҢ е…¶дёӯеҢ…жӢ¬37еҗҚж— з—ҮзҠ¶ж„ҹжҹ“иҖ… пјҢ д»ҺиҖҢзі»з»ҹеҲҶжһҗж–°еҶ з—…жҜ’ж— з—ҮзҠ¶ж„ҹжҹ“иҖ…дёҙеәҠе’Ңе…Қз–«еӯҰзү№еҫҒ гҖӮ и°ғжҹҘеҸ‘зҺ° пјҢ зәҰ90%зҡ„з—…дҫӢеңЁеҮәйҷўеҗҺ2дёӘжңҲжҖ»жҠ—дҪ“ж°ҙе№ідјҡйҷҚдҪҺ70%д»ҘдёҠ гҖӮ иҝҷйЎ№з ”з©¶йңҮжғҠдәҶеҗ„еӣҪеҢ»еӯҰеҗҢиЎҢ пјҢ жҜ•з«ҹ пјҢ иҝҷжҳҜдё–з•ҢдёҠ第дёҖд»Ҫз ”з©¶ж–°еҶ з—…жҜ’жӮЈиҖ…е…Қз–«еҸҚеә”зҡ„ж–ҮзҢ® гҖӮ

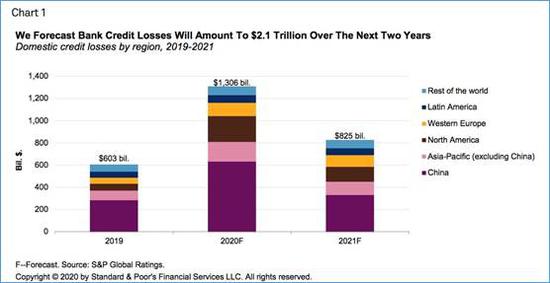

дәҢгҖҒж–°еҶ з–«жғ…еҸҜиғҪйҖ жҲҗзҡ„жҚҹеӨұж №жҚ®жңҖж–°зҡ„иҙўеҠЎжҠҘиЎЁ пјҢ жҲ‘们еҸҜеҲқжӯҘдј°и®Ўж–°еҶ з–«жғ…еҜ№е…Ёзҗғ银иЎҢйҖ жҲҗзҡ„дҝЎз”ЁжҚҹеӨұ规模жңүеӨҡеӨ§ гҖӮ 7жңҲ15еҸ· пјҢ зҫҺеӣҪеӨ§еһӢ银иЎҢWells FargoгҖҒJPMorgan Chaseд»ҘеҸҠCitigroup е…¬еёғ第дәҢеӯЈеәҰиҙўжҠҘ гҖӮ иҝҷдёү家银иЎҢзҡ„еқҸиҙҰеҮҶеӨҮйҮ‘еқҮиҝӣдёҖжӯҘеўһеҠ пјҢ жҖ»е…ұи®ЎжҸҗ280дәҝзҫҺе…ғ пјҢ д»…ж¬ЎдәҺйҮ‘иһҚеҚұжңәжңҖдёҘйҮҚзҡ„2008е№ҙ第еӣӣеӯЈеәҰ гҖӮ жӯӨеӨ– пјҢ дёҺJPгҖҒCTиҺ·еҫ—еҮҖ收е…ҘдёҚеҗҢ пјҢ WFеңЁз¬¬дәҢеӯЈеәҰе…¬еёғдәҶиҮӘ2008е№ҙд»ҘжқҘзҡ„йҰ–ж¬ЎеӯЈеәҰдәҸжҚҹ гҖӮеҸҰеӨ– пјҢ 7жңҲ9еҸ· пјҢ дёүеӨ§еӣҪйҷ…дҝЎз”ЁиҜ„зә§жңәжһ„д№ӢдёҖзҡ„S&P Global Rating еҸ‘иЎЁдҝЎз”Ёеұ•жңӣжҠҘе‘Ҡ гҖӮ ж №жҚ®S&P Ratingж¶өзӣ–зҡ„88дёӘ银иЎҢзі»з»ҹзҡ„дҝЎз”Ёж•°жҚ®жқҘзңӢ пјҢ жңӘжқҘдёӨе№ҙе…Ёзҗғ银иЎҢдҝЎиҙ·жҚҹеӨұйў„и®Ўе°ҶзҙҜи®Ўй«ҳиҫҫйҖҫ2.1дёҮдәҝзҫҺе…ғ гҖӮ 2020е№ҙе…Ёзҗғ银иЎҢдҝЎиҙ·жҚҹеӨұйў„и®Ўе°Ҷиҫҫ1.306дёҮдәҝзҫҺе…ғ пјҢ жҳҜ2019е№ҙ6030дәҝзҫҺе…ғзҡ„дёӨеҖҚиҝҳеӨҡ гҖӮ е°Ҫз®Ўз”ұдәҺз»ҸжөҺеӯҰ家预жөӢжҳҺе№ҙз»ҸжөҺе°ҶиҝҺжқҘејәеҠҝеӨҚиӢҸ пјҢ 2021е№ҙдҝЎиҙ·жҚҹеӨұеҸҜиғҪдјҡдёӢйҷҚиҮі8250дәҝзҫҺе…ғ пјҢ дҪҶд»ҚжҜ”2019й«ҳеҮәеӨ§зәҰдёүеҲҶд№ӢдёҖ гҖӮе…ідәҺдәҡеӨӘең°еҢәдҝЎз”Ёеұ•жңӣ пјҢ еҲ°2021е№ҙеә•зҡ„дёӨе№ҙдёӯ пјҢ дәҡеӨӘ银иЎҢзі»з»ҹзҡ„дҝЎиҙ·жҚҹеӨұе°Ҷиҫҫ1.266дёҮдәҝзҫҺе…ғ гҖӮ дёӯеӣҪеңЁдәҡеӨӘдҝЎиҙ·и§„жЁЎдёӯеҚ дәҶйҖҫдёҖеҚҠ пјҢ е…¶еңЁиҜҘең°еҢәдҝЎиҙ·дәҸжҚҹзҡ„еҚ жҜ”и¶…иҝҮдәҶеӣӣеҲҶд№Ӣдёү гҖӮ иҜҘжҠҘе‘Ҡйў„и®Ў пјҢ ж•ҙдёӘең°еҢәзҡ„银иЎҢзі»з»ҹзҡ„дҝЎиҙ·жҢҮж ҮеҸҜиғҪиҰҒеҲ°2023е№ҙжүҚиғҪжҒўеӨҚеҲ°2019е№ҙзҡ„ж°ҙе№і гҖӮ

е…ідәҺдёҚеҗҢең°еҢәдҝЎиҙ·жҚҹеӨұе·®ејӮзҡ„еҺҹеӣ пјҢ ж Үжҷ®жҢҮеҮә пјҢ 2020е№ҙиҮі2021е№ҙе…ЁзҗғдҝЎиҙ·жҚҹеӨұйў„и®Ўе°Ҷд»ҘжҜҸе№ҙи¶…иҝҮ75%зҡ„йҖҹеәҰеўһеҠ гҖӮ дёҚеҗҢең°еҢәзҡ„дҝЎиҙ·жҚҹеӨұе·®ејӮе·ЁеӨ§ пјҢ еӨ§зәҰ60%зҡ„жҚҹеӨұжқҘиҮӘдәҺдәҡеӨӘең°еҢә пјҢ дёҚиҝҮеҢ—зҫҺе’ҢиҘҝ欧дҝЎиҙ·жҚҹеӨұеўһйҖҹжңҖеҝ« гҖӮ иҝҷз§Қе·®ејӮзҡ„еҮәзҺ°еҸҜиғҪжңүеӨҡз§ҚеҺҹеӣ пјҡ1пјүеңЁе®ўжҲ·иҙ·ж¬ҫж–№йқў пјҢ дёӯеӣҪзҡ„银иЎҢдҪ“зі»еңЁеҗ‘е…¶з»ҸжөҺжҸҗдҫӣдҝЎиҙ·ж–№йқўзӣёеҜ№жӣҙдёәйҮҚиҰҒпјӣ2пјүеңЁзҫҺеӣҪ пјҢ еҖҹж¬ҫдәәйҖҡеёёеҸҜд»ҘеҸ—зӣҠдәҺж·ұеәҰгҖҒжөҒеҠЁжҖ§е’ҢжҲҗзҶҹеәҰиҫғй«ҳзҡ„еҖәеҲёеёӮеңә пјҢ еәһеӨ§зҡ„йқһ银иЎҢйҮ‘иһҚжңәжһ„йғЁй—Ёд»ҘеҸҠе®Ңе–„зҡ„银иЎҢзҡ„иҝҗиЎҢзі»з»ҹпјӣ3пјүиҷҪ然дёӯеӣҪйҰ–е…ҲйҒӯеҸ—еҲ°дәҶз–«жғ…зҡ„жү“еҮ» пјҢ дҪҶиҜҘеӣҪеҫҲеҝ«ең°жҺ§еҲ¶дҪҸдәҶз–«жғ…зҡ„иҝӣдёҖжӯҘеҸ‘еұ• гҖӮ зӣ®еүҚдёәжӯў пјҢ дёӯеӣҪз»ҸжөҺе·Із»ҸжңүжүҖж”№е–„ гҖӮ еӨ§йҮҸзҡ„иҙ§еёҒж”ҝзӯ–е’Ңжңүй’ҲеҜ№жҖ§зҡ„иҙўж”ҝеҲәжҝҖжҺӘж–Ҫд№ҹжңүеҠ©дәҺзЁіе®ҡдҝЎеҝғ пјҢ 并жңүеҠ©дәҺ银иЎҢ家改善еӨҚиӢҸеүҚжҷҜ гҖӮ

жҖ»зҡ„жқҘиҜҙ пјҢ ж Үжҷ®и®Өдёә пјҢ ж–°еҶ иӮәзӮҺз–«жғ…еҜ№е…Ёзҗғз»ҸжөҺзҡ„еҪұе“ҚиҰҒжҜ”дәә们预计зҡ„иҰҒй•ҝ гҖӮ дҝЎиҙ·жҚҹеӨұзҡ„еўһеҠ е’Ң收зӣҠйҷҚдҪҺзҡ„з»„еҗҲе°ҶдёҚеҸҜйҒҝе…Қең°жү“еҮ»дё–з•Ңеҗ„ең°зҡ„银иЎҢ гҖӮ зӣ®еүҚз»ҸжөҺеӯҰ家已з»ҸжіЁж„ҸеҲ°з–«жғ…зҡ„еҸ‘еұ•е’Ңз»ҸжөҺжҚҹеӨұжҳҜйқһзәҝжҖ§зҡ„ пјҢ дҫӢеҰӮз–«жғ…зҡ„жҺ§еҲ¶ж—¶й—ҙжҳҜйў„жңҹзҡ„дёӨеҖҚйӮЈд№Ҳз»ҸжөҺиЎ°йҖҖзҡ„ж—¶й—ҙе°ҶжҳҜдёӨеҖҚд»ҘдёҠ пјҢ жҒўеӨҚзҡ„ж—¶й—ҙеҸҜиғҪдјҡжӣҙеӨҡ гҖӮ еӣ жӯӨ пјҢ ж¶Ҳиҙ№иҖ…е’Ңе•Ҷ家йғҪиҰҒеҒҡеҘҪй•ҝжңҹйқўдёҙжҢ‘жҲҳзҡ„еҮҶеӨҮ пјҢ ж— и®әжҳҜеёӮеңәзҺҜеўғиҝҳжҳҜз»ҸжөҺзҠ¶жҖҒжғіиҰҒжҒўеӨҚйғҪжңүеҫҲй•ҝзҡ„дёҖж®өи·ҜиҰҒиө° гҖӮдёүгҖҒж–°е…ҙеёӮеңәзҡ„еүҚжҷҜеұ•жңӣеңЁе…ЁзҗғжөҒеҠЁжҖ§ж”№е–„зҡ„иғҢжҷҜдёӢ пјҢ ж–°е…ҙеёӮеңәзҡ„йЈҺйҷ©иө„дә§д»·ж јеңЁз¬¬дәҢеӯЈеәҰжҳҫзқҖеӣһеҚҮ гҖӮ дёҺжӯӨеҗҢж—¶ пјҢ еҜ№е№ізЁізҡ„еӨҚиӢҸеўһй•ҝйў„жңҹд№ҹйҡҸд№ӢжҸҗй«ҳ гҖӮ иҖғиҷ‘еҲ°иҝ‘еҮ дёӘжңҲзҡ„ејәеҠІеҠҝеӨҙд»ҘеҸҠйҮ‘иһҚзәҰжқҹзҠ¶еҶөзҡ„ж”ҫжқҫ пјҢ жҠ•иө„иҖ…еўһеҠ ж–°е…ҙеёӮеңәйЈҺйҷ©ж•һеҸЈзҡ„йЈҺйҷ©еӣһжҠҘзҡ„зЎ®еҫҲиҜұдәә гҖӮ жӯӨеӨ– пјҢ еңЁе№ҙеҲқиҮід»Ҡ пјҢ 规模еәһеӨ§зҡ„ж–°е…ҙеёӮеңәеҖәеҲёе’ҢиӮЎзҘЁиө„йҮ‘еӨ–жөҒзҡ„иғҢжҷҜдёӢ пјҢ еӣҪеӨ–жҠ•иө„иҖ…зҡ„д»“дҪҚд»Қ然еҫҲдҪҺ гҖӮжҲ‘зҡ„еҲӨж–ӯжҳҜ пјҢ 并дёҚиғҪжҺ’йҷӨжҠ•иө„з»„еҗҲиө„йҮ‘еӨ–жөҒеңЁдёӢеҚҠе№ҙеҸ‘з”ҹйҖҶиҪ¬зҡ„еңәжҷҜ пјҢ иҝҷе°ҶиҝӣдёҖжӯҘжҸҗжҢҜеёӮеңәжғ…з»Ә пјҢ 并жү©еӨ§ж–°е…ҙеёӮеңәзҡ„еҸҚеј№е№…еәҰ гҖӮ 然иҖҢ пјҢ жңҖж–°зҡ„FMSи°ғжҹҘжҳҫзӨә пјҢ еёӮеңәжғ…з»Әд»Қ然жҷ®йҒҚдёҚд№җи§Ӯ гҖӮ и®ёеӨҡжҠ•иө„иҖ…еҜ№зҹӯжңҹеҶ…зҡ„ж–°е…ҙеёӮеңәеүҚжҷҜжҢҒдёӯз«ӢжҖҒеәҰ пјҢ 并еҜ№иҝ‘жңҹд»·ж јеӣһеҚҮжҢҒжҖҖз–‘жҖҒеәҰ гҖӮ е°Өе…¶жҳҜ пјҢ жңҖиҝ‘е…ЁзҗғиҢғеӣҙеҶ… пјҢ зү№еҲ«жҳҜж–°е…ҙеёӮеңәеӣҪ家зҡ„COVID-19зЎ®иҜҠж„ҹжҹ“дәәж•°зҡ„дёҠеҚҮд№ҹи¶ҠжқҘи¶Ҡеј•иө·дәә们зҡ„е…іжіЁ гҖӮжӯӨеӨ– пјҢ еңЁиҙўж”ҝиөӨеӯ—жү©еӨ§е’Ңе…¬е…ұеҖҹж¬ҫеўһеҠ зҡ„жғ…еҶөдёӢ пјҢ жҝҖиҝӣзҡ„иҙ§еёҒе’ҢеҮҶиҙ§еёҒж”ҝзӯ–е®Ҫжқҫ пјҢ е·Із»ҸдҪҝеҫ—ж–°е…ҙеёӮеңәзҡ„йЈҺйҷ©жәўд»·еӨ§е№…дёӢйҷҚ гҖӮ дҪҶжҳҜиҜҰз»Ҷз ”з©¶еҸ‘зҺ° пјҢ ж–°е…ҙеёӮеңәзҡ„еҹәжң¬йқўеҮ д№ҺйғҪжІЎжңүиҺ·еҫ—ж”№е–„ гҖӮ йҡҸзқҖдёӯеӨ®й“¶иЎҢеңЁеҖәеҲёеёӮеңәдёҠи¶ҠжқҘи¶Ҡжҙ»и·ғ пјҢ йқһ常规иҙ§еёҒж”ҝзӯ–жүҖжҸҗеҮәзҡ„й—®йўҳеӨҡдәҺзӯ”жЎҲ пјҢ иҖҢдё”иҝҷдәӣй—®йўҳйҮҚйҮҚзҡ„иҙўж”ҝеҲәжҝҖи·Ҝеҫ„д»Қ然йңҖиҰҒжңүеҸҜйқ зҡ„йҖҖеҮәзӯ–з•Ҙ пјҢ жҲ–иҖ…иҜҙеҶізӯ–иҖ…еңЁз–«жғ…еҗҺжңҹиҝҳжңүз©әй—ҙиҝӣиЎҢйҮҚеӨ§и°ғж•ҙе’Ңж”№йқ© гҖӮеӣ жӯӨ пјҢ жҲ‘д»Қ然еҜ№ж–°е…ҙеёӮеңәзҡ„йЈҺйҷ©иө„дә§дҝқжҢҒдёҖе®ҡзҡ„и°Ёж…Һ пјҢ иҖҢдё”иҖғиҷ‘еҲ°ж–°е…ҙеёӮеңәзӣёеҜ№еӨҚжқӮзҡ„жҠ•иө„зҺҜеўғ пјҢ жҲ‘жӣҙеҖҫеҗ‘дәҺвҖңиҙЁйҮҸвҖқеһӢзҡ„жҠ•иө„ж Үзҡ„иҖҢйқһвҖңж•°йҮҸвҖқ еһӢзҡ„жҠ•иө„зӯ–з•Ҙ гҖӮ еҸҰеӨ– пјҢ ж №жҚ®жңҖж–°иө„жң¬жөҒеҠЁйў„жөӢиЎЁжҳҺ пјҢ жөҒе…Ҙж–°е…ҙеёӮеңәжҠ•иө„з»„еҗҲзҡ„иө„йҮ‘д»Қ然疲ејұ гҖӮ 2020е№ҙжҠ•иө„з»„еҗҲжөҒе…ҘйҮҸд»…дёә1000дәҝзҫҺе…ғпјҲеҚ ж–°е…ҙеёӮеңәGDPзҡ„0.3%пјү пјҢ дҪҺдәҺ2019е№ҙзҡ„3190дәҝзҫҺе…ғпјҲеҚ ж–°е…ҙеёӮеңәGDPзҡ„1.0%пјү гҖӮ иҜқиҷҪеҰӮжӯӨ пјҢ е…ЁзҗғжөҒеҠЁжҖ§жү©еј зЎ®е®һжҠ‘еҲ¶дәҶжіўеҠЁжҖ§ пјҢ 并缓解дәҶжҠ•иө„иғҢжҷҜйЈҺйҷ© пјҢ еӣ жӯӨ пјҢ еҰӮжһңжңүжӣҙеҘҪзҡ„з»ҸжөҺжҙ»еҠЁж•°жҚ®пјҲе°Өе…¶жҳҜжқҘиҮӘдёӯеӣҪзҡ„ж•°жҚ®пјүзҡ„ж”ҜжҢҒ пјҢ иҝҷеҸҜиғҪдјҡдёәж–°е…ҙеёӮеңәзҡ„йЈҺйҷ©иө„дә§жҸҗдҫӣдёҖдәӣдёҠж¶Ёзҡ„ж”ҜжҢҒ гҖӮе…ідәҺж–°е…ҙеёӮеңәжҳҜеҗҰеҸҜд»Ҙи·‘иөўеҸ‘иҫҫеёӮеңәзҡ„й—®йўҳ пјҢ жҲ‘зҡ„зңӢжі•жңүеҮ дёӘдёҚеҗҢи§’еәҰ гҖӮ йҰ–е…Ҳ пјҢ д»ҺеӨ§еһӢжңәжһ„зҡ„й•ҝжңҹиө„дә§й…ҚзҪ®еӣўйҳҹжқҘиҜҙ пјҢ 他们жҷ®йҒҚи®Өдёә пјҢ е°Ҫз®Ўж–°е…ҙеёӮеңәеңЁзҹӯжңҹеҶ…еҸҜиғҪиЎЁзҺ°дёҚдҪі пјҢ дҪҶд»Һй•ҝиҝңжқҘзңӢ пјҢ EMжҖ»жҳҜдјҳдәҺеҸ‘иҫҫеёӮеңә гҖӮ еӣ жӯӨ пјҢ еҮ д№ҺжҜ«ж— дҫӢеӨ–ең° пјҢ з»қеӨ§еӨҡж•°жҠ•иө„иҖ…еңЁйў„жөӢеӨ§зұ»иө„дә§зҡ„й•ҝжңҹ收зӣҠж—¶е°Ҷж–°е…ҙеёӮеңәиӮЎзҘЁе’ҢеҖәеҲёеҪ’зұ»дёәеңЁеҗ„ең°еҢәе’Ңиө„дә§зұ»еҲ«дёӯзҡ„жҪңеңЁж”¶зӣҠжңҖй«ҳзҡ„иө„дә§зұ»еҲ« гҖӮ дҪҶжҳҜ пјҢ еҫҲжҳҫ然 пјҢ еҺҶеҸІж•°жҚ®е№¶жңӘиғҪиҜҒе®һж–°е…ҙеёӮеңәиӮЎзҘЁеңЁжҪңеңЁеўһй•ҝзҺҮиҫғй«ҳзҡ„еҒҮи®ҫдёӢ пјҢ е…¶иЎЁзҺ°е°ҶиғңдәҺеҸ‘иҫҫеёӮеңәзҡ„иӮЎзҘЁ гҖӮ жҲ‘и®Өдёәе…¶дёӯзҡ„еҺҹеӣ жңүеҮ дёӘпјҡ1пјүиҫғй«ҳзҡ„жҪңеңЁз»ҸжөҺеўһй•ҝзҺҮ并дёҚиғҪе§Ӣз»ҲзЎ®дҝқе®һйҷ…GDPзҡ„ејәеҠІеўһй•ҝпјӣ2пјүеҚідҪҝдәәеқҮе®һйҷ…GDPеўһй•ҝжҳҫзқҖ пјҢ иҝҷд№ҹ并дёҚиғҪдҝқиҜҒиҫғй«ҳзҡ„иӮЎзҘЁеёӮеңә收зӣҠпјӣ3пјүйҖ жҲҗ2пјүзҡ„еҺҹеӣ еҢ…жӢ¬пјҡз”ҹдә§еҠӣжҸҗй«ҳзҡ„收зӣҠиў«иҪ¬з§»з»ҷе‘ҳе·ҘиҖҢдёҚжҳҜиӮЎдёңгҖҒиӮЎжқғзҡ„й•ҝжңҹзЁҖйҮҠ пјҢ д»ҘеҸҠиө„жң¬й…ҚзҪ®дёҚеҪ“ пјҢ д»ҺиҖҢд»ҘиӮЎдёңеҲ©зӣҠзҡ„д»Јд»·дҝғиҝӣз»ҸжөҺеўһй•ҝпјӣ4пјүеӣ жӯӨ пјҢ е…үжңүвҖңEMвҖқиҝҷдёӘж ҮзӯҫдёҚиғҪдҝқиҜҒй•ҝжңҹз»“жһ„жҖ§зүӣеёӮ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- жқҺжҹҗ|е‘ҳе·Ҙиў«дёҫжҠҘдёҠзҸӯеҗғйҰ’еӨҙпјҢеҗ‘еҗҢдәӢзҙўиө”1дёҮе…ғзІҫзҘһжҚҹеӨұиҙ№пјҒжі•йҷўиҝҷж ·еҲӨвҖҰвҖҰ

- и§Ұзӣ®жғҠеҝғпјҒдә§зІ®иҝҮзЁӢжҜҸе№ҙжҲ–жҚҹеӨұдёҖдёӘеӣӣе·қзңҒзҡ„зІ®

- й«ҳй“Ғ|е…Ёзҗғ第дёҖжқЎзЈҒжӮ¬жө®й«ҳй“Ғпјҡ286е…¬йҮҢиҖ—иө„5849дәҝпјҢж—¶йҖҹи¶…505е…¬йҮҢжҜҸе°Ҹж—¶

- и®©вҖңж–°еҶ·жҲҳвҖқиҗҪз©ә вҖңеҗҺз–«жғ…ж—¶д»ЈвҖқдёӯ欧关系еҶҚеҮәеҸ‘

- жӯҰжұүдёӯеҝғеҢ»йҷўи”ЎиҺүдёӢиҜҫпјҢжҠ—жҲҳз–«жғ…дё“дёҡ科еӯҰеӨ§дәҺдёҖеҲҮ

- иҪҰзҘёиҝқй©ҫ|й©ҫиҪҰж—¶зңӢдәҶдёӢжүӢжңәпјҢйҖ жҲҗ2дёҮеӨҡе…ғжҚҹеӨұ

- дә”еӨ§йҒ“|дә”еӨ§йҒ“жҙҫеҮәжүҖзӨҫеҢәж°‘иӯҰйҳІз”өиҜҲе®Јдј её®еҠ©иҫ–еҢәзҫӨдј—йҒҝе…ҚжҚҹеӨұ

- зҫҺеӣҪж”ҝе®ўвҖңз”©й”…вҖқжҺЁиҙЈеҜјиҮҙз–«жғ…еӨ§зҲҶеҸ‘

- еӯЈе…Ҳз”ҹ|з”·еӯҗ10еҲҶй’ҹиў«зӣ—еҲ·9000е…ғ дёҖдёӘз”өиҜқжҢҪеӣһжҚҹеӨұ

- еҚ°еәҰеҶ з—…з–«жғ…еҚҮеҠҝеҮҢеҺүпјҢдё–з•Ңз–«жғ…е–„еҗҺзңӢеҚ°еәҰ