еӨ–иө„йҪҗе‘јеҠ д»“дёӯеӣҪпјҡAиӮЎзүӣеёӮжӯЈеңЁеҪўжҲҗ

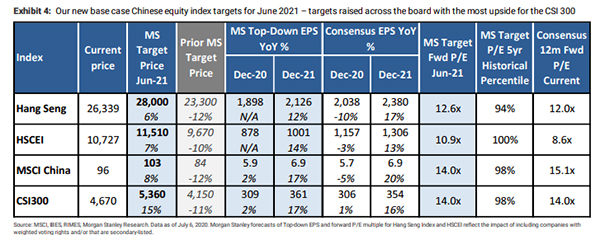

жҫҺж№ғж–°й—»йҮҮи®ҝдәәе‘ҳ еӯҷй“ӯи”ҡ2020-07-10 08:43 жқҘжәҗпјҡжҫҺж№ғж–°й—»еӨ§зӣҳиҝһз»ӯ8дёӘдәӨжҳ“ж—ҘдёҠж¶Ё пјҢ з«ҷзЁі3400зӮ№ пјҢ зүӣеёӮзҡ„ж°ӣеӣҙи¶ҠеҸ‘жө“еҺҡ гҖӮ еӨ–иө„д№ҹзә·зә·еҸ‘иЎЁи§ӮзӮ№ пјҢ зңӢеҘҪдёӯеӣҪиӮЎеёӮ пјҢ й«ҳе‘јеҠ д»“дёӯеӣҪ гҖӮж‘©ж №еЈ«дё№еҲ©зӯ–з•ҘеҲҶжһҗеёҲзҺӢж»ўпјҲLaura WangпјүдёҺJonathan GarnerеңЁ7жңҲ7ж—Ҙзҡ„жҠҘе‘ҠдёӯиЎЁзӨә пјҢ дјҙйҡҸзқҖжөҒеҠЁжҖ§жҸҗй«ҳе’ҢдәӨжҳ“йҮҸдёҚж–ӯдёҠеҚҮ пјҢ еҸ еҠ зӣ‘з®Ўе’Ңж”ҝзӯ–ж–№йқўзҡ„ж”ҜжҢҒ пјҢ AиӮЎзүӣеёӮжӯЈеңЁеҪўжҲҗ гҖӮ иҜҘжңәжһ„е°ҶжІӘж·ұ300жҢҮж•°зҡ„жңӘжқҘ12дёӘжңҲеўһй•ҝзӣ®ж Үи®ҫе®ҡдёә5360зӮ№ пјҢ дёҺ7жңҲ8ж—Ҙ收зӣҳзӮ№дҪҚ4774зӮ№зӣёжҜ” пјҢ зәҰжңү12%зҡ„дёҠеҚҮз©әй—ҙ гҖӮеҗҢж—¶ пјҢ иҜҘжңәжһ„еҜ№2020е№ҙе’Ң2021е№ҙдјҒдёҡзҡ„зӣҲеҲ©йў„жөӢд№ҹжҸҗеҚҮдәҶ1-3дёӘзҷҫеҲҶзӮ№ пјҢ 并预计жІӘж·ұ300е’ҢMSCIдёӯеӣҪзҡ„12дёӘжңҲиҝңжңҹеёӮзӣҲзҺҮдёә14еҖҚ гҖӮ ж‘©ж №еЈ«дё№еҲ©з»ҙжҢҒи¶…й…ҚдёӯеӣҪзҡ„и§ӮзӮ№ гҖӮ

вҖңйҡҸзқҖзӣҲеҲ©еүҚжҷҜе’ҢжөҒеҠЁжҖ§зҡ„ж”№е–„ пјҢ еҠ дёҠзӣ‘з®ЎгҖҒж”ҝзӯ–зҡ„ж”ҜжҢҒ пјҢ жҲҗдәӨйҮҸдёҚж–ӯдёҠеҚҮ пјҢ дёӯеӣҪиӮЎеёӮзүӣеёӮжӯЈеңЁеҪўжҲҗ гҖӮ вҖқж‘©ж №еЈ«дё№еҲ©зҡ„з ”жҠҘз§° пјҢ AиӮЎзҺ°еңЁжӯЈеҸ—еҲ°ж–°еҸ‘иЎҢеҹәйҮ‘еӢҹиө„е·ЁйҮҸиө„йҮ‘ пјҢ д»ҘеҸҠеҲёе•ҶејҖжҲ·ж•°жҚ®еҮәзҺ°еӨ§е№…еўһй•ҝзӯүдҝЎжҒҜзҡ„з§ҜжһҒеҪұе“Қ гҖӮ еҸҰеӨ– пјҢ зӣ‘з®Ўж”№йқ©е’ҢжҢҒз»ӯзҡ„еёӮеңәејҖж”ҫд№ҹеңЁжҺЁеҠЁеёӮеңәиө°ејә гҖӮж‘©ж №еЈ«дё№еҲ©и®Өдёә пјҢ зӣ®еүҚдёӯеӣҪиӮЎеёӮзҡ„зӣҲеҲ©еүҚжҷҜеҸҜйў„и§ҒжҖ§жӣҙй«ҳ пјҢ жӢҗзӮ№жӯЈеңЁеҪўжҲҗ гҖӮ иҜҘжңәжһ„иҝҳиЎЁзӨә пјҢ дёӯеӣҪеңЁеІёе’ҢзҰ»еІёиӮЎеёӮжӯЈеңЁеј•йўҶе…ЁзҗғиӮЎеёӮ пјҢ йў„и®ЎзӣҲеҲ©дҝ®жӯЈз»§з»ӯжҲҗVеһӢеӨҚиӢҸ гҖӮиҜҘжңәжһ„зҡ„дёӯеӣҪж¶Ҳиҙ№иҖ…жҙ»еҠЁZ-Scoreж•°жҚ®жҳҫзӨә пјҢ ж¶Ҳиҙ№иҮӘ4жңҲд»ҘжқҘжҢҒз»ӯдҝқжҢҒеӨҚиӢҸеҠҝеӨҙ пјҢ дёәдёӢеҚҠе№ҙзҡ„е…¬еҸёзӣҲеҲ©еўһй•ҝеҲӣйҖ дәҶжқЎд»¶ гҖӮ дёӯеӣҪPMIзҺҮе…ҲеҸҚеј№ пјҢ ж¶Ҳиҙ№еҸҜиғҪз•Ҙжңүж»һеҗҺ пјҢ дҪҶеӨҚиӢҸзҡ„и¶ӢеҠҝе·Із»ҸеҪўжҲҗ гҖӮж‘©ж №еЈ«дё№еҲ©йў„и®Ў пјҢ еҫ—зӣҠдәҺж”ҝзӯ–зҡ„е®ҪжқҫгҖҒжңҚеҠЎиЎҢдёҡзҡ„йҮҚж–°ејҖж”ҫе’Ңиў«еҺӢжҠ‘зҡ„йңҖжұӮзҡ„йҮҠж”ҫ пјҢ дёӯеӣҪж¶Ҳиҙ№е°ҶеңЁ2020е№ҙдёӢеҚҠе№ҙеҮәзҺ°жӢҗзӮ№ пјҢ еҲ°е№ҙеә•еўһйҖҹи§ҰеҸҠ8%еҸҠз–«жғ…зҲҶеҸ‘еүҚзҡ„ж°ҙе№іпјӣеңЁ2021е№ҙ пјҢ ж¶Ҳиҙ№йў„и®ЎиғҪеӨҹе®һзҺ°10.5%зҡ„ејәеҠІеўһй•ҝ гҖӮеҜ№дәҺеёӮеңәвҖңиҝҮзғӯвҖқзҡ„иҜҙжі• пјҢ ж‘©ж №еЈ«дё№еҲ©жҠҘе‘ҠжҢҮеҮә пјҢ еёӮеңәиҝҮзғӯжңүеҸҜиғҪеҜјиҮҙзӣ‘з®Ўж–№йқўзҡ„вҖңйҷҚжё©вҖқ пјҢ дҪҶжҳҜзӣ®еүҚжқҘи®І пјҢ еёӮеңәиҝңиҝңжІЎжңүиҫҫеҲ°иҝҮзғӯзҡ„зЁӢеәҰ гҖӮ иҜҘжңәжһ„зҡ„AиӮЎжғ…з»ӘжҢҮж•°жҳҫзӨә пјҢ 7жңҲ6ж—ҘеҮәзҺ°жғ…з»Әзҡ„еі°еҖјдёә65%пјӣиҖҢеңЁ2015е№ҙ пјҢ иҜҘжҢҮж•°жҺҘиҝ‘90% гҖӮ йҖҡеёёжғ…еҶөдёӢ пјҢ иҜҘжҢҮж•°и¶…еҮә75%жүҚз®—иҝҮзғӯ гҖӮеӣ жӯӨ пјҢ ж‘©ж №еЈ«дё№еҲ©и®Өдёә пјҢ зӣ®еүҚзҡ„AиӮЎеёӮеңәжғ…з»ӘжҳҜжӯЈеёёзҠ¶жҖҒ пјҢ дё”дёӨиһҚе·Із»ҸиҫғеҘҪзҡ„жҺ§еҲ¶ пјҢ дёҺ2015е№ҙзҡ„жғ…еҶөе®Ңе…ЁдёҚеҗҢ гҖӮ 2015е№ҙдёӨиһҚеҚ AиӮЎжөҒйҖҡиӮЎеёӮеҖјзҡ„жҜ”дҫӢиҫҫеҲ°10% пјҢ иҖҢеҪ“еүҚеҹәжң¬дҝқжҢҒеңЁ4%е·ҰеҸі гҖӮй«ҳзӣӣеҗҢж ·д№ҹжҢҒеўһжҢҒAиӮЎзҡ„и§ӮзӮ№ гҖӮеңЁ7жңҲ7ж—ҘеҸ‘еёғзҡ„з ”жҠҘдёӯ пјҢ иҜҘжңәжһ„жҢҮеҮә пјҢ еҶ…ең°з»ҸжөҺжӯЈе…ЁйқўжҒўеӨҚпјӣж”ҝзӯ–ж–№йқў пјҢ иҝҮеҺ»еҮ дёӘжңҲйҖҡиҝҮиҙ§еёҒе·Ҙе…·еҸҠдҝЎиҙ·ж”ҝзӯ– пјҢ еҲӣйҖ дәҶжңүеҲ©зҡ„йҮ‘иһҚзҺҜеўғ пјҢ дјҒдёҡзӣҲеҲ©жңүж”№е–„и¶ӢеҠҝпјӣеҗҢж—¶ пјҢ дј°еҖјж–№йқў пјҢ дёҺе…ЁзҗғзӣёжҜ” пјҢ AиӮЎд»ҚеӨ„дәҺиҫғдҪҺзҡ„дј°еҖјпјӣж•ЈжҲ·еҸӮдёҺзҺҮзҡ„дёҠеҚҮ пјҢ иў«е№ҝжіӣи®ӨдёәжҳҜиӮЎеёӮдёҠж¶Ёзҡ„е…ій”®жҺЁеҠЁеҠӣ пјҢ иҝ‘жңҹжҲҗдәӨйҖҹеәҰгҖҒж–°ејҖжҲ·е’ҢдҝқиҜҒйҮ‘иһҚиө„дҪҷйўқзҡ„еӣһеҚҮйғҪиҜҒжҳҺдәҶиҝҷдёҖзӮ№ гҖӮйүҙдәҺжӯӨ пјҢ й«ҳзӣӣе°ҶжІӘж·ұ300зҡ„12дёӘжңҲзӣ®ж Үд»·д»Һ4100зӮ№жҸҗеҚҮиҮі4600зӮ№пјҲеҜ№еә”13еҖҚдј°еҖјпјүпјӣе°Ҷ3дёӘжңҲзӣ®ж Үд»·жҸҗеҚҮиҮі5370зӮ№пјҲеҜ№еә”16.6еҖҚдј°еҖјпјү гҖӮ еҗҢж—¶ пјҢ иҜҘжңәжһ„иҝҳе°ҶжІӘж·ұ300зҡ„жҜҸиӮЎж”¶зӣҠпјҲEPSпјүеўһй•ҝйў„жңҹ пјҢ еҲҶеҲ«е°Ҷ2020е№ҙе’Ң2021е№ҙзҡ„EPSйў„жңҹд»Һ-5%е’Ң18%и°ғж•ҙиҮі5%е’Ң14% гҖӮвҖңеңЁжңӘжқҘ1-3дёӘжңҲ пјҢ AиӮЎеҸҜиғҪдјҡеңЁжөҒеҠЁжҖ§жҺЁеҠЁдёӢиҝӣдёҖжӯҘдёҠж¶Ё пјҢ жҲ‘们и®Өдёәеә”иҜҘдҝқжҢҒеҸӮдёҺ пјҢ дҪҶд№ҹиҰҒдҝқжҢҒиӯҰжғ• гҖӮ вҖқй«ҳзӣӣжҢҮеҮә пјҢ иӮЎеёӮдёҠж¶ЁжҺ©зӣ–дәҶжҢҮж•°иғҢеҗҺзҡ„жҳҫи‘—е·®ејӮ пјҢ жҹҗдәӣж—©жңҹе‘ЁжңҹиӮЎдҫӢеҰӮеҲёе•Ҷ пјҢ д»ҘеҸҠдё»йўҳиӮЎеҰӮ科жҠҖгҖҒеҢ»з–—дҝқеҒҘзҡ„иЎЁзҺ°жҳҺжҳҫдјҳдәҺеӨ§зӣҳ гҖӮ дёәдәҶиҝӣдёҖжӯҘй”Ғе®ҡжҪңеңЁж”¶зӣҠ пјҢ иҰҒеҜ»жүҫйӮЈдәӣйҖҡеёёеңЁзүӣеёӮдёӯжңҹиЎЁзҺ°зӘҒеҮәзҡ„жқҝеқ—еҰӮеҲёе•ҶгҖҒжҲҝең°дә§гҖҒжұҪиҪҰзӯү гҖӮиҝҳжңүе…¶д»–еӨ–иө„жңәжһ„д№ҹз»ҷеҮәдәҶжӯЈйқўи§ӮзӮ№ гҖӮжҷҜйЎәдәҡеӨӘеҢәпјҲж—Ҙжң¬йҷӨеӨ–пјүе…ЁзҗғеёӮеңәзӯ–з•ҘеёҲиөөиҖҖеәӯи®Өдёә пјҢ д»ҺжҲҝең°дә§й”Җе”®гҖҒз…ӨзӮӯдҪҝз”Ёе’ҢдәӨйҖҡзі»з»ҹиҙҹиҚ·жғ…еҶөзӯүж—Ҙеёёз”ҹжҙ»жҢҮж ҮжқҘзңӢ пјҢ дёҺ2019е№ҙеә•зҡ„ж°ҙе№ізӣёжҜ” пјҢ дёӯеӣҪзҡ„з»ҸжөҺжҙ»еҠЁжӯЈеңЁе…ЁйқўжҲ–жҺҘиҝ‘е…ЁйқўжӯЈеёёеҢ– гҖӮ дёҺе…¶д»–еӣҪ家зӣёжҜ” пјҢ дёӯеӣҪзҡ„з»ҸжөҺеӨҚиӢҸд»ҘеҸҠз–«жғ…йҳІжҺ§еқҮжӯЈеӨ„дәҺжӣҙдёәжҲҗзҶҹзҡ„йҳ¶ж®ө гҖӮ 然иҖҢ пјҢ еңЁеІёиӮЎзҘЁеёӮеңәзҡ„еёӮзӣҲзҺҮзӣёеҜ№дәҺж ҮеҮҶжҷ®е°”500жҢҮж•°д»ҚдҪҺзәҰ40% гҖӮд»–и®Өдёә пјҢ й•ҝиҝңжқҘзңӢ пјҢ зӣёеҜ№дәҺе®Ҫжқҫиҙ§еёҒж”ҝзӯ–жүҖйҖ жҲҗзҡ„еәһеӨ§дҪҶдјҡйҖҗжёҗеҮҸе°‘зҡ„еӣһжҠҘ пјҢ з»ҸжөҺеҹәзЎҖеӣ зҙ ж”№е–„е°ҶжңҖз»Ҳж”ҜжҢҒйЈҺйҷ©иө„дә§зҡ„иЎЁзҺ° гҖӮ е…ій”®йЈҺйҷ©д»Қ然еӯҳеңЁ пјҢ дҫӢеҰӮзҫҺеӣҪе’Ңе…¶д»–ж–°е…ҙеёӮеңәеӣҪ家зҡ„ж–°еҶ иӮәзӮҺз–«жғ…еҮәзҺ°еҸҚеј№ пјҢ иҝҷе°ҶеүҠејұеҜ№дёӯеӣҪе•Ҷе“Ғзҡ„йңҖжұӮпјӣд»ҘеҸҠең°зјҳж”ҝжІ»йЈҺйҷ© гҖӮ вҖңеҗҢж—¶ пјҢ жҲ‘и®ӨдёәжҠ•иө„иҖ…е°ҶдјҡжҠҠз„ҰзӮ№йҮҚж–°иҪ¬еҗ‘еҹәжң¬йқўпјҡз»ҸжөҺеҹәзЎҖеӣ зҙ гҖӮ вҖқз‘һ银иҙўеҜҢз®ЎзҗҶжҠ•иө„жҖ»зӣ‘еҠһе…¬е®Өи®Өдёә пјҢ дёӯеӣҪеўғеҶ…иӮЎеёӮзӣҙжҺҘеҸ—зӣҠдәҺеҶ…ең°з»ҸжөҺеӨҚиӢҸ пјҢ еўғеҶ…еёӮеңәзӣёиҫғдәҺеўғеӨ–д№ҹиғҪдҪ“зҺ°иҫғејәзҡ„йҹ§жҖ§ гҖӮ дёӯеӣҪиӮЎеёӮеңЁжңӘжқҘ3иҮі6дёӘжңҲиҝҳжңүдҪҺеҸҢдҪҚж•°зҡ„жҪңеңЁдёҠж¶Ёз©әй—ҙ пјҢ е……иЈ•зҡ„жөҒеҠЁжҖ§гҖҒжҢҒз»ӯе®Ҫжқҫзҡ„иҙ§еёҒж”ҝзӯ– пјҢ еҠ дёҠиҙўж”ҝж”ҝзӯ–еҲәжҝҖ пјҢ йғҪе°Ҷж”ҜжҢҒеҪ“еүҚзҡ„дј°еҖј гҖӮ然иҖҢ пјҢ дёӯеӣҪиӮЎеёӮиҰҒиҝӣдёҖжӯҘдёҠж¶ЁйңҖиҰҒзӣҲеҲ©еўһй•ҝ пјҢ иҖҢйқһеҖҡйқ дј°еҖјйў„жңҹи°ғж•ҙеҺ»жӢүеҠЁ гҖӮ з‘һ银预жңҹжҳҺе№ҙзӣҲеҲ©еўһйҖҹдёәдҪҺиҮідёӯеҸҢдҪҚж•°еўһй•ҝ гҖӮ жӯӨеӨ– пјҢ еңЁдәҢеӯЈеәҰиҙўжҠҘеӯЈжңҹй—ҙ пјҢ дёҠеёӮе…¬еҸёз»ҷдәҲзҡ„дёӯжңҹзӣҲеҲ©еұ•жңӣеҸҜиғҪжҲҗдёәеҸҰдёҖдёӘеӮ¬еҢ–еӣ зҙ пјҢ з®ЎзҗҶеұӮжңүжңӣжҸҗдҫӣжӣҙеӨҡжңүе…ідёүеӯЈеәҰйңҖжұӮеӨҚиӢҸзҡ„дҫқжҚ® пјҢ еҠ ејәеёӮеңәеҜ№дёӢеҚҠе№ҙеҸҠжҳҺе№ҙзӣҲеҲ©еҠ йҖҹеўһй•ҝзҡ„дҝЎеҝғ гҖӮиҙЈд»»зј–иҫ‘пјҡзҺӢжқ°

жҺЁиҚҗйҳ…иҜ»

- жө·еҚ—дёҠеҚҠе№ҙе®һйҷ…дҪҝз”ЁеӨ–иө„еҗҢжҜ”жҺҘиҝ‘зҝ»з•Ә

- ж–°еҹәе»ә|зңӢеҘҪж–°еҹәе»әпјҢеӨ–иө„е…Ҙеңәеҝҷ

- зҫҺеӘ’:еӨ–иө„жөҒе…ҘеҲӣи®°еҪ•,дёӯеӣҪеёӮеңәжҲҗжҠ•иө„иҖ…йҒҝйЈҺжёҜ

- еә”иҜҘжһңж–ӯйҖўй«ҳеҮҸд»“зҰ»еңә

- еӨ–иө„银иЎҢиҝӣе…ҘдёӯеӣҪдәҢеҚҒе№ҙдәҶпјҢдёәд»Җд№ҲеҸ‘еұ•дёҚиө·жқҘпјҹ

- иҙҫеҶҖиұ«пҪһеӨ–иө„иҝӣжқҘи¶…еҸ‘дәәж°‘еёҒеӨ–иө„иө°дәҶеҰӮдҪ•еӨ„зҗҶ

- иө„йҮ‘жұ |еӨ–иө„еҮҶе…ҘеҶҚ

- еӨ–иө„ж’ӨеҮәдёӯеӣҪ йғЁеҲҶеӨ–дјҒзЎ®е®ҡиҪ¬еҗ‘жҠ•иө„еҚ°е°ј

- зЁіеӨ–иҙё|е•ҶеҠЎйғЁпјҡжӯЈжҠ“зҙ§з ”究еҲ¶е®ҡзЁіеӨ–иҙёеӨ–иө„ж–°дёҫжҺӘ

- зЁіеӨ–иө„|еҗ„ең°дёҫжҺӘйў‘еҮәеҠ з ҒвҖңзЁіеӨ–иө„вҖқ йҮҚеӨ§йЎ№зӣ®еә“з«һзӣёеҮәзӮү