投资时报|借商誉减值计提“财务大洗澡”?巨亏7.56亿新华都收年报问询函

2019年 , 新华都实现营业收入60.06亿元 , 同比下降12.33% , 实现归属于上市公司股东的净利润-7.56亿元 , 同比下降高达4519.09%;经营活动产生的现金流量净额为-1.47亿元 , 同比下降117.64%

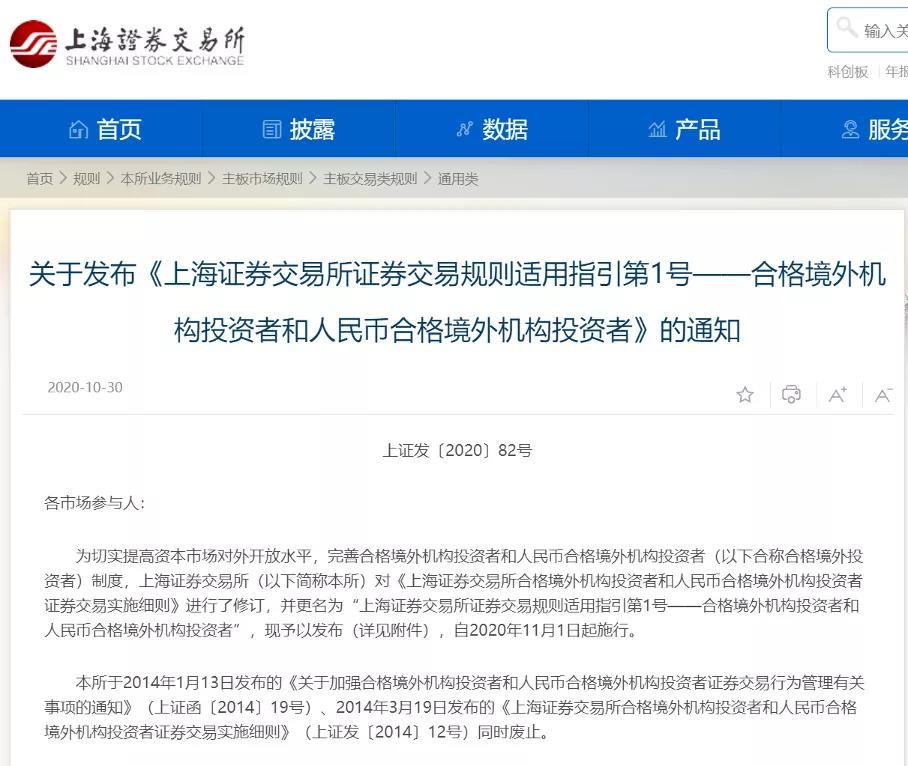

本文插图

《投资时报》研究员 余飞

以大卖场、综合商超连锁经营为主业的一家上市公司 , 它的业绩曲线应该是怎样的?可能大多数投资者会认为 , 这种消费导向的公司业绩会表现比较平滑 。 但是 , 新华都购物广场股份有限公司(下称新华都 , 002264.SZ)却有些不同寻常 , 年度亏损和盈利交替进行 , 业绩如做过山车一般 。

《投资时报》研究员翻阅新华都历年业绩情况注意到 , 该公司这种盈利、亏损隔年往复的现象从2012年开始持续至今 , 已有8年时间 。 且时至2019年 , 该公司更是爆出上市以来最大亏损 。

新华都2019年报显示 , 报告期内该公司实现营业收入60.06亿元 , 同比下降12.33%;实现归属于上市公司股东的净利润-7.56亿元 , 同比下降高达4519.09%;经营活动产生的现金流量净额为-1.47亿元 , 同比下降117.64% 。

年报显示 , 亏损的一大部分是由于商誉减值所致 。 报告期内 , 新华都针对在2015年底收购的一项资产进行商誉计提减值4.61亿元 。

这种由商誉减值造成的巨额亏损 , 是监管机构的重点关注情况 。 6月29日 , 深交所中小板公司管理部向新华都下发年报问询函 , 要求该公司说明业绩下滑的具体原因及合理性 , 并结合资产减值迹象说明前期减值准备计提是否充分 , 以及是否存在“利用商誉减值调节利润的情形” 。

关店成潮 , 经营状态堪忧

2008年登陆深交所的新华都 , 以百货商场起家 , 其曾经也是资本市场的“网红” , 实际控制人正是资本市场的知名人士陈发树 , 不过后者入主的紫金矿业、云南白药等似乎名气更大 。

不过新华都的业绩表现值得关注 。 《投资时报》研究员注意到 , 从2012年起 , 新华都在营业收入并无太大波动的前提下 , 陷入了一年盈利、一年亏损的“怪圈” 。 而且 , 往往净利润亏损的规模超过盈利 。

新华都2012年至2019年归母净利润情况

本文插图

数据来源:同花顺iFinD

而且近三年来 , 这种趋势越发明显 。 2017年至2019年 , 新华都分别实现营业总收入69.73亿元、68.5亿元和60.06亿元 , 但这三年的净利润却分别为-5244.34万元、1711.49万元和-7.56亿元 。

在主营业务方面 , 新华都在2019年报中称主业是互联网营销和超市百货业务 , 但其实该公司业务还是以超市、百货为主 , 互联网营销只占营业收入的18.7% 。

在超市百货门店运营方面 , 新华都目前节节退败 。 年报显示 , 该公司2019年全年无新增门店 , 关闭或处置租赁合同到期的门店6家、长期亏损且经过调整后仍扭亏无望的门店50家 , 共56家;调整门店1家 。 截至2019年末 , 新华都的门店总数缩至87家 。

从年报所披露的各门店的店效信息来看 , 去年其所有地区的门店利润同比都在下滑 。 即使在新华都的“大本营”福建省内 , 各门店利润同比也均有不同幅度下降 。 而相比之下 , 省外地区利润同比下滑更大 , 降幅达179.71% 。

新华都在年报中披露的经营表现引起深交所关注 。 对此 , 问询函要求上市公司说明公司业绩下滑的具体原因及合理性 , 并结合净利润大幅度下降情况说明“公司生产经营环境是否发生重大变化 , 持续经营能力是否存在重大不确定性” 。

同时 , 问询函还要求新华都说明各个季度营业收入的波动情况与净利润及经营活动产生的现金流量净额显著不同的原因及合理性 , 以及是否存在跨期结转成本或计提费用等情形 。

推荐阅读

- 环球时报-环球网|哈萨克斯坦新冠肺炎确诊病例累计已达47171例,总统警告不得无故提高药品价格

- 欧洲时报|奥地利AMS将扩招500人

- 证券CEO|买高价股好还是低价股好?作为投资者你怎么看,现阶段A股3000点

- 借款人|红星资本局|微贷网被立案背后:抛出资管协议,投资人曾在止损与安全之间纠结

- 卖烤鸭不如搞投资赚钱,全聚德坦言产品陈旧、创新不足

- 环球时报|社评:美国度过了最黯淡之一的国庆日

- 澎湃新闻|浙江卫视总编室原主任陶燕获刑5年:投资电视剧受贿四百余万

- 环球时报|日本九州强降雨引发严重次生灾害 已致7死4失踪

- 环球时报|美国西雅图一男子驾车冲撞示威人群,致一死一重伤

- |中迪投资“易主”:关联方涉百亿信托逾期事件陷资金链断裂传闻,曾参股P2P隆隆网