北京商报|最高募资244.9亿港元,与美股溢价不大,网易二次上市读秒

全文共2149字 , 阅读大约需要5分钟

自从确认二次上市后 , 网易一系列准备工作快进 。 6月2日 , 根据网易向香港交易所提交的招股书 , 网易将新发行超1.71亿股 , 发售价上限为每股126港元 , 最高募资244.9亿港元 。 网易拟将募集资金集中用于全球化战略及机遇、提升创新内容和技术 。

1997年成立的网易 , 是同时期成立的三大门户之一 , 也是唯一市值依然坚挺的一家 , 但相较后来者阿里和腾讯 , 却不在同一段位 。 在美国政府施压、中概股信任危机等多重因素下 , 网易或许只是2020年互联网企业二次上市的引子 , 但并不保证业绩能顺风顺水 , 慢热的网易除了游戏可做支撑之外 , 仍然缺少可以串联起非游戏业务的中枢 。

本文插图

(图片来源:网易官网)

01

从纽约到香港

1997年6月 , 丁磊开始创业生涯 , 成立网易 , 并在3年后带领这家公司在美国纳斯达克上市 。 2020年5月末6月初 , 依然是丁磊 , 与这家老牌互联网企业开始二次上市倒计时 。

根据招股书内容 , 网易最高发售价每股126港元 , 最多募资244.9亿港元 。 以一美国存托股代表25股普通股计算 , 网易港股的发售价与6月1日美股收盘时的397.6美元相差不大 。

按照招股书披露的时间 , 网易将在6月11日上午9点正式于香港交易所交易 。 北京商报采访人员通过多个消息源打探获悉 , 目前网易敲锣仪式的具体日程和仪式还没有确定 。

【北京商报|最高募资244.9亿港元,与美股溢价不大,网易二次上市读秒】可以确认的是 , 网易拟将募集资金的45%用于全球化战略及机遇 , 继续通过丰富海外市场(如日本、美国)的在线游戏内容并增强网易的全球研发及游戏设计能力改善网易在全球的影响力 , 继续通过投资于国际游戏开发商、IP及内容所有者以及与其合作以探索全球的机遇 , 致力在海外市场发展网易的智能学习及其他创新业务;拟将募集资金的45% , 用于丰富及提升网易的创新内容 , 并增强网易的创新技术;将10%的资金用于一般企业用途 。

这三个方向与网易创始人、CEO丁磊在股东信中提到的四大发力点吻合 , 截至北京商报采访人员发稿 , 网易相关人士对未来在云计算、大数据等赛道的具体投入比例未予回应 。 而这些新基建前沿领域是头部互联网押宝未来、大力投入的方向 。

02

慢热派快进

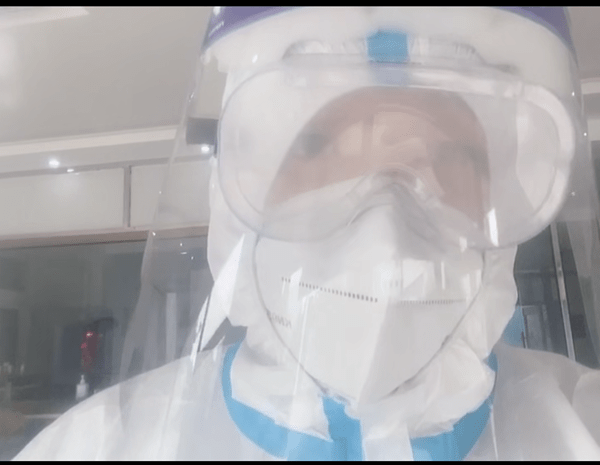

本文插图

(图片来源:视觉中国)

与同时期成立的新浪、搜狐相比 , 不论是市值、营收还是知名度 , 网易都更优秀 。

艾媒咨询CEO张毅认为 , “一方面在于网易的创始人控制权比较稳定 , 另一方面网易在PC和移动互联网时代 , 都抓住了游戏 , 游戏能提升营收、利润 , 但新浪、搜狐的支柱依然是广告” 。

尴尬的是 , 网易和阿里、腾讯差距明显 , 市值也落后新生代企业美团、京东、拼多多 。

大多数业内人士认为 , 网易的佛系是阻挡它突进的原因 , 对产品、风口的把握似乎都慢一拍 。 谈及外界对网易发展速度的质疑 , 丁磊直言 , 网易从来不怕慢 , 不急着融资 , 不赶着赚钱 , 坚持精品战略 。

不过 , 慢性子的网易在这次二次上市的进程中 , 却成了2020年的第一名 。

数月来 , 有关百度、京东、网易、携程二次上市的传闻尘嚣甚上 , 网易是第一家官宣的企业 , 如按流程进行 , 网易也将是2020年首个赴港二次上市的互联网企业 。 “这主要还是因为美国政府对中概股的打压” , 张毅分析 。

一般而言 , 企业进行二次上市的目的包括募资、对冲融资渠道风险和象征意义等 。

在比达分析师李锦清看来 , “论股价和市值 , 网易在美国资本市场并没有被低估 , 二次上市更多是为了对冲风险 , 加上阿里和腾讯在港股已经被认可 , 这次网易的进程自然也会顺利很多 。 对于京东、百度、携程这类有二次上市意愿的公司 , 网易是个很好的参考” 。

推荐阅读

- 北京商报|最高募资244.9亿港元 网易二次上市读秒

- 每日经济新闻|北京市拟规定:诋毁、污蔑中医药将被依法追究责任

- 科创板|新京报《科创北京》获中国资本市场新闻报道优秀作品奖

- 富途证券|网易触达历史新高406.6美元,已超过回港二次上市招股最高价

- 长江商报|博瑞传播学校业务贡献近半利润 拟并购生学教育60%股份延伸产业链

- 成都商报红星新闻|成都修订新经济梯度培育企业认定办法:增加未上市要求,申报条件也有变化

- 创业板指数|创业板指数发布十周年 市值规模为基值10倍

- 京房字|北京180套共有产权房下周选房 主城区29000元/平

- 爱乐达|减持!爱乐达:公司三位股东减持约9.28万股股份

- 行情|茅台魔咒再现,消费跌,科技兴,炒股不如摆摊

![[辅助训练]分清主次,辅助训练只能是辅助!](http://ttbs.guangsuss.com/image/a9e56a600a9c6f896d0b8d5345ff816b)

![[走私]警方突袭走私仓库,发现10架共轴旋翼直升机,居然是纯手工打造](http://img88.010lm.com/img.php?https://image.uc.cn/s/wemedia/s/2020/c8ccb32baca45ed2b7fdedb939dbab14.jpg)