科创板进入开板倒计时,详解6家潜在“科创板第一股”

----科创板进入开板倒计时 , 详解6家潜在“科创板第一股”//----[ http://www.caoding.cn]

图片来源:视觉中国

科创板开板正在进入倒计时 。

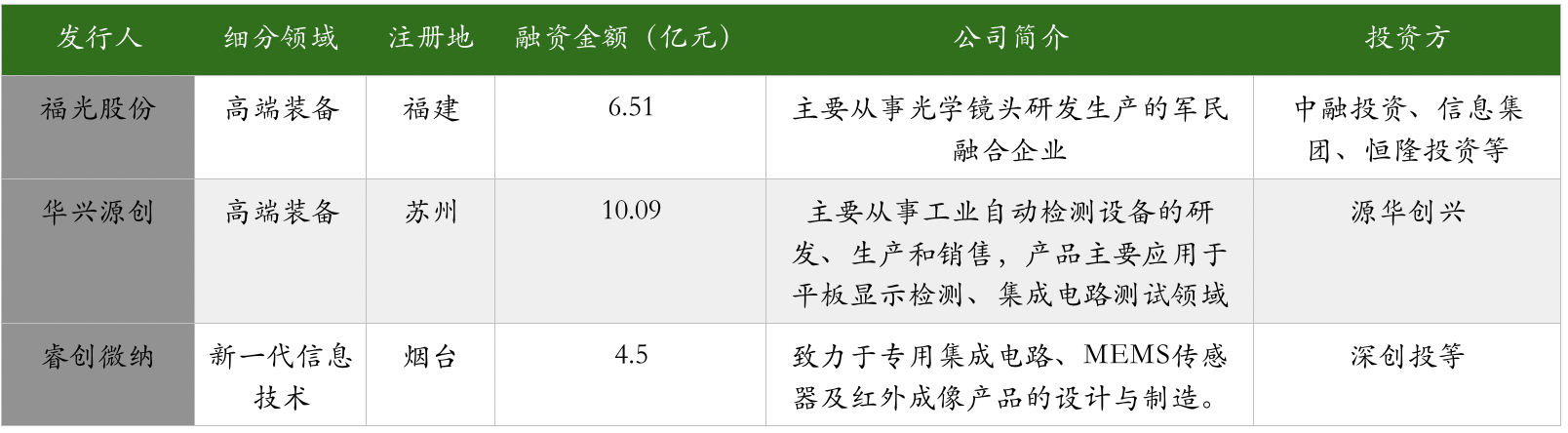

5月30日晚间 , 科创板第二批上会企业出炉 。 根据上海证券交易所(下称“上交所”)最新公告 , 上交所科创板股票上市委将在6月11日下午召开2019年第二次审议会议 , 审议福光股份、华兴源创、睿创微纳三家企业的首发申请 。

从行业领域来看 , 睿创微纳属于新一代信息技术 , 福光股份和华兴源创均属于高端装备领域 。

几天前 , 上交所刚刚发布科创板上市委2019年第1次审议会议公告 , 将于6月5日召开第1次审议会议 , 审议微芯生物、安集科技、天准科技3家企业发行上市申请 , 这三家公司分别属于生物医药、半导体、高端装备 。

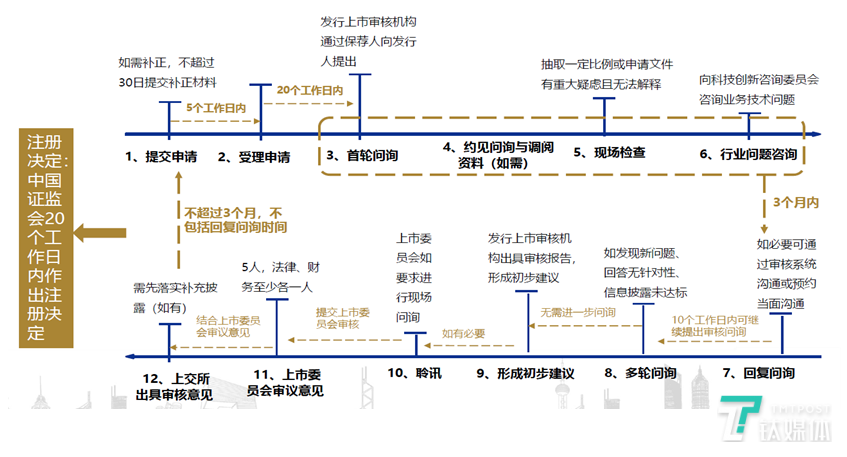

根据制度安排 , 科创板的发行上市审核要经过受理、审核问询、上市委审议、证监会注册、发行上市等五个环节 。

在上市委审议阶段 , 按照规定 , 上交所将结合上市委审议意见 , 出具同意发行上市或者做出终止发行上市的决定 。 上交所如做出同意发行上市决定 , 将按程序报送证监会履行发行注册程序;做出不同意发行上市决定的 , 将按规定终止发行上市审核程序 。

至此 , 排队上会的6家“幸运儿”距离注册及发行上市已然不远 。

首批企业关键词:抗癌新药、半导体

----科创板进入开板倒计时 , 详解6家潜在“科创板第一股”//----[ http://www.caoding.cn]

首批上会企业

微芯生物

3月27日 , 微芯生物获科创板受理 , 保荐券商为安信证券 。 微芯生物成立于2001年 , 注册资本为3.6亿元 。 微芯生物的主要产品是自主研究发现与开发的新分子实体且作用机制新颖的原创新药 , 包括肿瘤、代谢疾病和免疫性疾病三大治疗领域 。

微芯生物此次预计融资8.04亿元 , 拟投向创新药研发中心和区域总部项目、创新药生产基地项目、营销网络建设项目、创新药研发项目等 。

从经营情况来看 , 2016年-2018年 , 微芯生物实现营业收入8536.44万元、1.1亿元、1.47亿元 , 归母净利润分别为539.92万元、2590.54万元、3127.62万元 。 规模不大 , 但增长率较高 。

目前 , 微芯生物旗下产品包括已经正式上市销售的新药西达本胺、创新药西格列他纳等 。 西达本胺是全球首个亚型选择性组蛋白去乙酰化酶抑制剂和全球首个获批治疗外周T细胞淋巴瘤的口服药物 。

西达本胺也是目前微芯生物的“利润奶牛” , 2016—2018年三年内 , 西达本胺片的产品销售收入和西达本胺境外专利授权许可收入的合计分别为8529.96万元、11028.87万元和14651.14万元 , 分别占微芯生物同期营业收入的99.92%、99.81%和99.20% 。

这意味着 , 微芯生物过于依赖单一产品 , 存在经营风险 。

安集微电子

3月29日 , 安集科技获科创板受理 , 保荐券商为申万宏源 。 安集科技成立于2006年 , 注册资本为3983.13万元 。 公司主营业务为关键半导体材料的研发和产业化 , 产品包括不同系列的化学机械抛光液和光刻胶去除剂 , 主要应用于集成电路制造和先进封装领域 。

从经营情况来看 , 招股书显示 , 安集科技2016年-2018年的营业收入分别为1.97亿元、2.32亿元、2.48亿元 , 归母净利润分别为3709.85万元、3973.91万元、4496.24万元 。

招股书提到 , 在安集微电子出现以前 , 化学机械抛光液和光刻胶去除剂曾长期被美国和日本企业垄断 。 其中 , Cabot Microelectronics曾一度垄断了化学机械抛光液全球市场80%的份额 。 而光刻胶去除剂 , 则被美国Versum和日本Fujimi等把持 。

招股书表示 , 安集微电子的出现 , 打破了半导体关键技术被美国和日本企业长期垄断的局面 。 目前为止 , 安集微电子已获得中芯国际、台积电、长江存储、华润微电子和华虹宏力等企业订单 。

天准科技

4月2日 , 天准科技获科创板受理 , 保荐券商为海通证券 。 公司成立于2009年 , 2015年8月挂牌新三板 , 并于2018年1月摘牌 。 天准科技主营产品为工业视觉设备 , 包括精密测量仪器、智能检测装备、智能制造系统和无人物流车 。

产品的下游行业主要为消费电子行业、汽车、物流等领域 。 苹果公司及其供应商(含德赛电池、欣旺达等)为公司第一大客户 , 收入占比高达76% 。

从经营情况来看 , 天准科技2016年-2018年营业收入分别为1.81亿元、3.19亿元、5.08亿元;归母净利润分别为3163.59万元、5158.07万元、9447.33万元 。

第二批企业关键词:芯片独角兽、OLED 柔性屏

----科创板进入开板倒计时 , 详解6家潜在“科创板第一股”//----[ http://www.caoding.cn]

第二批上会企业

福光股份

3月28日 , 福光股份获科创板受理 , 保荐券商为兴业证券 。

招股书显示 , 福光股份专业从事光学镜头研发生产 , 是国内光学镜头行业龙头企业 , 产品涉及军用和民用等多个领域 , 客户包括中国科学院及各大军工集团下属科研院所 , 以及华为、海康威视、大华股份等知名企业 。

作为光学镜头企业 , 福光股份最大的看点在于军民融合 。 目前 , 公司产品分为定制产品和非定制产品 。 定制产品主要为军品 , 包括军用特种光学镜头及光电系统 , 目前广泛应用在神舟系列、无人机等重大国防任务和尖端武器装备 , 核心客户涵盖中科院及各大军工集团下属科研院所、企业 。

非定制产品包括民用安防镜头、车载镜头、红外镜头、物联网镜头、AI镜头等 , 是华为、安讯士、博世、霍尼韦尔、海康威视、大华股份等企业的主要镜头提供商 。

业绩表现上 , 2016年至2018年 , 福光股份的营业收入分别为4.69亿元、5.8亿元、5.52亿元 , 归属母公司净利润分别为7199万元、9126万元、9139万元;主营业务毛利率分别为33.4%、34%、34.3% 。

----科创板进入开板倒计时 , 详解6家潜在“科创板第一股”//----[ http://www.caoding.cn]

华兴源创

3月27日 , 华兴源创获科创板受理 , 保荐券商为华泰联合证券 。 公司主要从事平板显示及集成电路的检测设备研发、生产和销售 , 产品应用于LCD与OLED 平板显示检测、集成电路测试、汽车电子等行业 。

市场对华兴源创的主要关注 , 包括越南三星、APPLE、LG集团、泰科集团、京东方集团等明星客户 。 此外华兴源创的收入较为集中 。 据招股书 , 2016年至2018年 , 公司对前五大客户的销售收入占营收比例分别为78.99%、88.06%、61.57% 。

值得注意的是 , 华兴源创在信号和图像算法领域具有多项自主研发的核心技术成果 , 与近期股市大热的柔性屏OLED也有紧密关系 。

招股说明书中写道 , 公司经过多年积累 , 形成了较强的研发能力 , 在柔性OLED的Mura补偿技术、柔性OLED的显示与触控检测技术、柔性OLED的机器视觉检测技术、移动终端平板显示屏的移栽平台、移动终端电池管理系统芯片测试技术、超大规模数模混合芯片测试平台等技术方面处于国际领先地位 。

此外 , 华兴源创近三年业绩波动明显 。 根据招股说明书 , 华兴源创在2016年实现营业收入5.16亿元 , 归属母公司所有者的扣非净利润1.72亿元 , 2017年实现营业收入13.70亿元 , 扣非净利润2.96亿元 , 同比分别增长165.50%和72.33% , 涨幅惊人 。

不过 , 2018年公司的营业收入和扣非净利润分别为10.05亿元和2.37亿元 , 同比变动幅度分别为-26.63%和-19.93% 。

睿创微纳

3月22日 , 睿创微纳获科创板受理 , 保荐券商为中信证券 。 睿创微纳的业务产品同样涉及军用和民用领域 。 目前 , 睿创微纳主要产品包括非制冷红外热成像MEMS芯片、红外热成像探测器、红外热成像机芯、红外热像仪及光电系统 。

在军用领域 , 产品主要应用于夜视观瞄、精确制导、光电载荷以及军用车辆辅助驾驶系统等 。 在民用领域 , 产品主要应用于安防监控、户外运动、医疗检测设备以及物联网等诸多领域 。

从招股说明书披露的业绩数据来看 , 睿创微纳在近三年内的营收及盈利增速颇高 。

2016年至2018 年 , 公司实现营业收入分别为6025.06万元、1.56亿元和3.84亿元 , 2017及2018年较上一年度分别同比增长158.46%及146.66% 。 三年分别实现净利润972.15万元、6435.17万元和1.25亿元 , 2017年及2018年较上一年度同比增长561.95%及94.51% 。

开板进入倒计时

以上6家企业即将进入上市委员会审议阶段 , 这意味着 , 他们距离科创板第一股仅仅“一步之遥” 。

上市委的主要职责在于审议——对上交所所发行上市审核机构出具的审核报告及发行上市申请文件进行审议 , 就审核报告的内容和发行上市审核机构提出的初步审核意见充分讨论后进行合议 , 按照少数服从多数的原则 , 形成同意或不同意发行上市的审议意见 。

而根据此前科创板上市审核规则 , 在上市委员会审议意见给出后 , 下一步将是上交所出具审核意见 , 其后证监会履行发行注册程序 。

“从法定时间推算 , 5月27日发出上市委通知 , 6月底开板在理论上已不可能 。 科创板上市开板已必然是7月份的事 。 十年前创业板首批集体挂牌是28家 , 预计科创板首批差不多也在30家左右 。 ”资深保荐代表人王骥跃表示 。

----科创板进入开板倒计时 , 详解6家潜在“科创板第一股”//----[ http://www.caoding.cn]

来源:申万宏源研究所

尽管“科创板第一股”势必备受市场瞩目 , 但在王骥跃看来 , 在科创板注册制审核体系下 , 上会不再是决定企业上市生死的唯一时点 , 后续发行询价环节更重要 。

“让市场挑选上市公司而非由审核挑选上市公司的重大转变 , 将从科创板开始 。 过会率这个核准制下特别关心的数据 , 在注册制下将被渐渐淡化 。 ”他说 。

(本文首发钛媒体 , 作者/蔡鹏程)

更多精彩内容 , 关注钛媒体微信号(ID:taimeiti) , 或者下载钛媒体App

推荐阅读

- 将获上海外服借壳,强生控股霸气7连板收上交所问询函丨热公司

- 又被机构抢先了!这个板块已有20多只个股股价翻倍

- “吃鸡”5款新型飞行器被曝光,2款像“滑板”,1款来自海底世界!

- 【独家】自小米入股后灵动微进入D+轮融资

- 国产EDA迎来了最好的发展机遇,补全短板,就能和国外产品PK了

- 进入2000多家便利店 周黑鸭加快布局全渠道

- 职场上老板给你这四个信号,离辞退你就不远了,切记

- 新华网发改委:聚焦五大建设任务尽快补齐疫情暴露的短板

- 新华网手足口病进入高发期 专家建议重视疫苗接种

- 高原迫击炮班配备三代猛士,机动不再只靠铁脚板,快打快撤真灵活